「消費者金融から借り換える方法って?」「消費者金融から借り換えるメリット・デメリットが知りたい」

消費者金融から借り換えを検討中で、このように考えている方も多いのではないでしょうか?

消費者金融から乗り換える主な方法には以下の5つがあり、上手く活用することでお得に借り換えられます。

- 銀行カードローン

- 銀行フリーローン

- 消費者金融カードローン

- 消費者金融おまとめローン

- ろうきんのローン

しかし、自分に合った借り換え方法がわからないと悩んでしまう方も多いのではないでしょうか?

当記事では、消費者金融からお得に借り換える5つの方法について詳しくご紹介します。

消費者金融からの借り換えを予定している方はぜひ参考にしてみてください。

急な出費にすぐ対応可能!

おすすめの消費者金融

| サービス名 | 特徴 | 公式サイト |

|---|---|---|

アコム |

|

公式サイト |

プロミス |

|

詳細はこちら |

セントラル |

|

公式サイト |

注釈

※お申込時間や審査によりご希望に添えない場合がございます。※1 適用条件 アコムでのご契約がはじめてのお客さま

※2 金融機関・お申込時間帯によってはご利用いただけない場合がございます。

※3 お申込み時間や審査によりご希望に添えない場合がございます。

※4 メールアドレス登録とWeb明細利用の登録が必要です。

なお、金利面で消費者金融から借り換えたい場合は、銀行カードローンがおすすめです。

消費者金融からの借り換えに適している銀行カードローンの中でも、特におすすめの3社を以下の表にまとめたのでぜひ参考にしてください。

| 銀行カードローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

消費者金融から借り換える5つの方法

消費者金融から借り換える方法には、主に以下の5つがあります。

- 銀行カードローン

- 銀行フリーローン

- 消費者金融カードローン

- 消費者金融フリーローン

- ろうきんカードローン

自分に合った方法がどれか比較検討してみましょう。

金利面で借り換えしたいなら銀行カードローンがおすすめ

銀行カードローンはメガバンクや地方銀行、信用金庫などから借り入れるローンの一種です。

利用目的を問われないことが多いほか、契約時に取り決めた限度額の範囲内であれば何度でも自由に借り入れできます。

コンビニや銀行のATMで借り入れが可能で、アプリのカンタン操作で借り入れが可能です。

その都度、借り入れ申請しなければならないフリーローンよりも自由度が高いローンだといえます。

| 銀行カードローンの特徴 |

|---|

|

| 銀行カードローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

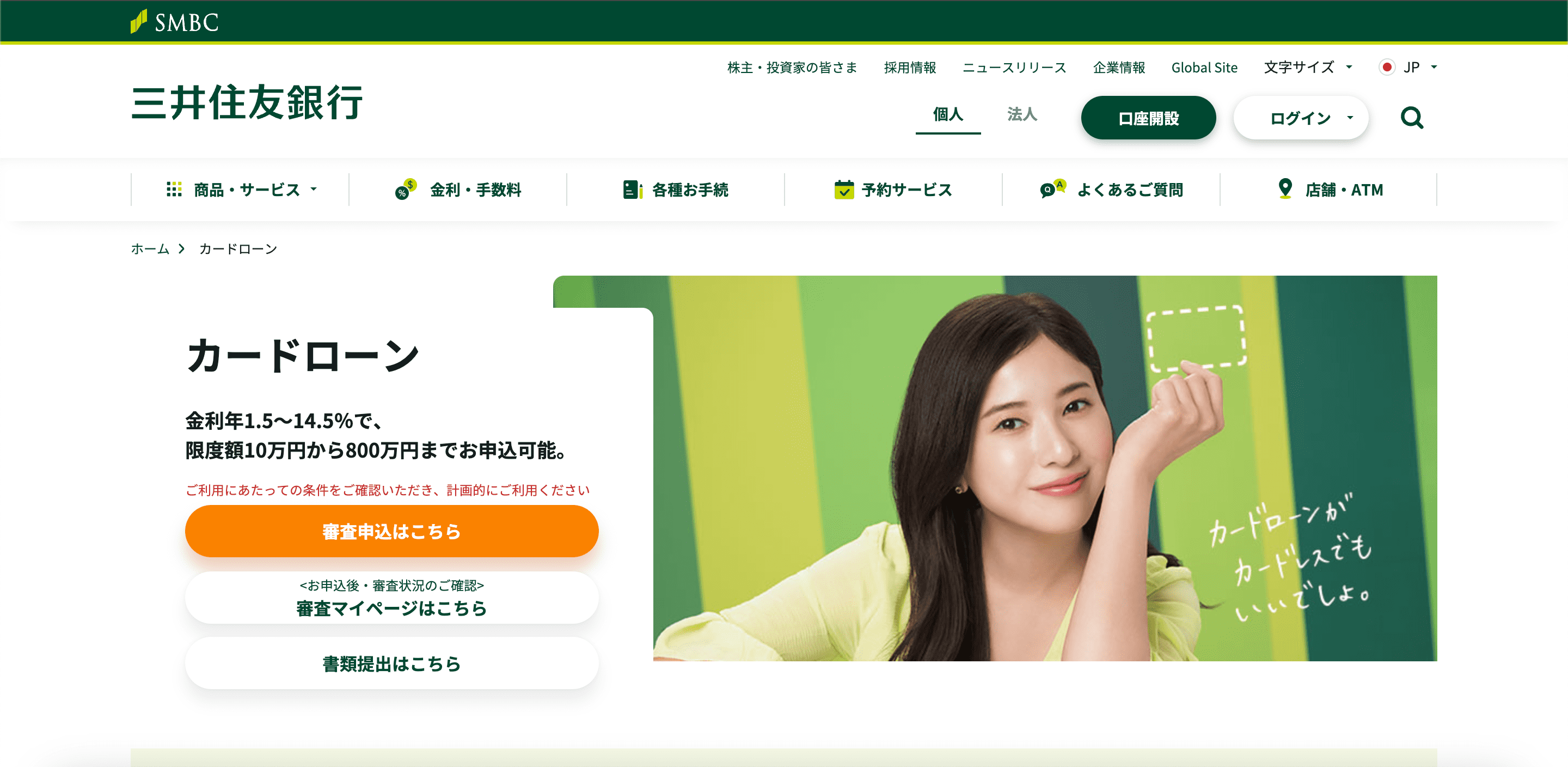

三井住友銀行カードローン|年利が安く借り入れ限度額も高い

出典:https://www.smbc.co.jp/kojin/cardloan/

| 三井住友銀行カードローンの特徴 |

|---|

|

三井住友銀行カードローンは、最安年利1.5%で借りられるカードローンです。

審査は最短即日で完了し、借り入れ限度額は800万円と多めの設定になっています。

三井住友銀行ATMだけでなく、コンビニATMなど全国の提携ATMで気軽にキャッシング・返済が可能です。

銀行口座を持っていなくても、Web版やアプリなどを気軽に利用できるのもおすすめポイントとなっています。

| 金利(実質年率) | 1.5%〜14.5% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 在籍確認 | あり |

| 無利息期間 | 7日間 |

| 必要書類 | ⚪︎本人確認証明書(1点)

⚪︎収入証明書 (借り入れ金額が50万円を超える場合 )

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

楽天銀行スーパーローン|24時間借り入れ対応で利便性が高い

出典:https://www.rakuten-bank.co.jp/loan/cardloan/

| 楽天銀行スーパーローンの特徴 |

|---|

|

楽天銀行カードローンは、年利1.9%〜14.5%で借りられるカードローンです。

借り入れ限度額は10万円〜800万円と幅広いニーズの対応したローンとなっています。

提携ATMやスマホアプリ、Webサービスで24時間体制で借り入れに対応しているのが特徴です。

また、楽天ポイントに会員登録するとポイントプレゼントキャンペーンも利用できます。

| 金利(実質年率) | 1.9%〜14.5% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 在籍確認 | あり |

| 無利息期間 | 指定日から30日間 |

| 必要書類 | ⚪︎本人確認書類

(1)以下から1点

(2)以下から2点

⚪︎収入証明書類

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

auじぶん銀行「じぶんローン」|年利0.98%から利用できる

出典:https://www.jibunbank.co.jp/products/loan/

| auじぶん銀行「じぶんローン」の特徴 |

|---|

|

auじぶん銀行の「じぶんローン」は、借り換えコースの年利0.98%から利用できます。

借り入れ金額は合計800万円で、「借り換えが可能」とPRされているのが特徴です。

最小返済額は月々1,000円から利用できるため、無理なくローンを返済できます。

また、au IDをお持ちの方であれば、0.5%の金利優遇を受けられるのが魅力です。

| 金利(実質年率) | 1.48%〜17.5% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 在籍確認 | あり |

| 無利息期間 | 1,000円未満の借り入れは無期限で無利息 |

| 必要書類 | ⚪︎本人確認書類

(1)スマホでカンタン本人確認

(2)いずれか1点、もしくは2点

※auじぶん銀行の口座を持っている方は1点、持っていない方は2点を提出する必要がある ⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

みずほ銀行カードローン|最短即日でローン審査完了

出典:https://www.mizuhobank.co.jp/loan_card/index.html

| みずほ銀行カードローンの特徴 |

|---|

|

みずほ銀行カードローンは、年利2.0%〜14.0%で利用できるカードローンです。

パソコンやスマホで手軽にローンを申請でき、最短即日で審査が完了します。

公式サイトでは「かんたん10秒診断」で、借り入れできるかどうかをチェック可能です。

また、みずほ銀行の住宅ローンを利用中の方はさらに0.5%の優遇金利を利用できます。

| 金利(実質年率) | 2.0%〜14.0% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 在籍確認 | あり |

| 無利息期間 | なし |

| 必要書類 | ⚪︎本人確認書類

(1)みずほ銀行の口座を持っている方(いずれか1点)

(2)みずほ銀行の口座を持っていない方

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

セブン銀行カードローン|借り入れ・返済手数料0円

| セブン銀行カードローンの特徴 |

|---|

|

セブン銀行カードローンは、年利12.0〜15.0%で利用できるカードローンです。

セブン銀行ATMで気軽に利用できます。

借り入れ・返済にかかる手数料が0円なのもうれしいポイントです。

Webサイトやアプリで手続きが完結する手軽さも人気の理由だといえます。

| 金利(実質年率) | 12%〜15% |

|---|---|

| 借入限度額 | 10万円~300万円 ※新規ご契約の方ご利用可能金額50万円まで |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 在籍確認 | あり |

| 無利息期間 | なし |

| 必要書類 | ⚪︎本人確認書類(いずれか一点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

銀行フリーローンはカードローンよりも借り入れ限度額が多め

銀行から借りられるローンにはフリーローンもあります。

カードローンよりも年利が低めに設定されている商品があり、事業用途や投資用途以外であれば自由に利用できるものが多いのも特徴です。

一回ごとに審査がありますが、カードローンよりも低金利で借りられるのが魅力となっています。

また、10年間などの長期での借り入れも可能な点も銀行カードローンとの決定的な違いです。

| 銀行フリーローンの特徴 |

|---|

|

| 銀行フリーローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

横浜銀行フリーローン|最大1,000万円を最長10年借りられる

出典:https://www.boy.co.jp/kojin/free-loan/index.html

| 横浜銀行フリーローンの特徴 |

|---|

|

横浜銀行フリーローンは、年利1.9%〜14.6%で借りられるフリーローンです。

借り入れ金額は最大で1,000万円で、最長10年間までお金を借りられます。

ただし、神奈川県内や東京都内、そのほか関東の一部エリアの居住者しか利用できない点に注意です。

インターネット上で24時間申請を受け付けているため、いつでもローンを申請できる手軽さも魅力だといえます。

| 金利(実質年率) | 1.9%〜14.6% |

|---|---|

| 借入限度額 | 1,000万円 |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 在籍確認 | あり |

| 借り入れ期間 | 1年〜10年 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

⚪︎勤務確認書類 (1)給与所得者(いずれか1点)

(2)個人事業主(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

三井住友銀行フリーローン|住宅ローンの利用で年利3.0%優遇

出典:https://www.smbc.co.jp/kojin/mokuteki_loan/free_m/

| 三井住友銀行フリーローンの特徴 |

|---|

|

三井住友銀行フリーローンは変動金利型で年利5.975%で利用できるフリーローンです。

事業や投資用には使えませんが、そのほかの幅広い用途に使えます。

また、SMBC Greenプロジェクト関連事業への利用や、住宅ローンの利用で年利3.0%の優遇金利が適用されます。

| 金利(実質年率) | 年5.975% ※変動金利 |

|---|---|

| 借入限度額 | 300万円 |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 在籍確認 | あり |

| 借り入れ期間 | 1年〜10年 |

| 必要書類 | ⚪︎本人確認書類(いずれか1点)

⚪︎収入証明書類(いずれか1点) (1)給与所得者

(2)個人事業主

⚪︎資金使途確認書類

|

| 担保・連帯保証人 | あり |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

りそな銀行 りそなプレミアムフリーローン(無担保型)|来店不要で申請・管理まで一括

出典:https://www.resonabank.co.jp/kojin/freeloan/

| りそな銀行プレミアムフリーローンの特徴 |

|---|

|

りそな銀行 りそなプレミアムフリーローン(無担保型)は、年利1.7%〜14.0%で利用できるローンです。

借入限度額は最大1,000万円で、20歳〜69歳の方まで借り入れできます。

来店不要でスマホやパソコンのみでローン申請や管理ができるのが魅力です。

また、住宅ローンを利用している方には年利-0.5%の優遇金利が適用されます。

| 金利(実質年率) | 1.7%〜14.0% |

|---|---|

| 借入限度額 | 1,000万円 |

| 審査時間 | 最短1週間 |

| 融資スピード | 最短1週間 |

| 在籍確認 | あり |

| 借り入れ期間 | 最長10年間 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

⚪︎振込先証明書

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

千葉銀行フリーローン|最長15年の借り入れ可能

出典:https://www.chibabank.co.jp/kojin/loan/free/advance/

| 千葉銀行カードローンの特徴 |

|---|

|

千葉銀行フリーローンは、年利1.7%〜14.8%で借りられるフリーローンです。

原則として、千葉県・東京都・茨城県・埼玉県・神奈川県にお住まいの方限定のフリーローンですが、最長15年間も借りられるため、長期的にローンを借りたいと考えている方にピッタリだといえます。

来店・郵送不要でWebのみの手続きで申請が完了する手軽さも魅力です。

| 金利(実質年率) | 年利1.7%〜14.8% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 在籍確認 | あり |

| 借り入れ期間 | 最長15年 |

| 必要書類 | ⚪︎本人確認書類(いずれか1点)

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

埼玉りそな銀行 りそなプレミアムフリーローン|口座不要で気軽に申し込める

出典:https://www.saitamaresona.co.jp/kojin/freeloan/landing_b.html

| 埼玉りそな銀行 りそなプレミアムフリーローンの特徴 |

|---|

|

埼玉りそな銀行 りそなプレミアムフリーローンは、年利1.7%〜14.0%で借りられるフリーローンです。

借入限度額は1,000万円で、旅行や引っ越し、美容整形などの消費活動に利用できます。

埼玉りそな銀行の住宅ローンを利用中の方は-0.5%の優遇金利も受けられます。

また、埼玉りそな銀行に口座がなくても気軽に申し込めるのが魅力です。

| 金利(実質年率) | 年利1.7%〜14.0% |

|---|---|

| 借入限度額 | 1,000万円 |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 在籍確認 | あり |

| 借り入れ期間 | 最長10年間 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

⚪︎振込先証明書

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

他社の消費者金融カードローンに借り換えることも可能

他社の消費者金融のローンを借り換える方法もあります。

現状の消費者金融カードローンを借り換えて一本化することで、返済計画をより簡素化できるでしょう。

最短30分のスピード審査・融資が消費者金融系のカードローンの魅力です。

| 消費者金融カードローンの特徴 |

|---|

|

| 消費者金融カードローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

※1 お申込時間や審査状況によりご希望にそえない場合があります

※2 カードレス選択時でも、本人確認のための郵送が発生する場合がございます

アイフル キャッシングローン|最短18分で審査完了

出典:https://www.aiful.co.jp/

| アイフルキャッシングローンの特徴 |

|---|

|

アイフルキャッシングローンは、年利3.0%〜18.0%(※1)で利用できる消費者金融業者のカードローンです。

審査時間は最短でたったの18分(※2)とスピーディなため、今すぐにお金が欲しい方にピッタリだといえます。

担保や連帯保証人も不要であるため、他人にバレずにお金を借りたい方におすすめのカードローンです。

| 金利(実質年率) | 3.0%〜18.0%(※1) |

|---|---|

| 借入限度額 | 800万円以内 |

| 審査時間 | 最短18分(※2) |

| 融資スピード | 最短18分(※2) |

| 在籍確認 | 原則在籍確認の電話なし |

| 借り入れ期間 | 最長14年6ヶ月 |

| 必要書類 | ・本人確認書類(運転免許証、個人番号カードなど) ・収入証明書(※3)(源泉徴収票、給与明細書、確定申告書など) |

| 担保・連帯保証人 | 不要 |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| 申込方法 |

|

| 公式サイト | 公式サイト |

注釈

※1 詳細はこちら

※2 お申込時間や審査状況によりご希望にそえない場合があります

※3 アイフルの利用限度額が50万円を超える場合、または他社を含めた借入総額が100万円を超える場合

アイフルの貸付条件

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

プロミス フリーキャッシング|初めてなら30日間利息ゼロ

出典:https://cyber.promise.co.jp/APD03X/APD03X05

| プロミスフリーキャッシングの特徴 |

|---|

|

プロミスのフリーキャッシングは、最短3分※で融資を受けられる消費者金融業者のカードローンです。

原則電話の在籍確認はないため、家族や同僚、知人に知られることはまずありません。

また、初回利用時は無利息でお金を借りられるのもポイントのカードローンです。

>>初めての方は30日間無利息で利用できる!

借入可能か1秒パパッと診断ですぐ分かる!<<<

※公式サイトに遷移します。

| 金利(実質年率) | 2.5%〜18.0%※3 |

|---|---|

| 借入限度額 | 800万円※3 |

| 審査時間 | 最短3分※ |

| 融資スピード | 最短3分※ |

| 在籍確認 | 原則電話の在籍確認なし |

| 返済期間 | 最長6年9ヶ月 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 | 18~74歳のご本人に安定した収入のある方※2 |

| 申込方法 |

|

| 公式サイト | 詳細はこちら |

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

※1 メールアドレス登録とWeb明細利用の登録が必要です。

※2 申込時点の年齢が18歳および19歳の場合は、収入証明書類の提出が必須

※2 高校生(定時制高校生および高等専門学生も含む)は申込不可

※2 収入が年金のみの方は申込不可

※3 2025年8月25日~:実質年率2.50%~18.00%/ご融資額800万円まで

レイク カードローン|スマホ1台で最短15分で融資

出典:https://lakealsa.com/

| レイクカードローンの特徴 |

|---|

|

レイクのカードローンは、最短15分で融資を受けられる消費者金融のカードローンです。

スマホ1台でWeb、もしくはアプリ上で完結できる手軽さが魅力といえます。

初回利用かつWeb申込なら365日間無利息でお金を借りられるため、はじめて消費者金融のローンを利用する方にもおすすめです。

| 金利(実質年率) | 4.5%〜18.0% |

|---|---|

| 借入限度額 | 500万円 |

| 審査時間 | 最短15秒 |

| 融資スピード | 最短15分 |

| 在籍確認 | 電話による在籍確認なし ※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。 |

| 借り入れ期間 | 最長10年 |

| 必要書類 |

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

消費者金融のおまとめローンなら複数社の借入を一本化できる

消費者金融のおまとめローンは複数あるローンを一本化するのにおすすめです。

銀行系のカードローンやおまとめローンでは審査が通りづらい方でも、手軽にお金を借りられるのが消費者金融のおまとめローンの魅力だといえます。

| 消費者金融おまとめローンの特徴 |

|---|

|

| 消費者金融おまとめローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

注釈

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

アイフルのおまとめMAX|年利3.0%から借りられるおまとめローン

出典:https://www.aiful.co.jp/borrow/products/combine/

| アイフルのおまとめMAXの特徴 |

|---|

|

アイフルのおまとめMAXは、年利3.0〜17.5%で借りられる消費者金融のおまとめローンです。

Webと電話でお申し込みでき、Web申請なら家族や同僚に知られることなく借り入れできます。

また、おまとめローンでローンを一本化することで、金利支払い額を大幅に減らせる可能性も高いです。

24時間365日体制で受け付けているため、まずはアイフルのホームページでローンの詳細を確認してみましょう。

| 金利(実質年率) | 3.0%〜17.5% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 在籍確認 | 原則なし |

| 借り入れ期間 | 最長10年間 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

| 申込方法 |

|

| 公式サイト | 公式サイト |

プロミスのおまとめローン|最短3分で審査完了&借り入れ期間も長い

出典:https://cyber.promise.co.jp/APD03X/APD03X08

| プロミスのおまとめローンの特徴 |

|---|

|

プロミスのおまとめローンは、年利6.3%〜17.8%で借りられる消費者金融のおまとめローンです。

カードローンと同じように最短3分とスピーディに融資を受けられるのが魅力だといえます。

借り入れ期間は最長10年間であるため、ゆっくりと返済計画を立てられるのも特徴です。

| 金利(実質年率) | 6.3%〜17.8% |

|---|---|

| 借入限度額 | 300万円 |

| 審査時間 | 最短3分 |

| 融資スピード | 最短3分 |

| 在籍確認 | 原則電話の在籍確認なし |

| 借り入れ期間 | 最長10年間 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです |

レイク レイクdeおまとめ|年収の1/3以上融資可能

出典:https://lakealsa.com/cashing/other/omatome/

| レイク レイクdeおまとめの特徴 |

|---|

|

レイクdeおまとめは、年利6.0%〜17.5%で利用できる消費者金融のおまとめローンです。

最短たったの25分で審査が完了し、即日で融資を受けられるためスグにお金が欲しい方にピッタリです。

また、年収の1/3の金額を超えて融資を受けられるのもレイクdeおまとめの魅力です。

おまとめローンの申請は電話のみの受け付けである点に注意しましょう。

| 金利(実質年率) | 6.0%〜17.5% |

|---|---|

| 借入限度額 | 500万円 |

| 審査時間 | 最短25分 |

| 融資スピード | 最短25分 |

| 在籍確認 | 原則なし

※審査の結果しだいでは必要 |

| 借り入れ期間 | 最長10年間 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 | 満20歳~70歳までの安定した収入のある方 |

| 申込方法 | 電話 |

| 公式サイト | 公式サイト |

ろうきんのカードローンは会員なら低金利で利用できる

ろうきんのカードローンは一般的なローンよりも年利が低めに設定されているのが魅力のローンです。

労働組合員や生協会員、およびその家族はさらにお得な年利で融資を受けられます。

総量規制の例外規定にあたるため、年収の1/3以上の金額を受け取れるのが特徴です。

| ろうきんのカードローンの特徴 |

|---|

|

ろうきんのカードローン(マイプラン)

出典:https://chuo.rokin.com/banking/loan/myplan/#a01

| ろうきんのカードローンの特徴 |

|---|

|

ろうきんのカードローン(マイプラン)は、最小年利3,875%で融資を受けられるカードローンです。

同一の会社で1年以上勤務している(労働組合や生協会員)か、個人事業主として3年以上勤務していて、安定収入として150万円以上を稼いでいることなどが融資の条件ですが、お得な金利でローンを利用できます。

| 金利(実質年率) | 年利3.875%〜8.475%

※優遇金利-3.2%を受けるためには条件あり |

|---|---|

| 借入限度額 | 500万円 |

| 審査時間 | 最短3営業日 |

| 融資スピード | 最短3営業日 |

| 在籍確認 | あり |

| 借り入れ期間 | 1年間

※1年ごとに自動更新 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

ろうきんのフリーローン

出典:https://chuo.rokin.com/banking/loan/free/

| ろうきんのフリーローンの特徴 |

|---|

|

ろうきんのフリーローンは年利5.825%〜7.5%で融資を受けられるフリーローンです。

ろうきんのカードローンと同じ利用条件が求められますが、一般的なフリーローンよりもお得な金利で利用できます。

また、最長10年間も利用できるため、中長期的な借り入れ・借り換えにも最適なローンです。

| 金利(実質年率) | 年利5.825%〜7.5%

※さらに年利0.2%の優遇金利あり |

|---|---|

| 借入限度額 | 500万円 |

| 審査時間 | 1週間前後 |

| 融資スピード | 1週間前後 |

| 在籍確認 | あり |

| 借り入れ期間 | 最長10年間 |

| 必要書類 | ⚪︎本人確認書類

⚪︎収入証明書類(いずれか1点)

|

| 担保・連帯保証人 | 不要 |

| 申込条件 |

|

| 申込方法 |

|

| 公式サイト | 公式サイト |

消費者金融からローンを借り換えるメリット

消費者金融からローンを借り換えるメリットとしては以下の3点が挙げられます。

- 全体的に見た金利支払い額が安くなる可能性がある

- より利便性の高いローンに選択集中できる

- ローンを一本化することで支払い管理がしやすくなる

ここでは、消費者金融のローンを借り換える具体的なメリットについて改めて確認しましょう。

支払う利息を少なくできる可能性がある

消費者金融から借り入れているローンの金利は、借り入れ金額が多くなればなるほど金利が高くなります。

そのため、現時点で借り入れがある消費者ローンよりも借り入れ額が少ない低金利のローンに借り換えると、全体を通して見たときの金利支払い額を少なくできる可能性があります。

中長期の返済プランをシュミレーションして、より金利支払い額を少なくできるように返済計画を立てましょう。

利便性の高いローンを取捨選択できる

ローンもサービスを提供している金融機関や貸金業者によって、支払いやサービスの利便性は異なります。

いざ必要になった時に周囲にATMがないとお金を引き出せないローンがある一方で、インターネットバンキングでいつでもどこでもローンを借り入れ・返済できる利便性の高いものも存在します。

おすすめはインターネットのアプリやWebサービスで借り入れ・返済が完結する24時間対応のローンです。

一本化すると管理しやすくなる

ローンを借り換えるメリットは、複数のローンを一本化した時にとくに実感するでしょう。

ただでさえ適用される金利や借り入れ年数、返済残額などはローンごとに異なります。

ローンごとに金利や借り入れ年数、返済残高などが異なっている状態の場合、管理が困難で全体の返済計画が狂いがちです。

しかし、ローンを借り換えて一本化すればローンの返済金額を明確にでき、より計画的に返済できます。

消費者金融から借り換えるデメリット

消費者金融から借り換えるデメリットとして挙げられるのは以下の3点です。

- 人によっては借り換えのハードルが高い場合がある

- 借り換え手数料や違約金が発生するリスクがある

- 反対に返済額が増えてしまう可能性もある

自分が借り換えできるローンの中から、返済金額を少しでも減らせるようなローンに借り換えましょう。

ローン残高が多いと借り換えが難しいケースもある

消費者金融のローンを借りながら、新たにローンに借り換える際にも審査があります。

何社からもローンを借りている状態で返済残高が多いと、審査に通りにくい可能性も十分に考えられます。

とくに現在借りているローンの延滞や自分の収入の減少は、ローン審査にマイナスに働く可能性があります。

よりお得なローンを見つけたからと言って、審査に通るとは限らないことは覚えておきましょう。

借り換え手数料や違約金が発生するリスクがある

ローンの借り換えをすると、借り換え手数料や借りているローン会社からの違約金を請求されることがあります。

ローンを貸している貸金業者からすれば、顧客が他の会社で借り換えを行うことは自分のところに入ってくる収入をみすみす減らしてしまうことになるため、手数料や違約金を請求してくることがあります。

借り換え時に発生する各種のコストも考慮して、借り換えをすべきかどうかを判断しましょう。

借り換えをすることで返済額が増えることも

ローンを借り換えたり、ローンを一本化したりする中で、元々利用していたローンよりも高い金利のローンに借り換えてしまうと、かえって返済金額が増えてしまうリスクもあります。

たとえば、月々の返済金額を減らすために高金利のローンを返済にあてると、結果として借り換えたローンの返済期間・返済金額が増えて負担が大きくなってしまうケースが容易に考えられます。

短期的な視点で返済金額を見るのではなく、あくまでも中長期的な視点でローンを借り換えるべきか判断しましょう。

消費者金融からのローンの借り換えに成功するコツ

ローンの借り換えに成功するためには、以下のようなコツをおさえて審査に臨む必要があります。

- 借りているローンを滞納しない

- できる限りローンの支払いは済ませておく

- 「借り換えも可能」と書いてあるローンを選ぶ

借り換えに成功するためのコツをおさえて、目当てのローンの審査を通過しましょう。

借りているローンを滞納しない

ローンやそのほかの借金の返済が数ヶ月間以上も滞ってしまうと、金融機関のブラックリスト入りしてしまいます。

借り換えしたいタイミングでブラックリスト入りしていると、条件のいいローン審査には通りづらいでしょう。

その一方で、きちんとローン返済を続けていると自分への信頼につながって審査に有利に働くと考えられます。

まずは借金を返済期限まできちんと払えているかを確認してから、借り換え審査を受けてみましょう。

できる限りローンの支払いを済ませておく

借り換えを行う際には、現在借りているローンの返済をできる限り済ませておくことがおすすめです。

年収金額の1/3以上は借り入れできない総量規制のルールが適用されるローンもあり、すでに借り入れ金額が年収の1/3を超えているような場合には、借り換えローンの審査に通りづらい可能性も考えられます。

借り換えローンの申請をする前に、今あるローンの支払いをできる限り進めておきましょう。

「借り換えも可能」と書いてあるローンを選ぶ

借り換えを考えている方はすでにローンを借りているため、お金を貸す側からすると貸し倒れのリスクが高いです。

そのため、気になったローンを利用したくても審査に引っかかってしまう可能性も考えられます。

しかし、「借り換えも可能」と記載のあるローンであれば、積極的にお金を貸してくれる可能性が高いでしょう。

消費者金融からの借り換えに関してよくある質問

消費者金融からの借り換えに関しては、以下のような質問がよく見られます。

- 消費者金融から借り換えるべき人の特徴は?

- 消費者金融から借り換えるべきではない人の特徴は?

- 消費者金融と銀行の借り換えローンはどちらがおすすめ?

- 消費者金融の月々のローン返済額は交渉で引き下げてくれるの?

消費者金融からの借り換えに関しての悩み・不安を解消しましょう。

消費者金融から借り換えるべき人の特徴は?

今のローンの金利が高く、返済金額がふくらんでいる方におすすめです。

借り換えを行うことで金利支払い額を減らし、元本返済するまでの期間を短縮できる可能性があります。

消費者金融から借り換えるべきでない人の特徴は?

ローンを延滞している方は審査に通りづらい可能性があります。

すでに低金利で借りていて、元本がそこまで多くない方はローンを借り換えても得られるメリットは少ないでしょう。

消費者金融と銀行の借り換えローンはどちらがおすすめ?

消費者金融の借り換えローンは高金利ですが即日融資にも対応しています。

その一方で、銀行の借り入れローンは審査が厳しい代わりに低金利で借り入れ限度額が高めです。

とにかく早くお金を借りたい方は消費者金融を利用し、返済総額が多くなく、直近の数年間にローンを滞納していない方は銀行の借り換えローンを利用するのがいいでしょう。

消費者金融の月々のローン返済額は交渉で下げてくれるの?

貸金業社や銀行によっては、交渉次第でその月の支払い金額を減らしてくれる場所もあります。

月々の支払いが厳しくなったら、お金を借りている業者に相談してみるのがおすすめです。

消費者金融から借り換える方法まとめ

消費者金融から借り換える方法は主に5つあり、それぞれ金利や利用条件、返済方法などに特徴があります。

全体としての金利支払い額が多くなるのか、少なくなるのかという視点で借り換えるローンを決めましょう。

また、ローンを延滞していたり、借り入れ金額は多かったりすると審査に通りづらい場合もあります。

滞納をしていないことはもちろんですが、 できる限りローンの返済を進めておくのがいいでしょう。

「借り換えも可能」「おまとめもOK」といった文言があるローン商品は審査があまり厳しくないため要チェックです。

消費者金融のローンをうまく借り換えて、全体としての金利支払い額を減らせるように工夫してみましょう。

BUSINESS TIPSでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。