「年金じゃ生活費が足りない」「臨時出費でお金が足りない」など……年金収入が少なくて、お金の不安を感じていませんか?

年金受給者がお金を借りたいとき、選択肢が限られていると感じるかもしれません。

しかし実際には、ローンや生活保護の他にもさまざまな方法があります。

そこで本記事では、年金受給者が利用できる5つの借入方法と、おすすめのカードローンについて詳しく解説します。

経済的な不安を軽減するためにも、最後まで読んで自分に合う方法を見つけてみてください。

なお、年金受給者がお金を借りる際は消費者金融カードローンがおすすめです。

年金受給者におすすめの消費者金融カードローンを以下の表にまとめたので、ご確認ください。

急な出費にすぐ対応可能!

おすすめの消費者金融

| サービス名 | 特徴 | 公式サイト |

|---|---|---|

アコム |

|

公式サイト |

プロミス |

|

公式サイト |

セントラル |

|

公式サイト |

注釈

※お申込時間や審査によりご希望に添えない場合がございます。※1 適用条件 アコムでのご契約がはじめてのお客さま

※2 金融機関・お申込時間帯によってはご利用いただけない場合がございます。

※3 お申込み時間や審査によりご希望に添えない場合がございます。

※4 メールアドレス登録とWeb明細利用の登録が必要です。

年金受給者がお金を借りる5つの方法

年金受給者がお金を借りたいときに利用できる、5つの有効な方法を紹介します。

- 消費者金融カードローン|担保を必要としないことが多い

- アプリでお金を借りる|利用しやすく利便性が高い

- リバースモーゲージ|返済負担を大幅に軽減できる

- リースバック|短期間でまとまった資金を確保可能

- 生活福祉資金貸付制度|低金利または無利子でお金を借りられる

まずは利用できるローンの種類や公的制度などを理解して、どれが自分に合っているのか考察してみましょう。

消費者金融カードローン|担保を必要としないことが多い

年金受給者がお金を借りたいときに便利なのが、基本的に無担保で利用できる消費者金融のカードローンです。

安定した年金収入や返済能力があれば、年金受給者でも審査に通る可能性が高い選択肢となります。

多くのカードローンは初回利用であれば無利息期間を設けているため、短期間の利用であれば金利負担も抑えられるでしょう。

さらに、コンビニや各種ATMで利用できるものが多く、24時間365日いつでも気軽に必要なお金を引き出せます。

近年ではインターネットで申し込みから契約まで完結できるカードローンも増えているため、外出が難しい人でも利用しやすいのが嬉しいポイントです。

アプリでお金を借りる|利用しやすく利便性が高い

70歳まで利用できる借り入れ方法として便利なのが、スマホのアプリを使ってお金を借りる方法です。

アプリローンのほとんどは担保や保証人なしで利用でき、安定した年金収入があれば年金受給者でも申込みができます。

アプリで簡単に申込みができ、即日審査ですぐに融資が受けられるものもあるため、急にお金が必要になったときでも利用しやすくて便利です。

借り入れ方法はアプリに登録した口座への振込が基本ですが、決済アプリとしての残高としてチャージすることもできます。

多くのアプリローンは満69〜70歳まで対応しているため、該当する人はぜひ検討してみてください。

リバースモーゲージ|返済負担を大幅に軽減できる

リバースモーゲージは、不動産を担保に融資を受けて生活資金を確保する制度です。

所有する住居に住み続けながら現金を得ることができ、亡くなった後は担保となる住宅を売却することで返済されます。

老後も住み慣れた自宅で過ごすことができ、不動産を手放すことなくお金を得られる点が大きなメリットです。

また、毎月の返済は利息のみで済む場合が多く、返済負担が軽減されるため安心です。

ただし、長生きすると融資の限度額に達するリスクや、不動産価値が下落する可能性がある点に注意する必要があります。

リースバック|短期間でまとまった資金を確保可能

リースバックとは、自宅を売却しながらも住み続けられる仕組みです。

売却によりまとまったお金を受け取ることができ、さらに売却後の家を買主から賃借して毎月家賃を支払うことで住み続けることができます。

加えて、引っ越しの手間なく住み慣れた自宅に住み続けられる点もメリットです。

また、リースパックは自宅の売却益として短期間で資金を調達できるため、相続対策としても活用されます。

リバースモーゲージとの相違点は、所有権を手放す点です。

自宅が自分の所有物ではなくなるため家賃を支払う必要があり、解約条件が設けられる場合もあります。

生活福祉資金貸付制度|低金利または無利子でお金を借りられる

生活福祉資金貸付制度は、低所得者や障害者、高齢者世帯を対象とした公的な融資制度です。

厚生労働省が管轄しており、各都道府県および市町村の社会福祉協議会が運営しています。

生活困窮者の経済的自立と生活の安定を図ることが目的のため、低所得者世帯(住民税非課税程度)や障がい者世帯、高齢者世帯が対象です。

ただし、貸付けを受けるには審査があり、生活困窮状態であることや、返済能力が見込めることなどが審査基準となります。

生活福祉資金貸付制度を利用するメリットは低金利または無利子でお金が借りられることで、返済期間も比較的長く安心して利用しやすくなっています。

【要注意】年金担保貸付制度は廃止されており、現在は利用できない

年金担保貸付制度は高齢者が年金を担保に融資を受けられる制度でしたが、2022年(令和4年)3月末をもって申込受付が終了しており、現在は利用できません。

制度が廃止された背景には、年金を担保にすることで生活が困窮し、返済困難になって生活保護を受給する高齢者の増加があると考えられています。

2022年4月以降、年金受給権を担保とした金銭の借入申込みを受けるものは例外なく全て違法となるため、注意してください。

制度廃止後の代替手段として、一時的な生活費の不足を補う目的なら金融機関のカードローンが選択肢として考えられます。

収入が少なくて生活が困窮している場合は、生活福祉資金貸付制度や生活保護などの活用も検討してみてください。

年金受給者がお金を借りるなら消費者金融カードローンがおすすめ

年金受給者が一時的にお金を借りたいなら、消費者金融カードローンがおすすめです。

消費者金融カードローンは、審査が比較的簡単で年金受給者でも利用しやすくなっています。

迅速に対応してくれるサービスも多く、場合によっては審査当日に融資を受けることも可能です。

少額から借りることができ、初回利用であれば一定期間内は無利息で利用できるサービスもあります。

| 消費者金融カードローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

注釈

※収入が年金のみの方は申込不可

※1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 お申込時間や審査状況によりご希望にそえない場合があります

アコム|年金以外の収入がある72歳までが審査対象

アコムは、20歳〜72歳の方が申込みできるカードローンです。

安定した収入と返済能力を有する方が対象となっており、年金を受け取りながらアルバイトや自営業などで収入を得ている場合は契約できる可能性が高いでしょう。

またインターネットから申込み、本人確認書類をスマホアプリで提出したあと「カード不要」を選択すれば、原則郵送物が届くこともありません。

さらに、事前に借入可能かすぐにわかる「3秒スピード診断」を受けることができます。

>>誰にもバレず借りられる!

ネットで24時間受付可能で最短20分※で借入!<<<

※公式サイトに遷移します。

※お申込時間や審査によりご希望に添えない場合がございます。

アコムの概要

| 審査時間 | 最短20分※ |

|---|---|

| 融資までのスピード | 最短20分融資※ |

| 在籍確認の電話連絡 | 原則、お勤め先へ在籍確認の電話なし |

| 借入限度額 | 800万円 |

| 実質年率 | 3.0%~18.0% |

| 無利息期間 | 30日間無利息サービス※1 |

| 担保(保証人)有無 | 不要 |

| 必要書類 | 以下の書類のいずれかが本人確認書類に該当。

以下のいずれかに該当するお客さまは収入証明書が必要。

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※1 適用条件 アコムでのご契約がはじめてのお客さま

プロミス|74歳までで安定した年金収入があれば借入可能

出典:https://cyber.promise.co.jp/APA01X/APA01X01

プロミスは、年金以外に安定収入がある74歳まで※が利用できるカードローンです。

親会社は三井住友カード株式会社 100%で、信頼性が高く安心して利用できます。

24時間365日いつでもスマホやパソコンから申込みができ、審査が早く急ぎの場合も対応可能です。

申込みから返済までアプリで完結するため、面倒なことは一切ありません。

操作方法がわからない場合は、電話や店舗で申し込むことも可能です。

契約後は三井住友銀行ATMやゆうちょ銀行ATM、各種コンビニATMなどで気軽に借入できます。

>>初めての方は30日間無利息で利用できる!

借入可能か1秒パパッと診断ですぐ分かる!<<<

※公式サイトに遷移します。

プロミスの概要

| 審査時間 | 最短3分※1 |

|---|---|

| 融資までのスピード | 最短3分※1 |

| 在籍確認の電話連絡 | 無(審査結果によっては必要になる場合がある) |

| 借入限度額 | 500万円 |

| 実質年率 | 4.5~17.8% |

| 無利息期間 | 30日間※2 |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(1点)

◯本人確認書類に記載されている住所と現住所が異なる場合の追加書類(1点)

◯収入証明書(条件に該当する人・1点)

|

| 申し込み方法 |

|

| 公式サイト | 詳細はこちら |

注釈

※収入が年金のみの方は申込不可

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 メールアドレス登録とWeb明細利用の登録が必要です。

ベルーナノーティス|80歳まで無担保・無保証で融資を受けられる

出典:https://www.b-loan.jp/

ベルーナノーティスは、安定収入があれば80歳まで借り入れができるカードローンです。

年齢に関わらず保証人は担保不要で、80歳まで本人だけの契約でお金が借りられます。

さらに毎月2,000円から返済でき、余裕があるときに追加で返済することも可能です。

ベルーナノーティスでは年金受給世代への融資実績が豊富で、シニアでも安心して利用できます。

最短30分の審査で当日融資することも可能で、急ぎのときもベルーナノーティスのカードローンを利用してみてください。

ベルーナノーティスの概要

| 審査時間 | 最短30分 |

|---|---|

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | あり |

| 借入限度額 | 300万円 |

| 実質年率 | 4.5~18.0% |

| 無利息期間 | 14日間 |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(1点または2点)

◯現住所記載の書類(1点または2点)

◯収入証明書(該当者のみ・1点)

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

レイク|年金収入のみでも融資対象

出典:https://lakealsa.com/

レイクは、安定収入がある満70歳までの人が利用できるカードローンです。

最短25分のスピーディーな審査で、21時まで(日曜日18時まで)に契約手続きが完了すれば当日中に振込してくれます。

WEB契約(郵送なし)を選択すれば郵送物が届くことはなく、原則として自宅に電話がかかってくることもありません。

プライバシーに十分配慮してくれるため、家族にバレずにお金を借りたいときにおすすめです。

WEBで申し込むのが難しいと感じる場合は、お近くの自動契約機を使ってみてください。

レイクの概要

| 審査時間 | 最短15秒 |

|---|---|

| 融資までのスピード | 最短25分 |

| 在籍確認の電話連絡 | 無(審査結果によっては必要になる場合がある) |

| 借入限度額 | 500万円 |

| 実質年率 | 4.5~18.0% |

| 無利息期間 | 365日※ |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(最大2点)

◯追加書類

◯収入証明書類(該当者のみ・1点)

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

注釈

※初めてのご契約

Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

無利息期間経過後は通常金利適用・初回契約翌日から無利息適用・他の無利息商品との併用不可

SMBCモビット|74歳以下で年金以外に安定収入があれば対象となる

出典:https://www.mobit.ne.jp/index.html

SMBCモビットは、年金以外に定期収入がある74歳までの人が利用できるカードローンです。

最短15分※で審査が完了するため、急な出費にもスピーディーに対応可能です。

スマホやパソコンからWEB完結申込みができ、電話連絡や郵送物が届くなどの心配もありません。

審査状況によりますが、限度額は800万円までのため、ある程度大きな資金調達にも利用できます。

SMBCモビットの概要

| 審査時間 | 最短15分※ |

|---|---|

| 融資までのスピード | 最短即日※ |

| 在籍確認の電話連絡 | 原則電話連絡なし |

| 借入限度額 | 800万円 |

| 実質年率 | 3.0~18.0% |

| 無利息期間 | なし |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(1点)

◯収入証明書(1点)

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※1 個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などを提出する際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して提出

オリックスマネー|69歳未満なら年金収入だけでも審査対象となる

出典:https://www.orixbank.co.jp/personal/cardloan/

オリックスマネーは、オリックス株式会社が運営するカードローンです。

審査は厳しい傾向にありますが、69歳未満の人なら年金収入だけでも申込みができます。

金利が1.7~14.8%と低めに設定されており、カードローン各社と比較してもお得に利用しやすいところが魅力です。

返済額は月々3,000円から設定できるため、計画的に利用すれば少ない負担でお金が借りられます。

さらに、ガン保証特約付プラン「Bright」に申し込めるのも大きな魅力です。

保険料や金利の上乗せがなく、「癌と診断された」または「死亡・高度障害」のときは借入残高が0円になります。

将来の健康が気になる年金世代にとって、保険加入は見逃せないメリットといえるでしょう。

オリックスマネーの概要

| 審査時間 | 1週間 |

|---|---|

| 融資までのスピード | 1週間 |

| 在籍確認の電話連絡 | 有 |

| 借入限度額 | 800万円 |

| 実質年率 | 1.7~14.8% |

| 無利息期間 | 30日間 |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(1点)

◯所得証明書類(該当者のみ)

|

| 申し込み方法 | WEB |

| 公式サイト | 公式サイト |

アイフル|69歳未満で年金収入以外の収入があればOK

出典:https://www.aiful.co.jp/

アイフルは、69歳未満で年金以外の定期収入があれば融資が受けられるカードローンです。

最短18分※1で審査が完了するため、緊急時でもすぐにお金が借りられます。

アプリで完結するためお店に行く必要がなく、原則郵便物なしで借りられます。

カードレス※2を選択しても、スマホATM対応のセブン銀行ATMとローソン銀行ATMなら借入や返済ができます。

返済金額は状況に応じて柔軟に設定でき、余裕があるときは多く返済することも可能です。

急な出費で返済が遅れそうなときは、スマホアプリの「返済日の延期」から手続きするか、深夜ダイヤルへの連絡で対応してもらえます。

アイフルの概要

| 審査時間 | 最短18分審査※1 |

|---|---|

| 融資までのスピード | 最短18分融資※1 |

| 在籍確認の電話連絡 | 原則電話での在籍確認なし |

| 借入限度額 | 1〜800万円 |

| 実質年率 | 3.0~18.0%※3 |

| 無利息期間 | 初めての方なら最大30日間無利息 |

| 担保(保証人)有無 | 不要 |

| 必要書類 |

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

注釈

※1 お申込時間や審査状況によりご希望にそえない場合があります

※2 カードレス選択時でも、本人確認のための郵送が発生する場合がございます

※3 詳細はこちら

※4 アイフルの利用限度額が50万円を超える場合、または他社を含めた借入総額が100万円を超える場合

アイフルの貸付条件

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

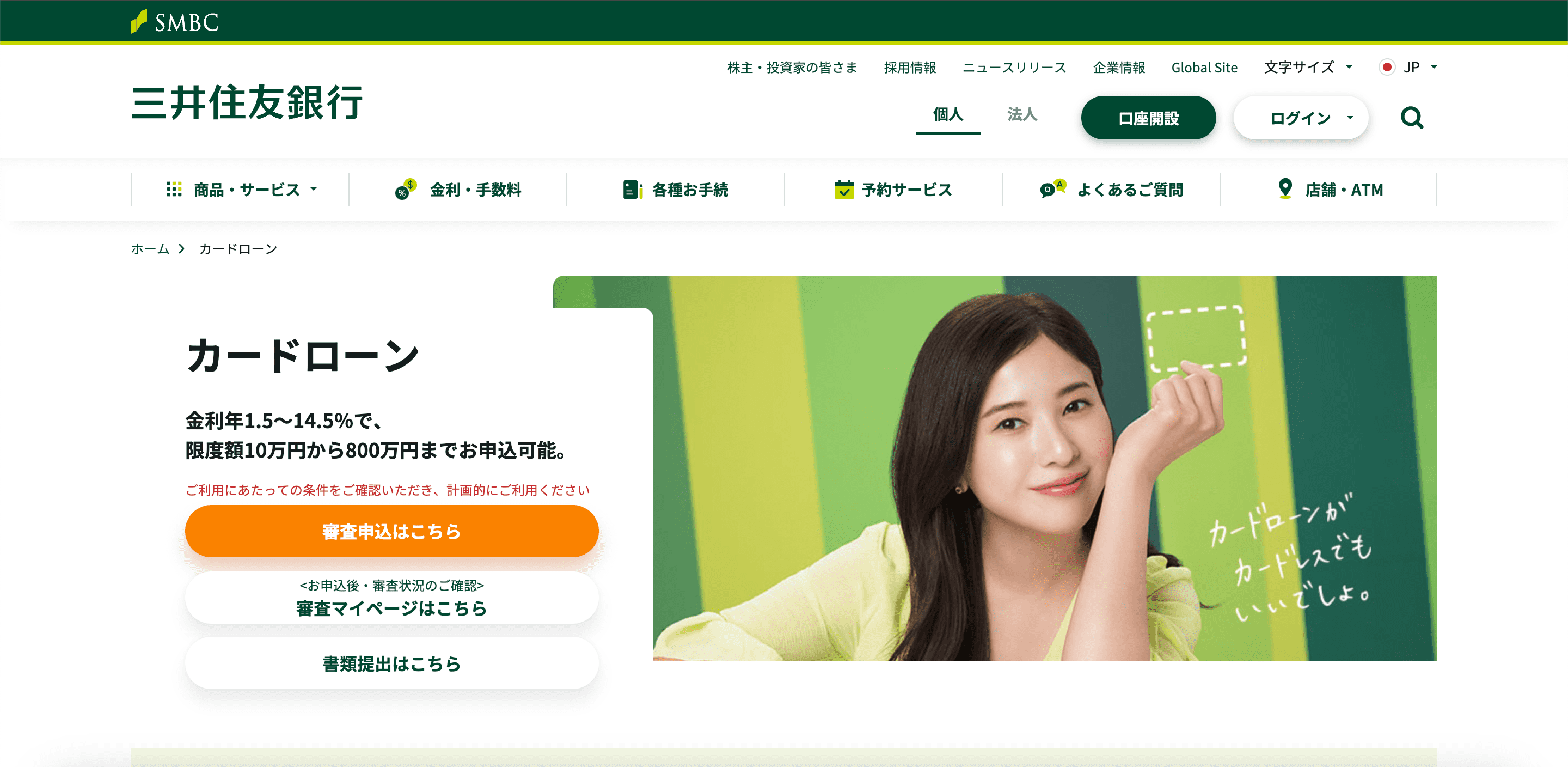

三井住友カードローン|69歳以下で年金以外に安定収入があれば審査が受けられる

出典:https://www.smbc.co.jp/kojin/cardloan/

三井住友カードローンは、満69歳未満で年金以外の安定収入がある人が申し込めるローンです。

金利が年1.5~14.5%と低く設定されており、返済額の負担を抑えられるのが魅力です。

毎月の返済額は最低2,000円からで、収入額が少ない月でも返済を続けやすくなっています。

三井住友銀行の口座がなくても利用できるため、銀行へ直接行く必要はありません。

三井住友銀行の普通預金鋼材を持っている場合は、申込みの負担がすくなく、さらに手持ちのキャッシュカードで借入ができます。

インターネットて申込手続きが完了し、希望があればカードレスでも利用可能です。

カードによる取引の場合は、全国の三井住友銀行ATMや提携コンビニが手数料0円で利用できます。

三井住友カードローンの概要

| 審査時間 | 最短即日 |

|---|---|

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 有 |

| 借入限度額 | 800万円 |

| 実質年率 | 1.5~14.5% |

| 無利息期間 | 7日間 |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(1点)

◯収入証明書(該当者のみ・1点)

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

年金受給者でも70歳までならアプリでお金を借りられる場合がある

アプリローンは、24時間365日いつでもスマホで手続きができる便利なサービスです。

年金受給者でも、70歳までならアプリローンを利用できる可能性があります。

スマホをよく使う人で、人目を気にせずお金を借りたいならアプリローンが便利です。

| アプリローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

Fami Payローン|満70歳までなら年金収入のみでも申し込み可能

出典:https://famipay.famidigi.jp/guide/famipayloan/

FamiPayローンは、満70歳までなら無職の年金受給者でも申込みができます。

コンビニのファミリーマートが運営しているローンで、ファミペイアプリから利用できます。

申込みから融資、返済まで全てアプリで完結するため、来店や郵送など面倒な手続きは不要です。

24時間365日いつでもどこでもアプリで手続きでき、最短30分で審査が完了してすぐに融資が受けられます。

借入金額をファミペイの残高にチャージする場合は手数料無料で、ファミマ店頭やネットショッピングなどですぐに利用可能です。

ファミペイを使って購入すればポイントも貯まるため、普段からよくファミリーマートを利用している人にもおすすめです。

FamiPayローンの概要

| 審査時間 | 最短即日 |

|---|---|

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 有 |

| 借入限度額 | 300万円 |

| 実質年率 | 0.8%~18.0% |

| 無利息期間 | 無 |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類

◯収入証明

|

| 申し込み方法 | アプリ |

| 公式サイト | 公式サイト |

PayPay銀行のカードローン|70歳未満なら年金収入だけで申し込みできる

出典:https://www.paypay-bank.co.jp/cardloan/index.html

PayPay銀行のカードローンは、満70歳未満の方なら年金収入だけで申込みができるアプリローンです。

PayPay銀行の口座がない方は、スマホで口座開設をしてから申込みができます。

審査に通って初期設定が済んだら、利用限度額の範囲内で借入が可能です。

金利は1.59%からと業界最安水準で、審査によってはお得にお金が借りられます。

返済額も少なめに設定されているため、毎月の負担が少なく、年金受給者でもゆとりをもって利用できるのが魅力です。

PayPay銀行のカードローンの概要

| 審査時間 | 最短60分 |

|---|---|

| 融資までのスピード | 最短翌日 |

| 在籍確認の電話連絡 | 有 |

| 借入限度額 | 1,000万円 |

| 実質年率 | 1.59〜18.0% |

| 無利息期間 | 30日間 |

| 担保(保証人)有無 | 無 |

| 必要書類 | 本人確認書類

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

au Payスマートローン|70歳以下で年金以外の安定収入があれば申し込みできる

出典:https://loan.kddi-fs.com/

auPayスマートローンは、70歳以下で年金以外の安定収入がある人が申し込めるアプリローンです。

auIDに登録している方なら、情報が自動反映されるため、少ない項目で簡単に申込みができます。

auPay残高にチャージして使えば、Pontaポイントがたまるためお得です。

登録した口座へ振り込みを指定し、キャッシュカード等を使って現金を引き出すことも可能です。

「auPayスマートローンアプリ」をインストールすれば、カードがなくても全国のセブン銀行スマホATMで借入や返済ができるようになります。

auPayを使っている方やPontaポイントを貯めている方、100万円までの少額借入をしたい人におすすめです。

au Payスマートローンの概要

| 審査時間 | 最短即日 |

|---|---|

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 有 |

| 借入限度額 | 100万円 |

| 実質年率 | 2.9〜18.0% |

| 無利息期間 | 無 |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(2点】

◯本人確認書類の補足(該当者のみ・1点)

◯収入証明書(該当者のみ・1点)

◯年金受給者(該当者のみ・1点)

|

| 申し込み方法 |

|

| 公式サイト | 公式サイト |

LINEポケットマネー|65歳までに申込みをすれば69歳まで融資が受けられる

出典:https://linecreditcorp.com/pocketmoney/

LINEポケットマネーは、満65歳までに契約すれば満69歳までは融資が受けられるローンです。

LINEのアプリから申込みができるため、普段からLINEを使っている方なら簡単に申込みできます。

借入したお金はLINE Payにチャージするか、指定の銀行口座に入金するか選べます。

返済は100円から対応しており、お金の余裕があるときは少しずつ繰り上げ返済をすることも可能です。

さらに、初めて契約した日から30日目までに発生した利息は、後日LINE Payの残高にキャッシュバックされます。

いつものアプリでお得に利用できるため、アプリローンの中でも特に人気があるサービスです。

年齢制限が厳しいため、年金受給者が利用する場合は早めにご契約ください。

LINEポケットマネーの概要

| 審査時間 | 最短20分 |

|---|---|

| 融資までのスピード | 最短20分 |

| 在籍確認の電話連絡 | 有 |

| 借入限度額 | 300万円 |

| 実質年率 | 3.0〜18.0% |

| 無利息期間 | 30日間 |

| 担保(保証人)有無 | 無 |

| 必要書類 | ◯本人確認書類(1点)

◯収入証明書(該当者のみ・1点)

|

| 申し込み方法 | LINEアプリ |

| 公式サイト | 公式サイト |

不動産を有する80歳までの年金受給者は「リバースモーゲージ」でお金を借りられる

土地付きの一軒家や資産価値の高いマンションを所有しているなら、不動産を担保にお金を借りられる「リバースモーゲージ」を検討してみてください。

リバースモーゲージなら、住み慣れた家の所有権を手放すことなく住み続けることが可能です。

リバースモーゲージとは不動産を担保に融資を受けられる仕組み

リバースモーゲージとは、高齢者が自宅などの不動産を担保にして融資を受ける仕組みです。

融資額は、不動産の評価額やオーナーの年齢、金利などに基づいて決まります。

融資を受けることになっても、借り手は住み慣れた自宅に住み続けられるのが大きなメリットです。

借入元金は死亡後に不動産を処分することで返済されるため、生前は返済のストレスがなく、年金感覚でお金を受け取れます。

リバースモーゲージのお金の受け取り方

リバースモーゲージのお金の受け取り方は金融機関によって異なりますが、主に以下の3つの受取方法があります。

- 年金形式:毎月一定額ずつ融資を受ける

- 一括形式:まとまったお金を一括で受け取る

- 都度形式:定められた枠内で必要に応じて希望の金額を借りる

一般的には、毎月決まった金額を受け取る年金形式が多いとされています。

老後の生活を豊かに安定させたいなら、年金形式がおすすめです。

まとまった資金が必要なときは一括形式、限度額まで何度でも借入ができる都度形式など、希望に合わせて借入形式が選べます。

資産価値の高い土地やマンションが対象になる

リバースモーゲージは、不動産の評価額に基づいて融資を受けるローンです。

担保にする不動産の資産価値が高ければ高いほど、融資を受けられる金額は大きくなります。

逆に、資産価値が低い不動産を所有している場合は、リバースモーゲージの対象外になる可能性があります。

例えば、土地を借りていて建物を購入した場合、建物は資産価値が下落しやすいためリバースモーゲージの対象外になるでしょう。

ただし、土地は資産価値が下がりにくいため、土地を所有している場合は土地を担保にできる場合があります。

マンションの場合は都心部や駅チカ、築浅などの好条件で資産価値が高い部屋ならリバースモーゲージの対象になるかもしれません。

いずれにしても不動産の資産価値は情勢によって大きく変動するため、バースモーゲージを検討しているなら金融機関や自治体、シニア向け総合窓口などに相談してみてください。

死亡後に不動産を処分することで返済できる

リバースモーゲージで借りたお金は、死亡後に不動産を処分することで一括返済する方式が一般的です。

生前の返済額は利息分のみでよく、元本部分は担保にした不動産を売却したお金で返済することになります。

ここで問題になるのが、担保不動産の資産価値が下落してしまい、売却益が元本割れするケースです。

売却益が元本割れした場合、通常は相続人が残債を支払うことになります。

しかしリバースモーゲージなら、あらかじめ相続人への返済義務を排除することも可能です。

リバースモーゲージには「リコース型」と「ノンリコース型」の2種類があり、契約時に選択しておく必要があります。

| リコース型 | ノンリコース型 | |

|---|---|---|

| 残債が出た場合の相続人の返済義務 | あり | なし |

| 金利 | 低い | 高い |

リコース型は、不動産の売却益が元本割れしたときに、相続人が残りの債務を支払わなければなりません。

一方でノンリコース型は相続人に負担をかけないで済みますが、その分金利が高く設定されているため、生前の負担が大くなります。

自分の経済状況や担保不動産の将来的な資産価値、相続する人への影響も含めて、専門家と相談しながら適切な方法を選択することが重要です。

リバースモーゲージを利用するときの注意点

リバースモーゲージは老後の資金調達に有効な手段ですが、注意点もあります。

- 金利上昇のリスク

- 相続人の負担

- 担保となる自宅の価値低下

- 手数料や保険料の負担

- 思い出の家を家族に相続できない

各金融機関が定める金利は変動するため、金利上昇時に返済額が増加する可能性があります

金利上昇により、返済が困難になるケースもあるため注意が必要です。

前述した「リコース型」を選択した場合、売却益が元本割れすれば相続人の負担になってしまうでしょう。

また、リバースモーゲージを契約するためには手数料や保険料がかかることを考慮しなければなりません。

最後に、死亡後は思い出の家を手放すことになるため、残された家族には相続できません。

上記など、リバースモーゲージのデメリットや注意点もしっかりと納得した上で契約するかどうか決めましょう。

不動産を有する年金受給者は「リースバック」でお金を借りられる

不動産を所有している80歳以上の人は、リースバックという制度を使うのがおすすめです。

自宅の所有権にこだわりがなく、まとまった資金を調達したい場合もリースバックを検討してみてください。

リースバックは不動産を売却し、売った物件を賃貸する仕組み

リースバックとは、自宅を売却すると同時に賃貸して、同じ家に住み続けながら売却益を得るという方法です。

愛着のある家から引っ越す必要がなく、老後のひとときを慣れた環境で暮らせます。

不動産の所有権がないため、固定資産税の支払いやマンションの管理費・修繕積立金などから解放されるというメリットが多くあります。

しかし、所有権を手放すことにより住み続けるための家賃負担が発生するというデメリットがあります。

リースバックはまとまったお金(売却益)が得られる

リースバックは不動産を現金化するため、ある程度まとまったお金が手に入ります。

大きい金額の資金調達をしたい場合、年金受給者が銀行や消費者金融からお金を借りるのは難しいですが、リースバックであればある程度高齢でも大きい資金調達をすることができます。

また、リースバックには資金の使途に制限がないため、生活資金以外でも自由にお金が使えます。

融資(ローン)ではないため年齢制限がない

リースバックは融資ではないため、年齢制限がありません。

原則として20歳以上であれば、何歳でもリースバックを利用できます。

さらに、高齢だと賃貸契約を断られてしまうこともありますが、リースバックなら問題なく賃貸契約できます。

リースバックを利用するときの注意点

リースバック契約をする際は、以下の6点をしっかりとチェックしておきましょう。

- 買取価格は適正か

- 賃料は妥当な金額か

- 契約期間(いつまで住めるのか)

- 修繕費はどちら負担か

- 解約条件

リースバックは「売買契約」と「賃貸借契約」の2つから成る、少し複雑な取引です。

難しいと感じるかもしれませんが、細かいところまでしっかりと確認して納得してから締結してください。

また、所有権を移転するため、賃貸する物件に一生住み続けられる保証はなくなります。

将来的な住まいをどうするか、入所できる施設はあるかなど、あらかじめしっかりと決めておくとよいでしょう。

さらに、不動産を現金化したなら相続対策も必須となります。

将来的なことも含めて、信頼できる専門家に相談しておくことも1つの方法です。

審査に通らない年金受給者は「生活福祉資金貸付制度」でお金を借りられる

不動産を所有しておらず、消費者金融からもお金が借りられない場合は、公的な制度を頼ってみてください。

「生活福祉資金貸付制度」であれば、民間の金融機関で審査に落ちた人でも融資を受けられる場合があります。

所得制限があり、借りられる金額も限られますが、低金利で安心して利用しやすい方法です。

生活福祉資金貸付制度は無利子または低金利

生活福祉資金貸付制度は、収入が少ない生活困窮者が生活を立て直し、経済的な自立を図るために設けられた公的な貸付制度です。

生活費・医療費・教育費・住宅費など、多様な資金ニーズに対応できるように、国と都道府県が共同で実施しています。

保証人は原則として必要ですが、状況によっては保証人なしでも貸付可能です。

返済期間も長めに設定されているため、無理のない範囲でお金を借りられます。

年金受給者(高齢者世帯)なら審査に通りやすい

生活福祉資金貸付制度は生活困窮者向けのセーフティネットのため、誰でも利用できるわけではありません。

収入基準や資産基準、年齢要件などの条件を考慮し、生活困窮状態と認められた人が貸付の対象になります。

- 低所得世帯

- 障がい者世帯

- 高齢者世帯

低所得世帯とは、住民税非課税程度の収入しかない世帯です。

さらに、必要な資金を他から借りることが困難な場合は、貸与対象として認められる可能性が高まるでしょう。

また、各種障がい者手帳や療育手帳の交付をうけた人がいる世帯も、生活困窮世帯と認められる可能性があります。

65際以上の高齢者や、療養や介護を要する高齢者がいる世帯も審査に通りやすいと考えられます。

生活福祉資金貸付制度を利用する方法

生活福祉資金貸付制度を利用する場合は、住んでいる地域の社会福祉協議会に相談してみてください。

-

- 各地域の社会福祉協議会に相談

- 申請書を提出

- 審査が行われる

- 審査結果が届く

- 貸付が決定したら社協に借用書を提出

- 借用書を受領したら貸付金を交付

貸付けの流れは、自治体や社協によって異なる場合があります。

自立支援の相談も含めて、社協や自治体と連携しながら生活を立て直しましょう。

年金受給者がお金を借りる際の注意点

生活困窮者がお金を借りるときは、無理なく返済できる範囲で計画的に進めることが大切です。

年齢によってはお金が借りられなかったり、融資を打ち切られたりする場合もあります。

家族や地域の相談先、お金の専門家などにも相談しながら、適切な方法を選択してください。

貸付対象年齢を超えると融資が打ち切られる

消費者金融や銀行などが行っている各種ローンのほとんどには、貸付対象年齢という制限が設けられています。

一般的に、お金が借りられるのは70歳前後までです。

サービスによっては80歳まで融資してくれるところもありますが、融資条件は厳しくなる可能性もあります。

さらに、貸付対象年齢を超えると既存の融資が打ち切られる可能性もあるため注意が必要です。

新たに融資を受けられるサービスも限られるため、年金収入だけになると返済負担が大きくなる可能性もあります。

年金受給者がお金を借りるなら、無理なく返済できる金額にとどめておくことが賢明です。

年金を担保にしている貸付業者は闇金融が多い

日本ではかつて、福祉医療機構が「年金担保貸付制度」を実施していましたが、令和4年3月末をもって終了しました。

令和4年3月以降、年金を担保にお金を貸すことは全て法律で禁止されています。

つまり、年金を担保にしてお金を融資してくれる業者は、ほとんどが闇金融や違法業者と考えてよいでしょう。

法律に基づいて適切に運営している業者は、貸金業者登録番号をチラシやインターネットに掲載する義務があります。

闇金かどうか調べたいときは、金融庁の登録貸金業者情報検索入力ページなども活用して信用できる業者かどうかチェックしてみてください。

借入の返済は死亡時に相続人に引き継がれる

借入を完済しないまま亡くなってしまった場合、返済義務は相続人に引き継がれます。

相続人は相続放棄をすることも可能ですが、放棄された返済義務がなくなるわけではありません。

残債は次の相続人へ引き継がれることになり、結果として誰かが変わりに返済しなければならないというのが現実です。

兄弟姉妹や子ども、孫など、残された人への負担も考慮しながら、自分で返済できる範囲でローンを利用しましょう。

年金受給者がお金を借りる際によくある質問

年金受給者がお金を借りる際によくある質問を紹介します。

年金受給者がお金を借りられる限度額は?

年金受給者がお金を借りられる限度額は、一概には言えません。

融資を受ける金融機関や商品、収入額や返済額によって大きく異なるからです。

- アコム:最大800万円

- レイク:最大500万円

- りそな銀行リバースモーゲージ:最大2,000万円

- 三井住友銀行リバースモーゲージ:最大3,000万円 など

具体的な借入限度額を知りたい場合は、各金融機関に直接問い合わせることをおすすめします。

相談窓口では、個人の状況を踏まえた上で、適切な商品や限度額を案内してくれるはずです。

消費者禁輸のホームページでは簡易的な借入審査もできるため、自分の借入限度額を知るために活用してみてください。

年金の受給権は差し押さえの対象になる?

公的年金(国民年金・厚生年金)は、原則として差し押さえの対象になることはありません。

なぜなら、国民の生活を保証するという観点から「差押禁止財産」として法律で守られているからです。

ただし、年金受給額が振り込まれた預金口座は「預金」として扱われるため、差し押さえの対象になります。

まずは、そもそも差し押さえの対象にならないことが重要です。

借金返済に困っているときは、差し押さえられる前に相談して適切な解決策を検討してください。

年金受給者がお金を借りる方法まとめ

年金受給者がお金を借りるなら、消費者金融カードローンを利用するのが最も手軽な方法です。

70歳前後までは、ローン会社によっては年金収入だけでも審査に通過できる場合があるため、自分に合うサービスを見つけてみてください。

不動産を所有しているなら、リバースモーゲージやリースバックを活用するのも1つの方法です。

不動産関連の融資や売却は難しいことも多いため、信頼できる不動産業者や金融機関の人に相談してみるとよいでしょう。

どこからもお金が借りられず、生活資金に困窮している場合は公的機関の福祉サービスを活用するのが賢明です。

いずれにしても1人で悩まず、家族や社協などに相談しながら安心して暮らせる工夫をしてみてください。

BUSINESS TIPSでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。