「おまとめローンはどこを利用するのがおすすめ?」と考えていませんか?

おまとめローンを提供している消費者金融や銀行の数は多く、膨大な量の中から自分に合うものを探すのは難しいです。

そこで本記事では、おまとめローンのおすすめについて、消費者金融と銀行に分けて全部で34個紹介します。

また、おまとめローンの選ぶポイントも解説するため、選び方を把握しつつ自分に合ったサービスを探すことが可能です。

現在、複数社から借り入れしていておまとめを考えている方は、ぜひ本記事を参考にしてください。

なお、おまとめローンの中でも特におすすめの3社を以下の表にまとめたので、ぜひご覧ください。

急な出費にすぐ対応可能!

おすすめの消費者金融

| サービス名 | 特徴 | 公式サイト |

|---|---|---|

アコム |

|

公式サイト |

プロミス |

|

詳細はこちら |

セントラル |

|

詳細はこちら |

注釈

※お申込時間や審査によりご希望に添えない場合がございます。※1 適用条件 アコムでのご契約がはじめてのお客さま

※2 金融機関・お申込時間帯によってはご利用いただけない場合がございます。

※3 お申込み時間や審査によりご希望に添えない場合がございます。

※4 メールアドレス登録とWeb明細利用の登録が必要です。

おまとめローンおすすめ12選|有名な消費者金融を紹介!

最初に、消費者金融のおまとめローンから紹介します。

返済能力の確認は隈なく行われますが、利用先を悩んだ際は消費者金融から探すのがおすすめといえます。

以下にそれぞれのおまとめローンの詳細をまとめたため、参考にしてみてください。

| 消費者金融おまとめローン | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

SMBCモビットおまとめローン |

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

各おまとめローンのおすすめポイントや基本情報を詳しく解説していきます。

アコム借り換え専用ローン|原則勤務先への連絡が無い・バレにくい

- Webを利用して自分のタイミングで申し込みができる

- 1万円〜800万円の利用が可能と少額での利用を希望する方に向いている

- 返済期間が最終借入日から最長9年7ヶ月と比較的長いため余裕を持って返済できる

アコムの借り換え専用ローンは借り換えとあるものの、複数の借り入れ先をまとめる、おまとめローンの役割も果たせます。

アコムの借り換え専用ローンは、通常のアコムの借り入れ時と同様にWebから申し込みできるため、手軽に自分のタイミングで手続きを始めやすいです。

また、1万円〜800万円の利用が可能で、少額で利用している借り入れ先が複数ある際のおまとめにも向いています。

さらに返済期間が最終借入日から最長9年7ヶ月となっているため、余裕を持って返済することが可能です。

>>誰にもバレず借りられる!

ネットで24時間受付可能で最短20分※で借入!<<<

※公式サイトに遷移します。

※お申込時間や審査によりご希望に添えない場合がございます。

アコム借り換え専用ローンの基本情報

| 貸付利息(実質年率) | 3.0%〜18.0% |

|---|---|

| 借り入れ限度額 | 1万円〜800万円 |

| 無利息期間 | 30日間無利息サービス ※適用条件 アコムでのご契約がはじめてのお客さま |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 原則、お勤め先へ在籍確認の電話なし |

| 担保保証人 | 不要 |

| 申し込み方法 |

|

| 必要書類 | 以下の書類のいずれかが本人確認書類に該当。

以下のいずれかに該当するお客さまは収入証明書が必要。

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

プロミスおまとめローン|借金の返済をプロミスが代行してくれるから返済の手間がない

出典:https://cyber.promise.co.jp/APD03X/APD03X08

- 主婦や学生でも安定した収入があれば利用できる

- 公式サイトの返済シミュレーションを利用して返済計画を立てられる

- プロミスへの返済日の選択肢が4つと多い

プロミスおまとめローンは、アルバイトやパートだけではなく、主婦や学生でも利用できるのが特徴です。

安定した収入があることで主婦や学生でも利用できるため、これまで対象外で諦めていた人はプロミスを検討してみてください。

また、返済環境も整っており、返済シミュレーションを利用して細かく返済計画が立てられます。

返済日も選択肢が4つあるため、給料日なども考慮しつつ、1ヶ月の中でお金に余裕のあるタイミングで返済することが可能です。

>>初めての方は30日間無利息で利用できる!

借入可能か1秒パパッと診断ですぐ分かる!<<<

※公式サイトに遷移します。

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

プロミスおまとめローンの基本情報

| 金利(実質年率) | 6.3%〜17.8% |

|---|---|

| 借り入れ限度額 | 最大300万円 |

| 無利息期間 | ー |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 原則電話での確認なし |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 詳細はこちら ※リンク先はフリーキャッシング/レディースキャッシングの申込ページです |

アイフルのおまとめMAX|クレジットカードのリボ払いもおまとめの対象

出典:https://www.aiful.co.jp/borrow/products/combine/

- 限度額が1万円から800万円と少額と高額のどちらにも向いている

- 総量規制中でも利用できる

- 原則郵送物なしのため家族にも知られにくい

アイフルのおまとめMAXは、限度額が1万円からとおまとめローンの中でも最小額が低いです。

また、限度額は最大800万円と高いことから、アイフルのおまとめローンは少額と高額の両方のおまとめに向いています。

なお、総量規制中でも利用できるため、まとめる借り入れ先や借り入れ額が多くても利用しやすいです。

さらに、通常のアイフルでの借り入れと同様に、アイフルのおまとめMAXでも原則郵送物がありません。

家族や同居人にもおまとめローンの利用が知られにくく、プライバシーも守られます。

アイフルのおまとめMAXの基本情報

| 金利(実質年率) | 3.0%〜17.5%※1 |

|---|---|

| 借り入れ限度額 | 1万円〜800万円 |

| 無利息期間 | 初めての方なら最大30日間無利息 |

| 他社解約 | あり |

| 総量規制 | なし |

| 融資までのスピード | 最短18分融資※2 |

| 在籍確認の電話連絡 | 原則電話での在籍確認なし |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

注釈

※1 詳細はこちら

※2 お申込時間や審査状況によりご希望にそえない場合があります

※3 アイフルの利用限度額が50万円を超える場合、または他社を含めた借入総額が100万円を超える場合

アイフルの貸付条件

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

SMBCモビットおまとめローン|返済方法にATMやインターネット・銀行振込などが選べる

出典:https://www.mobit.ne.jp/lp/loannoteomatome/index.html

- 申し込みから契約手続きまでWeb完結できる

- アルバイトやパートに加えて自営業の方も利用できる

- 支払日を自身の都合に合わせて4つの選択肢から選べる

SMBCモビットおまとめローンは、申し込みだけではなく、契約手続きまでWebで完結できます。

おまとめローンの契約手続きは、実際に店舗に足を運んでするところも多いですが、SMBCモビットの場合は時間を割いて店舗に行く必要がありません。

また、アルバイトやパートだけに限らず自営業の方も利用することが可能です。

そのため、他社で申し込みしにくかったり対象でなかった方でも利用しやすい環境が整っています。

さらに、プロミスへの支払日の選択肢が全部で4つと多く、自分の都合に合わせて返済したい方にもおすすめです。

SMBCモビットおまとめローンの基本情報

| 金利(実質年率) | 3.0%〜18.0% |

|---|---|

| 借り入れ限度額 | 最大800万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 原則電話での確認なし |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

レイク de おまとめ|総量規制対象外の借り入れができる

出典:https://lakealsa.com/cashing/other/omatome/

- 平日だけではなく土日も電話で申し込みができる

- 安定した収入があれば70歳まで利用できる

- 借り入れ先への返済はレイクが代わりに行う

レイクdeおまとめは電話で申し込む必要があるものの、平日だけでなく土日も可能なため、曜日に縛られず手続きを行えます。

おまとめローンを提供しているところは、Web申し込み以外の方法は平日のみしか受け付けていないところも多いです。

しかし、レイクであれば自分の都合の良い曜日に申し込みできるため、思うように手続きできず諦める必要がありません。

また、安定した収入があれば70歳まで利用できることから、比較的高齢の方でも利用しやすいです。

それぞれの借り入れ先への返済はレイクが利用者の代わりに行うため、レイクへの返済だけに集中できます。

レイク de おまとめの基本情報

| 金利(実質年率) | 6.0%〜17.5% |

|---|---|

| 借り入れ限度額 | 10万円〜500万円 |

| 無利息期間 | ー |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 原則電話での確認なし |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | 電話 |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

ダイレクトワンのお借り換えローン|クレジットカードのリボのほかにキャッシング残高もまとめられる

出典:https://www.directone.co.jp/directone/03_products/karikae.html

- 対象者は安定した収入があれば25歳以上からと範囲が広い

- 最大300万円の限度額に対して返済期間が最長10年と余裕がある

- おまとめローン利用中に追加借り入れが必要な場合は相談ができる

ダイレクトワンのお借り換えローンは、安定した収入があれば25歳以上から利用可能と、対象者の年齢の幅が広いです。

年齢が高い方も、返済能力次第では利用できる可能性があるため、他社で対象外だった方は検討してみてください。

また、限度額が最大300万円に対して返済期間が最長10年と長いため、毎月の返済の負担を減らしたい方に向いています。

さらに、おまとめローン利用中に追加借り入れが必要になった場合は、ダイレクトワンに相談することも可能です。

おまとめローン利用中は追加借り入れできないところもあるため、もし利用中にお金が足りなく悩んだ際は相談しましょう。

>>1万円〜借入可能&使い道は自由!

全国のコンビニATMで借入・返済ができる!<<<

※公式サイトに遷移します。

ダイレクトワンのお借り換えローンの基本情報

| 金利(実質年率) | 4.9%〜18.0% |

|---|---|

| 借り入れ限度額 | 1万円〜300万円 |

| 無利息期間 | ー |

| 他社解約 | ダイレクトワンに電話相談 |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | なし |

| 公式サイト | 公式サイト |

いつものおまとめローン|自宅への郵送が一切なしだから誰にも知られないで借り入れが可能

出典:https://www.126.co.jp/borrow/products/summary_loan

- 返済期間が2ヶ月から5年と比較的短いため短期間で返済したい人におすすめ

- 24時間いつでも申し込みや借り入れがWebからできる

- カードや郵送物がないためプライバシーを守ることが可能

いつものおまとめローンは、返済期間が最短2ヶ月から長くて5年と、全体的に期間が短いのが特徴です。

おまとめローンでは期間の長いところで10年から15年のため、いつもの場合は短期間で返済を考えている方に向いています。

また、いつものおまとめローンはWebを利用して、24時間いつでも申し込みと借り入れができるため、利用時の時間帯を気にする必要がありません。

さらに、家族や同居人に知られないように、カードや郵送物がないなどプライバシーにも配慮してもらえます。

いつものおまとめローンの基本情報

| 金利(実質年率) | 4.8%〜18.0% |

|---|---|

| 借り入れ限度額 | 1万円〜500万円 |

| 無利息期間 | ー |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 原則電話での確認なし |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 |

|

| スマホアプリの有無 | なし |

| 公式サイト | 公式サイト |

中央リテールおまとめローン|おまとめの専門業者だから10.95~13.0%と上限金利が低い

出典:https://chuo-retail.com/index.php

- 最短で審査完了が2時間・融資まで1日と早めに借り入れしたい人におすすめ

- おまとめローンの中でも上限金利が13.0%と低い

- 国家資格取得者に相談しつつ利用できる

中央リテールのおまとめローンは、最短2時間で審査が完了し、早ければ1日で融資まで進むことが可能です。

おまとめローンを提供している消費者金融や銀行の中には、融資まで早くても数日から数週間かかるところもあります。

しかし、中央リテールの場合は融資までスムーズに進みやすいことから、融資まで長い期間待つ必要がありません。

また、上限金利が13.0%とおまとめローンの中でも低い点も強みです。

さらに、中央リテールの窓口スタッフは国家資格取得者のため、相談できる環境も整っています。

中央リテールおまとめローンの基本情報

| 金利(実質年率) | 10.95%〜13.0% |

|---|---|

| 借り入れ限度額 | 最大500万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短1日 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 | 記載なし |

| スマホアプリの有無 | なし |

| 公式サイト | 公式サイト |

キャッシングスペース|総量規制内ならおまとめ借り入れも可能

出典:http://cashing-space.jp/space/

- 最短即日で融資してもらえるためすぐに利用したい人におすすめ

- 申し込み方法が豊富なため手続きしやすいものを選びやすい

- 返済期間が最長12年と長めの設定のため余裕を持って返済しやすい

キャッシングスペースは、最短即日融資に対応しているため、できるだけ早めに借り入れしたい人におすすめです。

ただし、受付時間外の場合は即日融資に対応できないため、できるだけ早い時間帯に申し込みしましょう。

申し込み方法はWebや店頭窓口、電話などと1通り対応しています。

申し込み方法が豊富なぶん、自分の手続きしやすい手段を選びやすいです。

また、返済期間が最長12年と長めの設定になっています。

借り入れ先によっては10年以下のところもあるため、余裕を持って返済したい場合はキャッシングスペースがおすすめです。

キャッシングスペースの基本情報

| 金利(実質年率) | 5.0%〜18.0% |

|---|---|

| 借り入れ限度額 | 最大500万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | あり |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 原則不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | なし |

| 公式サイト | 公式サイト |

AZ株式会社のおまとめローン|借り入れ金額100万円以上は金利7.0%~15.0%

出典:https://www.az-k.co.jp/az/new/omatome_loan.php

- 限度額が30万円〜200万円と少額利用に向いている

- 20歳以上からの利用と対象者の年齢幅が広い

- 申し込みの種類が豊富で自分が手続きしやすい方法を選びやすい

AZ株式会社のおまとめローンは、限度額が20万円から200万円と比較的低めに設定されています。

おまとめローンの中には、限度額が500万円や高いものの場合800万円以上のところもあるため、少額利用を検討している人におすすめです。

申し込みは、安定して収入を得られていれば年齢が20歳以上からと、利用者の年齢幅が広い傾向があります。

申し込み年齢の上限が低いところもあるため、年齢が原因で利用できなかった人はAZ株式会社を検討してみてください。

申し込み方法の種類もWebや店頭窓口、電話などと豊富なため、自分の手続きしやすい方法を選択しやすいです。

AZ株式会社のおまとめローンの基本情報

| 金利(実質年率) | 7.0%〜18.0% |

|---|---|

| 借り入れ限度額 | 30万円〜200万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 | 本人確認書類 |

| スマホアプリの有無 | なし |

| 公式サイト | 公式サイト |

アスマイルの借換え・おまとめローン|最大30日の無利息期間が適用

出典:https://asumile.co.jp/blocks/index/00020

- 上限金利が13.9%と消費者金融の中で低く少額利用にもおすすめ

- 無利息期間を活かして利息を減らしつつ返済できる

- 返済期間が最長10年のため余裕を持って返済に臨める

アスマイルの借換え・おまとめローンは、上限金利が13.9%と他の消費者金融のおまとめローンより低い傾向にあるため、少額利用を希望する人におすすめです。

さらに、アスマイルの借換え・おまとめローンには無利息期間を最大30日間提供しています。

短期間で返済を考えている人は、より利息を減らしたうえで返済できるため、有効活用しましょう。

もちろん、返済期間は最長10年まで期間があるため、毎月の返済に余裕を持って臨むことも可能です。

アスマイルの借換え・おまとめローンの基本情報

| 金利(実質年率) | 6.9%〜13.9% |

|---|---|

| 借り入れ限度額 | 1万円〜300万円 |

| 無利息期間 | 最大30日間 |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 記載なし |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | なし |

| 公式サイト | 公式サイト |

JCBカードローンFAITH|最大12.50%の低金利カードローンだから高い利息を軽減

出典:https://www.jcb.co.jp/loancard/faith.html

- 最短即日融資が可能なためすぐ借り入れが必要な人に向いている

- 上限金利が12.5%のため少額借り入れにも適している

- カードローンではあるものの限度額も高いためおまとめにも向いている

JCBカードローンFAITHは最短即日融資が可能で、すぐに借り入れが必要な人に向いているサービスです。

おまとめローンは融資までに時間がかかることも多いですが、FAITHはカードローンのため、融資に時間がかかるといった問題点を解決できます。

また、上限金利が12.5%とおまとめローンだけに限らずカードローンの中でも低いため、少額借り入れを希望する人におすすめです。

限度額が500万円と高めの設定である強みと合わせると、借り換えやおまとめにも適しているといえます。

JCBカードローンFAITHの基本情報

| 金利(実質年率) | 4.4%〜12.5%(キャッシングリボ払い) |

|---|---|

| 借り入れ限度額 | 最大500万円(キャッシングリボ払い) |

| 無利息期間 | 2.5ヶ月分の利息実質0円 |

| 他社解約 | ー |

| 総量規制 | あり |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

比較的金利が低い銀行のおまとめローンおすすめ22選|他社借り入れが少ない人向け

消費者金融のおまとめローンで自分に合うものを見つけられなかった方は、銀行へと選択肢の幅を広げて検討してみてください。

数自体は多いですが、その分選択肢も増えるため、自分に合ったものを見つけられる可能性は消費者金融よりも高いです。

どの銀行おまとめローンを利用するか悩んだ際は、以下に22種類のサービスをまとめたため、参考にしてみてください。

- 楽天スーパーローン

- 三菱UFJ銀行バンクイック

- セブン銀行カードローン

- auじぶん銀行

- 東京スター銀行

- イオン銀行カードローン

- ちばぎんカードローン クイックパワー<アドバンス>

- 中央ろうきんフリーローン

- 横浜銀行カードローン

- みずほ銀行カードローン

- ソニー銀行カードローン

- しずぎんフリーローン

- りそな銀行フリーローン

- 第四北越銀行おまとめローン

- 栃木銀行のとちぎんおまとめローンスッキリ

- 福岡銀行のおまとめ・フリーローン(ナイスカバー)

- 鹿児島銀行のかぎんローンF

- 愛媛銀行のひめぎんおまとめローン

- 中国銀行のちゅうぎんおまとめローン

- 宮崎銀行のみやぎんおまとめ1(ワン)

- 紀陽銀行おまとめローンプラス

- みちのく銀行のおまとめローン「あわせ~る」

楽天スーパーローン|楽天会員のランクが審査基準として優遇される可能性がある

出典:https://www.rakuten-bank.co.jp/loan/cardloan/

- 楽天会員の場合はランクによって審査の優遇がある

- 金利が1.9%〜14.5%と借り換えにもおすすめ

- 毎月2,000円から返済できるため余裕を持って返済ができる

楽天スーパーローンは、楽天会員のランクに応じて審査の優遇があります。

カードローンの審査に通過できるか不安な方でも、楽天会員であれば通常のカードローンよりも審査に通過できる可能性を上げることが可能です。

また、楽天スーパーローンはカードローンであるものの、金利1.9%〜14.5%と低い設定のため借り換えにも向いています。

さらに、毎月の返済は2,000円からできるため、月々の返済に対する負担を減らしたい人にもおすすめです。

楽天スーパーローンの基本情報

| 金利(実質年率) | 1.9%〜14.5% |

|---|---|

| 借り入れ限度額 | 10万円〜800万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話での確認あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

三菱UFJ銀行のバンクイック|おまとめローンとして使えるカードローン

出典:https://www.bk.mufg.jp/kariru/banquic/index.html

- Web完結のため土日含めた自分の好きなタイミングで申し込みできる

- 提携コンビニATMでの借り入れ・返済は手数料無料で利用できる

- 他銀行より少ない毎月1,000円からの返済が可能

三菱UFJ銀行のバンクイックはWeb完結のため、土日含めた自分の好きなタイミングで申し込みの手続きができます。

平日の昼間に仕事などで忙しい方でも、隙間時間を活かして手続きがしやすいです。

三菱UFJ銀行のバンクイックは、提携コンビニATMでの借り入れ・返済に手数料がかかりません。

ある程度場所に縛られず借り入れ・返済ができるため便利です。

さらに、月々の返済額が1,000円からと低いことから、毎月少しずつ返済していきたい人にも向いています。

三菱UFJ銀行のバンクイックの基本情報

| 金利(実質年率) | 1.8%〜14.6% |

|---|---|

| 借り入れ限度額 | 10万円〜500万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | テレビ窓口の場合は最短即日 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

セブン銀行カードローン|利用明細がインターネットバンキングで確認できるため管理がかんたん

- 専用アプリを利用して24時間いつでも手軽に申し込みできる

- 借り入れまでの期間が最短翌日と早い

- キャッシュカードが自宅に届く前から借り入れができる

セブン銀行カードローンは、専用アプリを利用して申し込みから契約までできる点が特徴です。

利用するにはセブン銀行の口座が必要ですが、口座開設もアプリから手続きできて、最短10分で完了します。

セブン銀行カードローンは借り入れまでの期間が最短翌日と早いため、銀行系のカードローンを利用しつつ早く借り入れしたい方におすすめです。

キャッシュカードが届く前からアプリを利用して借り入れできるため、手軽に素早く借り入れしたい方に向いています。

セブン銀行カードローンの基本情報

| 金利(実質年率) | 12.0%〜15.0% |

|---|---|

| 借り入れ限度額 | 10万円〜300万円 ※新規ご契約の方ご利用可能金額50万円まで |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短翌日 |

| 在籍確認の電話連絡 | ー |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web・アプリ |

| 必要書類 | 本人確認書類 |

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

auじぶん銀行|借り換え専用ローンで既存のローンを低金利で一本化

出典:https://www.au.com/finance/primebank/loan/#anc02

- au IDを持っていて借り換えをすると金利優遇がある

- 最短1時間で審査が完了するため借り入れまでにかかる時間も短い

- 提携ATMの場合は借り入れ・返済を手数料0円で利用できる

auじぶん銀行のカードローンは、au IDを持っている方にとっておすすめの借り入れ先です。

とくに、複数の借り入れ先をまとめる借り換えをする場合、au IDを所持していると金利が0.98%〜12.5%へと優遇されます。

また、auじぶん銀行のカードローンはスマホで簡単に手続きができるうえに、最短1時間で審査完了・最短即日融資も可能です。

さらに、提携ATMを利用すると借り入れ・返済の手数料が0円と、借り入れしやすい環境も整っています。

auじぶん銀行の基本情報

| 金利(実質年率) | 1.48%〜17.5%(通常) |

|---|---|

| 借り入れ限度額 | 10万円以上〜800万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短即日 |

| 在籍確認の電話連絡 | 電話での確認あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

東京スター銀行|審査から借り入れまでのスピードが速いおまとめローン

出典:https://www.tokyostarbank.co.jp/products/loan/unsecured_refinance/

- 来店不要でWeb完結のため手軽に申し込みができる

- 限度額の最大が1,000万円と高いため複数の借り入れ先をまとめやすい

- 正社員だけではなく契約社員や派遣社員も利用できる

東京スター銀行のおまとめローン(スターワン乗り換えローン)は、来店不要でWeb完結できるサービスです。

店舗にいく必要がないため、時間に余裕がない方でも手軽に申し込みできます。

また、限度額が1,000万円までとおまとめローンの中でも高い設定のため、借り入れ先をまとめて金額が大きくなっても利用しやすいです。

東京スター銀行のおまとめローンは、正社員だけでなく、契約社員や派遣社員の方も利用できます。

なお、自営業やパート・アルバイトの方は利用できませんが、スターカードローンであれば利用できるため検討してみてください。

東京スター銀行の基本情報

| 金利(実質年率) | 9.8%〜14.6% |

|---|---|

| 借り入れ限度額 | 30万円以上〜1,000万円以下 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

イオン銀行カードローン|利用限度額が高く口座開設不要で手軽に利用できて便利

出典:https://www.aeonbank.co.jp/loan/card_loan/

- 入会金と年会費が無料のため利用を始めるハードルが低い

- 上限金利が13.8%と低く少額の借り入れにも向いている

- 年中無休で審査を行っていて初回はカード受け取り前に借り入れ可能

イオン銀行カードローンは、入会金と年会費が無料のため、利用を始めるハードルが比較的低い傾向にあります。

申し込みも完全Web完結のため、手軽に始めやすいです。

また、上限金利が13.8%と銀行カードローンの中でも低く、少額の借り入れを希望する人にも向いています。

審査は年中無休で行っているため、お盆や正月などの長期休暇中も利用しやすいです。

なお、初回の借り入れに限り、カードが届く前に振込融資を利用できます。

イオン銀行カードローンの基本情報

| 金利(実質年率) | 3.8%〜13.8% |

|---|---|

| 借り入れ限度額 | 10万円〜800万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | ー |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

ちばぎんカードローン クイックパワー<アドバンス>|千葉銀行の口座あれば手続きはWEBで完結

出典:https://www.chibabank.co.jp/kojin/loan/card/

- 土日祝日でも9時から21時まで申し込みができる

- パートやアルバイト、派遣の方でも利用できる

- 提携ATMに加えてアプリやネットバンキングで借り入れ・返済ができる

ちばぎんカードローンのクイックパワー<アドバンス>は、千葉銀行が提供しているカードローンの1つです。

千葉銀行が提供している通常のカードローンとは違い、おまとめや借り換えにも適しています。

他の銀行カードローンとは違い、土日祝日でも9時から21時まで申し込みができるため、平日や昼間に手続きできない方にもおすすめです。

また、パート・アルバイトや派遣の方でも利用できることから、幅広い層の方に向いています。

提携ATMだけではなく、専用のアプリやネットバンキングを利用して借り入れ・返済ができるため、空いた時間で手軽に利用しやすいです。

ちばぎんカードローン クイックパワー<アドバンス>の基本情報

| 金利(実質年率) | 1.4%〜14.8% |

|---|---|

| 借り入れ限度額 | 10万円以上〜800万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

中央ろうきんフリーローン|旅行費用など借換えや借り入れまとめ以外にも使える

出典:https://chuo.rokin.com/banking/loan/free/

- フリーローンでありながらも他社ローンの借り換えもできる

- 繰上返済の手数料が無料のため返済の負担を軽減できる

- 冠婚葬祭や医療など幅広い場面で活用できる

中央ろうきんフリーローンは、おまとめローンではないものの、他社での借り入れを1本にまとめられます。

金利も高くて7.5%のため、金利を低くして返済の負担を減らすことも可能です。

また、中央ろうきんのフリーローンは繰上返済の手数料も無料のため、負担を減らしつつ返済ができます。

お金に余裕が出たタイミングでまとめて返済しやすくなるため、返済期間を短縮し、利息を減らした上で返済しやすいです。

さらに、中央ろうきんフリーローンは、冠婚葬祭や医療などさまざまな場面で利用できます。

借り換えだけではなく、本来のフリーローンとしても他社に劣らず優秀です。

中央ろうきんフリーローンの基本情報

| 金利(実質年率) | 5.825%〜7.5% |

|---|---|

| 借り入れ限度額 | 1万円以上〜500万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

横浜銀行カードローン|口座がなくても24時間ネットで簡単申し込みが可能

出典:https://www.boy.co.jp/

- 限度額が1,000万円までと他の銀行と比較しても高い

- 金利年が1.5%〜14.6%と低く返済負担も大きくなりにくい

- コンビニATMで手軽に返済ができる

横浜銀行カードローンは、他の銀行と比較して限度額が1,000万円までと高い点が特徴です。

カードローンではあるものの、借り換え・おまとめもできます。

その際に、横浜銀行カードローンのように限度額が高いと、安心して複数の借り入れ先をまとめられるでしょう。

また、金利も1.5%〜14.6%と低い傾向にあるため、返済の負担も減らしやすいです。

さらに、返済は提携コンビニATMを利用して返済できます。

近場で利用できるATMを見つけやすいため、返済先に利用できるATMを探す負担を減らすことが可能です。

横浜銀行カードローンの基本情報

| 金利(実質年率) | 1.5%〜14.6% |

|---|---|

| 借り入れ限度額 | 10万円以上〜1,000万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

みずほ銀行カードローン|銀行の住宅ローンを使っていれば年0.5%の引き下げも可能

出典:https://www.mizuhobank.co.jp/loan_card/index.html

- Webで申し込みをすると最短当日に結果がわかる

- 住宅ローンを利用していると金利が優遇される

- 月々の返済が2,000円からと負担を減らして返済できる

みずほ銀行カードローンは、Webで申し込みをすると最短当日に結果が分かります。

また、店舗と電話での申し込みについては翌々営業日以降の回答となるため、早めに結果を知りたい場合はWebで申し込みするのがおすすめです。

また、みずほ銀行の住宅ローンを利用している方は、通常の金利年2.0%〜14.0%から1.5%〜13.5%に下げられます。

審査次第で上下はあるものの、よりお得に利用することが可能です。

さらに、みずほ銀行カードローンは月々2,000円から返済できるため、余裕を持って返済したい方にも向いています。

みずほ銀行カードローンの基本情報

| 金利(実質年率) | 2.0%〜14.0% |

|---|---|

| 借り入れ限度額 | 10万円〜800万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

ソニー銀行のカードローン|年2.5%~年13.8%の業界で最も低い金利

出典:https://moneykit.net/visitor/loan/

- PCやスマホで申し込みが完結するため店舗に行く必要がない

- カードが届く前に初回の借り入れができる

- 利用明細の自宅郵送がないため家族に借り入れを知られにくい

ソニー銀行カードローンは、PCやスマホを利用していつでも申し込みができます。

店舗に足を運ぶ必要もなく、カードローンを利用しようと考えたタイミングで、すぐに申し込みできるため便利です。

利用明細がWebで手軽に確認できるため、Web明細が届くまで待つ必要もなく、家族や同居人に明細を見られる心配もありません。

銀行カードローンは、申し込みしてからカードが届くまでに時間がかかることから、初回の借り入れまで期間が空くことが多い傾向にあります。

しかし、ソニー銀行カードローンでは、初回振込サービスを利用することで、カード受け取り前に借り入れすることが可能です。

ソニー銀行のカードローンの基本情報

| 金利(実質年率) | 2.5%〜13.8% |

|---|---|

| 借り入れ限度額 | 10万円〜800万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 手続き完了日時0:00〜14:30分の場合は当日振込可能 |

| 在籍確認の電話連絡 | 電話での確認あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | Web |

| 必要書類 | 本人確認書類

年収確認書類(50万円以上借り入れする場合) |

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

しずぎんフリーローン|安定した収入なら最大500万円まで借り入れの申し込みができる

出典:https://www.shizuokabank.co.jp/personal/loan/free_loan/index.html

- アルバイトや契約社員の方でもフリーローンを利用できる

- 趣味・レジャーや免許取得など使い道の数が多い

- 複数ある借り入れ先を1つにまとめることも可能

しずぎんフリーローンは、正社員として働いている方だけではなく、アルバイトや契約社員の方でも利用できます。

フリーローンの使い道も趣味・レジャーや各種免許の取得、生活費などさまざまな場面で利用可能です。

幅広い層の方が、さまざまな目的で利用できるため、しずぎんフリーローンは便利な利用先であると言えます。

さらに、複数借り入れ先がある方は、しずぎんフリーローンを利用してまとめることも可能です。

1本化して計画的に返済したい方にも向いています。

しずぎんフリーローンの基本情報

| 金利(実質年率) | 4.5%〜14.5% |

|---|---|

| 借り入れ限度額 | 最大500万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短2週間 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

りそな銀行のフリーローン|固定金利だから返済額が一定で繰上返済の手数料が無料

出典:https://www.resonabank.co.jp/kojin/freeloan/?bank=rb_unite

- りそな銀行のフリーローンは借り換えにも利用可能

- 申し込み年齢が69歳までと幅広い層の方が利用できる

- りそな銀行のフリーローンは固定金利のため返済計画が立てやすい

りそな銀行のフリーローンは借り換えとしても利用できます。

実際に利用している方の中でも、フリーローンを借り換えのために利用している方が多いです。

金利も他のおまとめローンと比較すると低い設定のため、借り換えにも適しています。

また、りそな銀行のフリーローンは20歳から69歳までが利用可能と、幅広い層の方が利用することも可能です。

さらに、フリーローンについては固定金利のため、長期的な返済計画を立てやすい傾向にあります。

りそな銀行のフリーローンの基本情報

| 金利(実質年率) | 1.7%〜14.0% |

|---|---|

| 借り入れ限度額 | 10万円以上〜1,000万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 2週間程度 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

第四北越銀行のおまとめローン|契約は来店不要で最短即日で審査が終わる

出典:https://www.dhbk.co.jp/individual/loan/freeomatome/omatome.html

- 店舗に訪問することなくWebで申し込みをすませられる

- 借り入れまで最短1週間と銀行のおまとめローンの中でも早い

- 返済シミュレーションを利用して細かく返済計画を立てられる

第四北越銀行のおまとめローンは、Webで申し込みを済ませられるため、店舗に訪問する必要がありません。

第四北越銀行の営業時間内に店舗にいけない方でも、第四北越銀行のおまとめローンであれば自分のタイミングで手続きを始められます。

また、借り入れまでにかかる時間も最短1週間と銀行のおまとめローンの中では早いです。

中には2週間や1ヶ月近くかかるものもあるため、早めに借り入れに進みたい方に向いています。

申し込みする際は、公式サイトにある返済シミュレーションを利用して、返済計画を細かく立ててから手続きしましょう。

第四北越銀行のおまとめローンの基本情報

| 金利(実質年率) | 6.8%〜14.5% |

|---|---|

| 借り入れ限度額 | 10万円以上〜500万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 最短1週間 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

栃木銀行のとちぎんおまとめローンスッキリ|地元密着型のサービスだから営業区域内の人におすすめ

出典:https://www.tochigibank.co.jp/individual/service/loan/free-sukkiri/

- 限度額は10万円以上から500万円までで1万円単位で調整できる

- 固定金利採用のため長期的な返済計画を立てやすい

- 返済シミュレーションで手軽に月々の返済額を確認できる

栃木銀行のとちぎんおまとめローンスッキリは、限度額が10万円以上から500万円までで、1万円単位で調整できる点が特徴です。

おまとめローンのため、借り入れ額は必然的に多くなりやすいですが、その中で細かい金額も調整できます。

また、栃木銀行のとちぎんおまとめローンスッキリは固定金利を採用しているため、長期的な返済計画を立てやすいです。

公式サイトには、返済シミュレーションが備わっていて返済額をチェックできるため、より詳細に計画を立てたい方に向いています。

栃木銀行のとちぎんおまとめローンスッキリの基本情報

| 金利(実質年率) | 6.8%〜14.6% |

|---|---|

| 借り入れ限度額 | 10万円以上〜500万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

福岡銀行のおまとめ・フリーローン(ナイスカバー)|固定金利5.8%・9.8%・12.8%の3つで返済計画が立てやすい

出典:https://www.fukuokabank.co.jp/personal/service/mokuteki/freeloan/

- 金利が3種類の中から決まるためシンプルで返済時の計画を立てやすい

- パートやアルバイトに加えて年金受給者も利用できる

- 最大15年かけて返済できるため無理なく完済を目指せる

福岡銀行のおまとめ・フリーローン(ナイスカバー)は、固定金利で以下の3種類の中から決められます。

- 年5.8%

- 年9.8%

- 年12.8%

他の固定金利を採用しているおまとめローンと違い、金利の種類が少なくシンプルなため、返済計画も立てやすいです。

また、パートやアルバイトだけではなく年金受給者も利用できます。

利用するおまとめローンによっては、年金受給者だと利用できないこともあるため、福岡銀行のおまとめ・フリーローン(ナイスカバー)は貴重だと言えるでしょう。

さらに、返済は最長15年かけてできるため、余裕を持って無理なく完済を目指したい方にも向いています。

福岡銀行のおまとめ・フリーローン(ナイスカバー)の基本情報

| 金利(実質年率) | 5.8%〜12.8%

(Web以外は7.0%〜14.0%) |

|---|---|

| 借り入れ限度額 | 10万円〜500万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 2週間程度 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

鹿児島銀行のかぎんローンF|残高不足になったら利用限度額内で自動融資が可能

出典:https://www.kagin.co.jp/kojin/loan/loan_f.html

- 専業主婦や年金生活者などさまざまな方が利用できる

- 限度額が最大1,000万円までと高額利用にも向いている

- かぎんローンFにガン保障を付保できる

鹿児島銀行のかぎんローンFは、正社員として働いている方だけではなく、専業主婦や年金生活者でも利用できます。

ただし、専業主婦は配偶者に安定した収入がある場合に限るため、注意が必要です。

また、鹿児島銀行のかぎんローンFは、限度額が最大1,000万円までと高額利用にも向いています。

銀行のおまとめローンは500万円までのところも多いため、借り入れ先が多い方やまとめた金額が大きい方にもおすすめです。

さらに、かぎんローンFはガン保障を付保でき、ガンと診断された場合は、ローン残高が0円となるため、万が一に備えたい方は検討しましょう。

鹿児島銀行のかぎんローンFの基本情報

| 金利(実質年率) | 4.8%〜15.0% |

|---|---|

| 借り入れ限度額 | 10万円以上〜1,000万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 | 記載なし |

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

愛媛銀行のひめぎんおまとめローン|事前審査の申し込みみが電話やFAXの他にパソコン・スマホからもできる

出典:https://www.himegin.co.jp/personal/loan/omatome/

- 仮審査の申し込み方法が豊富で自分に合う方法で手続きができる

- 利用できる対象者の年齢が20歳以上69歳以下と範囲が広い

- 利用者の現状を判断したうえで審査をしてくれる

愛媛銀行のひめぎんおまとめローンは、利用できる対象者の年齢の幅が広いのが特徴です。

20歳以上69歳以下が対象者となっていて、安定した収入があれば、完済時の年齢が75歳以下になる場合は申し込みできます。

また、仮審査への申し込み方法が豊富なため、自分の手続きしやすい方法を選択しやすいです。

例えば、店舗が近くにある人は店頭窓口で、家から申し込みしたい人はスマホやPCなどを利用して手続きできます。

さらに、愛媛銀行のひめぎんおまとめローンは、利用者の現状を確認したうえで審査を受けることが可能です。

育児・介護休業や休業などの取得の際は、愛媛銀行へ気軽に相談してみてください。

愛媛銀行のひめぎんおまとめローンの基本情報

| 金利(実質年率) | 5.8%〜14.5% |

|---|---|

| 借り入れ限度額 | 10万円以上〜500万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | ー |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

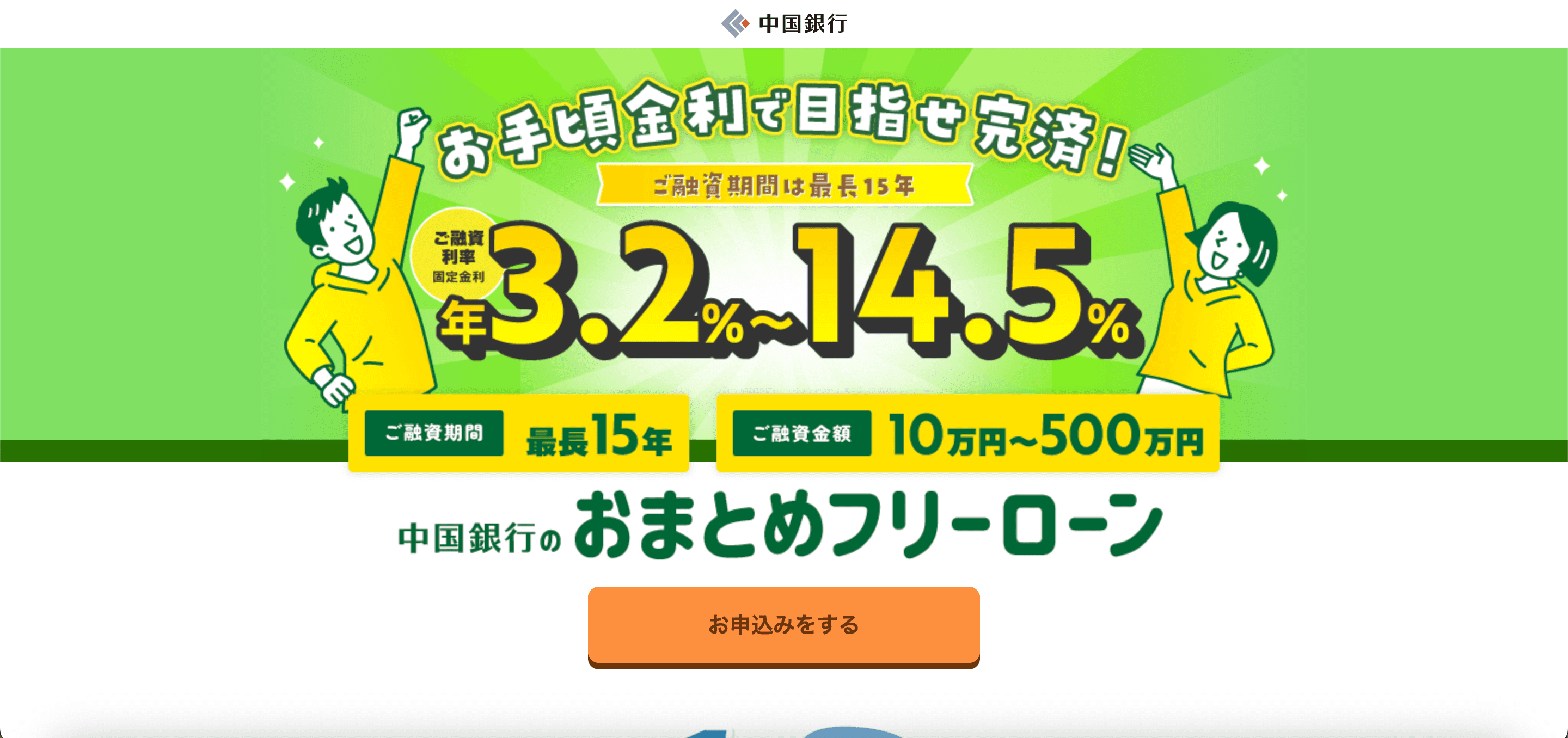

中国銀行のちゅうぎんおまとめローン|最低金利3.2%からで借り入れ期間最長15年とゆとりの返済が可能

出典:https://www.chugin.co.jp/inbanhelp/lp/omatome_loan3/

- リボ払いやキャッシングなどおまとめの対象が幅広い

- 派遣社員やアルバイトなど収入や職歴にかかわらず申し込みできる

- 返済期間が最長15年と余裕を持って返済できる

中国銀行のちゅうぎんおまとめローンは、リボ払いやキャッシングなど、おまとめできる対象の幅が広いです。

また、利用対象者が派遣社員やアルバイトなどと、収入や職歴に左右されず申し込みができるため幅広い層の方に向いています。

さらに、中国銀行のちゅうぎんおまとめローンは返済期間が最大15年と長く、毎月の返済を余裕持って行いたい方にもおすすめです。

申し込み方法も豊富なうえに、なおかつ自分の好きな時間にWebからも手軽に手続きができます。

中国銀行のちゅうぎんおまとめローンの基本情報

| 金利(実質年率) | 3.2%〜14.5% |

|---|---|

| 借り入れ限度額 | 10万円〜500万円 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 1週間程度 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

宮崎銀行のみやぎんおまとめ1(ワン)|収入があればパートやアルバイトの方でも申し込ができる

出典:https://www.miyagin.co.jp/lp/loan/omatomeone/

- 安定した収入があればパートやアルバイトの方でも利用できる

- 借り入れまで1週間程度とおまとめローンの中でも比較的早い

- 融資期間が6ヶ月〜15年と自分の返済スタイルに合わせやすい

宮崎銀行のみやぎんおまとめ1(ワン)は、パートやアルバイトの方でも、安定した収入があれば申し込みできます。

中には勤務形態が限定されているところもあるため、パートやアルバイトの方で借り入れ先を1本化したい場合は宮崎銀行のみやぎんおまとめ1(ワン)がおすすめです。

借り入れまでにかかる時間も1週間程度と、銀行のおまとめローンの中では比較的早い方のため、数週間から1ヶ月など長期間待てない方にも向いています。

さらに、融資期間が6ヶ月〜15年と幅が広く、自分のスタイルに合わせて返済しやすいです。

宮崎銀行のみやぎんおまとめ1(ワン)の基本情報

| 金利(実質年率) | 4.0%〜14.5% |

|---|---|

| 借り入れ限度額 | 10万円以上〜500万円以下 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 1週間程度 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

紀陽銀行おまとめローンプラス|80歳以下なら年金収入でも申し込みが可能

出典:https://www.kiyobank.co.jp/personalloan/omatome/

- パートやアルバイトだけではなく年金収入の方も利用できる

- 完済時の年齢が80歳までと利用できる年代の幅が広い

- 毎月の返済日を3つの選択肢から選べる

紀陽銀行おまとめローンプラスは、パートやアルバイトの方だけではなく、年金収入の方でも利用できます。

高齢のため働きに出られないことが理由で、他での借り入れができなかった方も、年金収入があれば紀陽銀行では申し込みを諦める必要がありません。

また、完済時の年齢が80歳までのため、より幅広い層の方がおまとめローンを利用できます。

さらに、毎月の返済日を7日と17日、27日の3つから選ぶことが可能です。

利用する際は自分の返済しやすいタイミングで返済できます。

紀陽銀行おまとめローンプラスの基本情報

| 金利(実質年率) | 6.5%〜14.0% |

|---|---|

| 借り入れ限度額 | 10万円以上〜500万円以内 |

| 無利息期間 | なし |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 2週間程度 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 |

|

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

みちのく銀行のおまとめローン「あわせ~る」|現在のローン借り入れ先への振込で完済をサポート

出典:https://www.michinokubank.co.jp/kariru/free/awaseeru.html

- 安定・継続した収入があればパートやアルバイトでも申し込みできる

- 現在の借り入れ先への振込もサポートしてもらえる

- 毎月の返済日を6日と16日のどちらかを選べる

みちのく銀行のおまとめローン「あわせ~る」は、パートやアルバイトの方でも申し込みできます。

安定・継続した収入が必要ですが、正社員などと雇用形態に申し込みの可否が左右されにくいため、パートやアルバイトの方にもおすすめです。

また、現在借り入れしている金融機関への返済もサポートしてもらえます。

そのため、利用者はみちのく銀行への返済だけで済むため、複数の借り入れ先への返済日を把握する必要がありません。

みちのく銀行への返済も6日と16日のどちらかを選択できるため、給料日などのタイミングと合わせやすいです。

みちのく銀行のおまとめローン「あわせ~る」の基本情報

| 金利(実質年率) | 4.5%〜14.5% |

|---|---|

| 借り入れ限度額 | 10万円以上〜500万円以内 |

| 無利息期間 | ない |

| 他社解約 | ー |

| 総量規制 | なし |

| 融資までのスピード | 契約同意から2営業日以降 |

| 在籍確認の電話連絡 | 電話で確認する可能性あり |

| 担保(保証人)有無 | 不要 |

| 申し込み方法 | 電話 |

| 必要書類 |

|

| スマホアプリの有無 | あり |

| 公式サイト | 公式サイト |

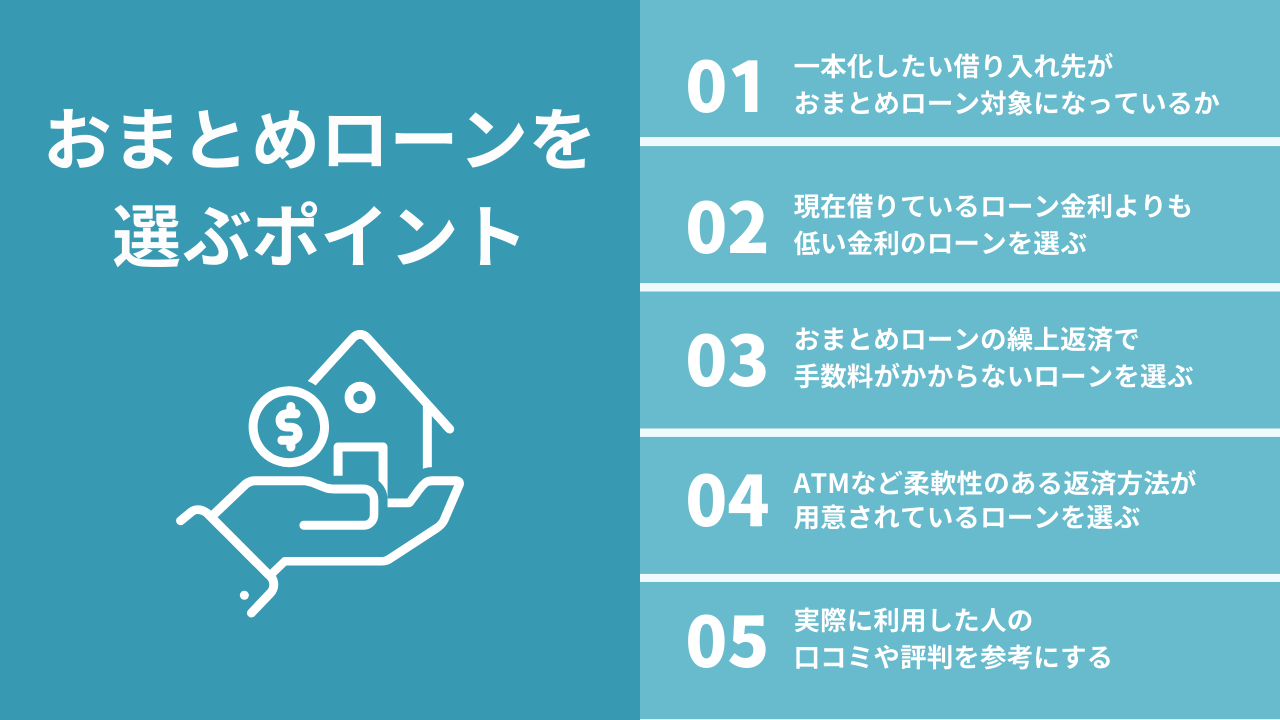

おまとめローンを選ぶポイント

おまとめローンは借り入れ先を1つにまとめられる便利なサービスですが、どのおまとめローンでも自分の希望を叶えられるわけではありません。

もし、おまとめローンの選び方に悩んだ際は以下の5つを参考に探してください。

- 一本化したい借り入れ先がおまとめローン対象になっているか

- 現在借りているローン金利よりも低い金利のローンを選ぶ

- おまとめローンの繰上返済で手数料がかからないローンを選ぶ

- ATMなど柔軟性のある返済方法が用意されているローンを選ぶ

- 実際に利用した人の口コミや評判を参考にする

申し込みして利用開始後に後悔しないためにも、事前に確認してから選び始めるのがおすすめです。

一本化したい借り入れ先がおまとめローン対象になっているか

おまとめローンを利用する際は、自分がまとめようと考えているローンが対象になっているか確認することが重要です。

さまざまな消費者金融や銀行でおまとめローンは提供されていますが、借り入れ先によってローンの対象が異なります。

自分が良いと思ったおまとめローンがあったとしても、現在利用しているローンが対象でなければ申し込む意味がありません。

申し込み後に発覚すると再度利用先を探す必要があるため、事前におまとめローン対象かどうか確認しましょう。

現在借りているローン金利よりも低い金利のローンを選ぶ

おまとめローンを探す際は、現在利用しているローンよりも金利が低くなるか確認して選びましょう。

おまとめローンは、借り入れ先をまとめて返済の負担を減らすメリットがあります。

借り入れ時の金利は、金額が上がるほど金利も低くなるため、現在複数の借り入れ先がある場合はまとめることでお得になる可能性が高いです。

しかし、金利が今以上に高いものを選んでしまっては負担を減らせません。

そのため、利用先を選ぶ際は、現在の金利と比較して下がっているか確認することが重要です。

おまとめローンの繰上返済で手数料がかからないローンを選ぶ

おまとめローンを選ぶ際は、繰上返済で手数料のかからないものを選ぶのがおすすめです。

おまとめローンは複数の借り入れ先をまとめることで金利を下げられます。

しかし、返済期間が長くなるのと同時に利息も増えるため、返済負担が大きくなりかねません。

適度に余裕があるタイミングで繰上返済をすることで、返済期間も短くでき、トータルで支払う利息も減らせます。

その際、手数料なしで繰上返済できると、より返済に負担をかけずに済ますことが可能です。

ATMなど柔軟性のある返済方法が用意されているローンを選ぶ

おまとめローンを選ぶ際は、返済方法の種類が豊富なものを選ぶのがおすすめです。

返済方法が豊富な場合、限られた返済方法だけのおまとめローンより、返済の負担が大きくならずに済みます。

例えば、返済方法が利用先の銀行ATMだけの場合より、コンビニATMなどを利用できる方が返済場所を探す手間もかかりません。

また、インターネットを利用して返済ができると自分のタイミングで返済できるため、より負担をかけずに済みます。

金利や限度額などだけではなく、返済方法の柔軟性にも注目しましょう。

実際に利用した人の口コミや評判を参考にする

おまとめローンを選ぶ際は、実際に利用している方の口コミを参考にすることも重要です。

口コミは実際に利用している方の感想のため、利用後に自分が同じように感じる可能性もあります。

もし、悪い口コミが多いのに利用してしまうと、結果的に口コミに記載されている内容を自分も体験してしまう可能性が高いです。

もちろん、口コミには偏りが出る場合もあるため、口コミと合わせておまとめローン自体のメリットやデメリットも確認する必要があります。

おまとめローンの審査基準|審査が甘い・ゆるい業者はある?

おまとめローンで審査が甘い・ゆるい業者はありません。

しかし、自分の現状によって利用先のサービスと相性の良し悪しがあるため、そのポイントを見極められると審査に落ちるリスクも減らせます。

- 65歳までなど完済時の年齢

- 勤務先や年収などの個人属性で限度額を決める

- 居住形態は持ち家のほうが信用度が高い

- 申告した借金額と信用情報機関の情報で相違がないか

おまとめローンに申し込みする際は、上記のポイントを参考にして審査に臨みましょう。

65歳までなど完済時の年齢

おまとめローンを利用する際は、利用者の条件として完済時年齢65歳などと設定されている場合があります。

完済時の年齢が若いほど利用できる方の幅も狭くなるうえに、返済期間も短くなるため、返済時の負担も大きくなりやすいです。

さらに、返済期間が必然と短くなることから、返済能力がより必要になる高額の借り入れができない可能性が高まります。

そのため、大きな金額をおまとめローンで借り入れする場合は、できるだけ完済時の年齢が高いサービスを選ぶのがおすすめです。

勤務先や年収などの個人属性で限度額を決める

おまとめローンをはじめ、ローンを組む際は収入の安定性を重視する傾向にあります。

利用者の収入面を調査する際に、まず見られやすいのが勤務状況です。

審査内容は公開されていないものの、勤続年数や年収などをもとに、利用者がどの程度安定して稼げているのか確認していることが予想されます。

また、借り入れ額が多いほど返済時の負担が大きくなるため、収入の安定性が重要です。

もし、収入面に自信がない場合は、申し込み時の借り入れ希望額を高くしすぎないように注意する必要があります。

居住形態は持ち家のほうが信用度が高い

居住形態が持ち家の方は、信用度が高い傾向にあります。

持ち家の場合は、一括購入ではなく住宅ローンを組んでいる方が多いです。

住宅ローンを組んでいると、毎月一定の金額を返済し続ける必要があるため、その返済が返済能力の証明になります。

しかし、逆に住宅ローンの返済が滞ってしまうと、返済能力がないと判断されやすいです。

そのため、現在住宅ローンを利用している方は、返済遅れなどをして信用情報を傷つけないように注意する必要があります。

申告した借金額と信用情報機関の情報で相違がないか

おまとめローンでは、申し込み時に申告した借金額と信用情報機関の情報に違いがないようにすることが重要です。

消費者金融や銀行は、審査時に信用情報機関にある情報を参考にするため、申告した情報とのズレにすぐ気づきます。

申告した額と信用情報機関の金額の差が大きいほど、利用先の金融機関としても利用者に不信感を抱きかねません。

申し込み前に、自分が抱えている借金額を正確に把握しておくことが重要です。

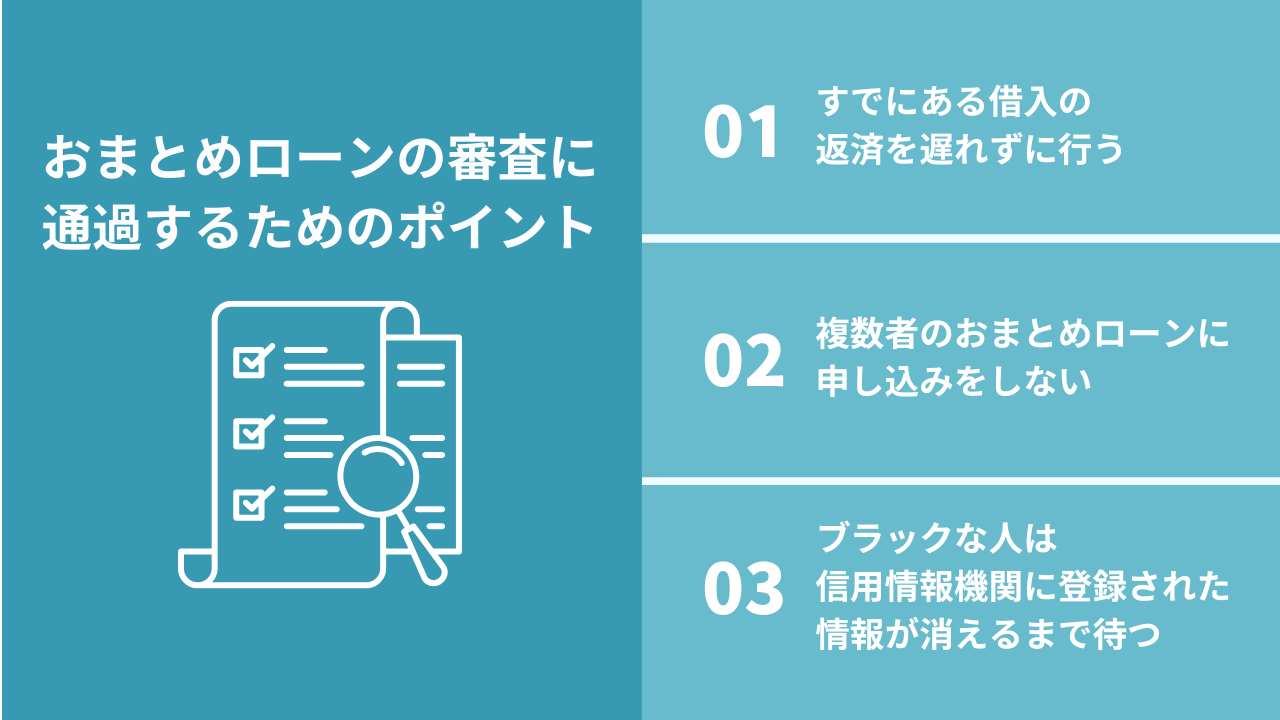

おまとめローンの審査に通過するためのポイント

自分が希望するおまとめローンを見つけられたとしても、何も対策せずに申し込んでは審査に通過できないリスクが高くなります。

事前対策次第では、おまとめローンの審査に通過できる可能性を上げることも可能です。

もし、対策方法がわからない場合は以下を参考にしてください。

- すでにある借り入れの返済を遅れずに行う

- 複数社のおまとめローンに申し込みをしない

- ブラックな人は信用情報機関に登録された情報が消えるまで待つ

できるだけスムーズに利用先を確保するためにも、事前に把握しておくのがおすすめです。

すでにある借り入れの返済を遅れずに行う

すでに借り入れのある方は、返済を遅れずに行うことが重要です。

おまとめローンの審査では、返済能力の有無が重視されます。

もし、現在借り入れしている方が返済に遅れてしまうと、申し込み先の金融機関に返済能力がないと思われかねません。

また、返済遅れが続いてしまい信用情報機関に情報が記載されてしまうと、以降の審査にも影響が出てしまいます。

自ら不利な状況を作らないためにも、予定通り返済を進めることが重要です。

複数社のおまとめローンに申し込みをしない

複数社のおまとめローンに申し込みするのはやめましょう。

おまとめローンを利用する際に、審査に通過できないことを恐れてあらかじめ複数社に申し込むのは逆効果です。

申し込み先の金融機関としては、利用者が焦っているように映る可能性があり、返済能力を疑われかねません。

金融機関は審査時に信用情報機関を確認することから、複数社に申し込みしていることはすぐに知られます。

利用先の金融機関に不信感を与えないためにも、申し込みは1社に絞ることが重要です。

ブラックな人は信用情報機関に登録された情報が消えるまで待つ

現在ブラックな方は、信用情報機関に登録されている情報が消えてから申し込みするのがおすすめです。

信用情報機関に登録されるには、それ相応の金融事故を起こさないと載りません。

例えば、長期間返済せずに放置したり債務整理をしたりすると信用情報機関に登録されます。

信用情報機関に登録されると返済能力がないと判断されやすいため、おまとめローンに申し込みしても審査に通過できない可能性が高いです。

内容によって期間は異なりますが、5年〜10年経つとブラックの状態が解消されます。

審査に通過できないリスクを減らしたい場合は、信用情報機関に登録された情報が消えてから申し込むのがおすすめです。

おまとめローンの審査に落ちてしまったときの対処法

おまとめローンの審査結果次第では利用できない場合もあります。

もし、審査に落ちてしまった場合は、何かしらの対処法を行わなければ、次に申し込みをしても審査に通過できない可能性が高いです。

そのため、以下の3つの対処法を試してみてください。

- 安定した収入が得られる仕事に就き返済能力を強化する

- 次の申し込みまでに借り入れ件数や借り入れ残高を少なくする

- 借金の返済が困難場合は債務整理をする

事前に対処法を確認しておくことで、審査に落ちてからすぐ行動に移せます。

安定した収入が得られる仕事に就き返済能力を強化する

安定した収入を得られるように、勤務先や勤務形態を見直して返済能力を強化する必要があります。

おまとめローンを利用する際は、どの借り入れ先であっても安定した収入が必要です。

もちろん、借り入れ先によってはパートやアルバイトでも利用できますが、収入が不安定と判断されれば審査には通過できません。

審査落ちした場合は、希望額に対して収入が問題なかったか確認し、収入面に不安定さを感じた場合は返済能力の強化に努めましょう。

次の申し込みまでに借り入れ件数や借り入れ残高を少なくする

審査落ちした際に借り入れ件数が多かった場合は、次回おまとめローンに申し込みするまでに、借り入れ件数や借り入れ残高を少なくしておくことがおすすめです。

借り入れ件数や借り入れ残高が多い場合、おまとめローンを利用したとしても返済総額が大きく変わるわけではありません。

おまとめローンを利用することで、金利が低くなり返済の負担は減りますが、それでもまとめた分の金額を返済する能力は必要です。

借り入れ金額が増えるほど審査の難易度も上がるため、できるだけ借り入れ件数と借り入れ残高を改善してから申し込みしましょう。

借金の返済が困難場合は債務整理をする

審査落ちしてから借り入れ件数や借り入れ額を改善しようとしても、利用者の状況次第では難しい場合もあります。

例えば、自分の収入に対して借り入れ額が多すぎる場合は、借り入れ件数と借り入れ額の両方について減らすのは難しいです。

上記の例の場合は、生活費やその他の支出のことも考える必要があるため、思うように返済ができない可能性が考えられます。

もし、自分で解決できない場合は弁護士などの専門家に相談し、債務整理などを検討するのがおすすめです。

ただし、債務整理は信用情報機関にも情報が残るため、慎重に検討する必要があります。

おまとめローンとは?

おまとめローンとは、複数借り入れしている状況で借り入れ先を1つに絞ることを指します。

複数の借り入れ先がある場合、返済日がそれぞれバラバラなうえに、それぞれの借り入れ額が低いため金利も高くなりやすいです。

現在利用しているローンを1つにすることで、借り入れ先が複数ある場合のデメリットを解消しつつ、毎月の返済負担を減らせます。

多重債務者と判断されるリスクや返済忘れなどのリスクも下げられるため、借り入れ先が複数ある際よりもメリットが多いです。

おまとめローンと借り換えローンの違い

おまとめローンとともによく出てくるのが借り換えローンです。

一見似ているように思える2つですが、それぞれ異なる点がいくつかあります。

おまとめローンは複数の借り入れ先をまとめるのが役割です。

一方で、借り換えローンは自分が利用している1つの借り入れ先から、より条件の良い借り入れ先に変更することを指します。

また、おまとめローンは返済が目的であるのに対して、借り換えローンは返済以外でも利用可能です。

ただし、借り入れ先によっては同じ意味として取り扱われていることもあるため、利用時は事前に確認しておきましょう。

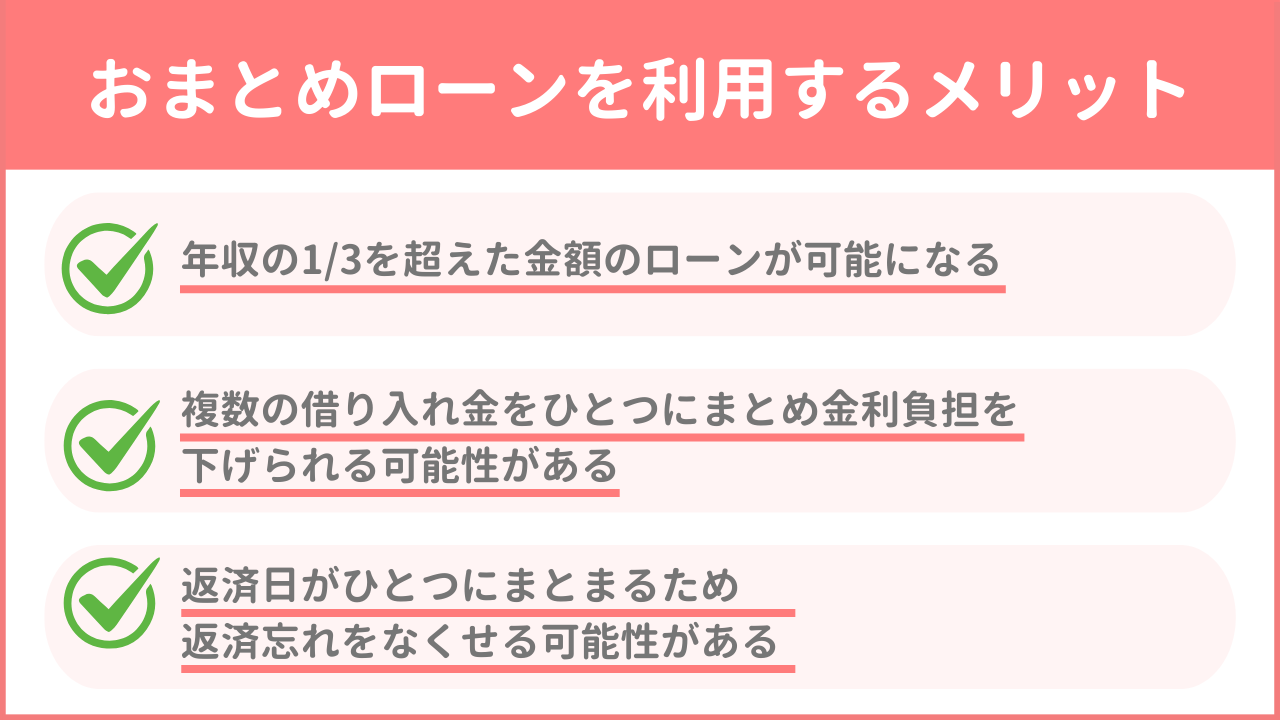

おまとめローンを利用するメリット

おまとめローンは一般的なローンと違い、複数の借り入れ先をまとめて返済することが目的のローンです。

利用目的がやや特殊なため、利用場面は限られてしまいますが、おまとめローンを利用するメリットはいくつかあります。

- 年収の1/3を超えた金額のローンが可能になる

- 複数の借り入れ金をひとつにまとめ金利負担を下げられる可能性がある

- 返済日がひとつにまとまるため返済忘れをなくせる可能性がある

現在複数の借り入れ先があり、上記の内容が自分にプラスだと感じた場合は、これから解説する詳細を確認してみてください。

年収の1/3を超えた金額のローンが可能になる

おまとめローンは、総量規制の対象にならないことから、年収の1/3を超えた借り入れが可能です。

消費者金融のカードローンなどを利用する場合は、総量規制に該当することから、借り入れできる額は年収によって上限(各サービスの限度額の中で)が決められていました。

しかし、おまとめローンの場合は年収の高さに関係なく借り入れが可能です。

利用する借り入れ先によっては、年収の1/3を超える金額を借り入れできると記載されていない場合もあります。

もし不安な場合は、検討先に問い合わせして確かめるのも1つの手です。

複数の借り入れ金をひとつにまとめ金利負担を下げられる可能性がある

おまとめローンを利用することで、金利負担を下げられる可能性があります。

一般的に借り入れ時の金利は、借り入れ額が低いほど金利が高く、借り入れ額が大きくなるにつれて金利は低くなりやすいです。

そのため、借り入れ先が複数に分かれていると、それぞれの借り入れ額が小さいことから金利が高くなりやすい傾向にあります。

一方で、借り入れ先を1つに絞ることでそれぞれの借り入れ額を合わせるため、金額が大きくなり金利が下がりやすいです。

返済日がひとつにまとまるため返済忘れをなくせる可能性がある

おまとめローンを利用することで、借り入れ先が1つになるため、返済日忘れをなくせる可能性があります。

複数の借り入れ先があると、それぞれの返済日がバラバラになる可能性が高いです。

そのため、返済日を忘れてしまい期日に遅れてしまうリスクがあります。

おまとめローンを利用すれば返済日の把握は1つで済むため、利用先の返済日さえ忘れなければ、期日に遅れる心配もありません。

借り入れ先が多く返済日にばらつきがある方ほど、おまとめローンの利用がおすすめです。

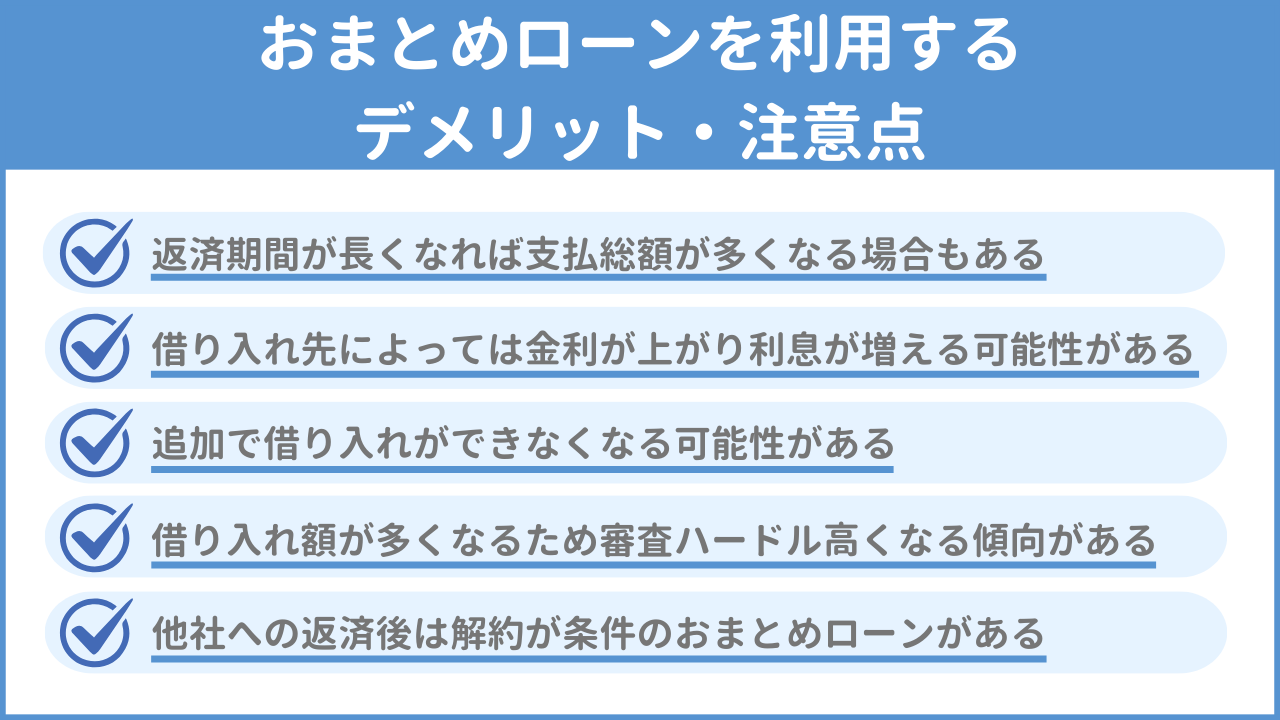

おまとめローンを利用するデメリット・注意点

おまとめローンは、利用するメリットが多いですが、一方でデメリットもいくつかあります。

主なデメリットは以下の5つです。

- 返済期間が長くなれば支払総額が多くなる場合もある

- 借り入れ先によっては金利が上がり利息が増える可能性がある

- 追加で借り入れができなくなる可能性がある

- 借り入れ額が多くなるため審査ハードル高くなる傾向がある

- 他社への返済後は解約が条件のおまとめローンがある

デメリットを把握しておかなければ、現状よりも返済にかかる負担が大きくなるなど、さまざまな問題を抱えてしまいかねません。

そのため、申し込み前にデメリットを把握し、再度おまとめローンを探すことのないようにしましょう。

返済期間が長くなれば支払総額が多くなる場合もある

おまとめローンを利用して借り入れ先をまとめると、返済期間が長くなり、支払総額が多くなることも考えなければいけません。

借り入れ先をまとめることで月々の返済負担は多少軽減できますが、利息の性質上、返済期間が伸びるほど利息が増えます。

もちろん、審査を受けたうえで利用するため、おまとめローンを無理のない範囲で利用することが可能です。

また、金銭的に余裕のあるタイミングで一部繰上返済をしておくと、以降の返済にかかる負担を減らせます。

借り入れ先によっては金利が上がり利息が増える可能性がある

おまとめローンの借り入れ先によっては、現在の借り入れ先よりも金利が上がってしまい、利息が増えてしまう可能性があります。

そのため、おまとめローンの利用先を選ぶ際は、現在の借り入れ先と次の利用先の金利を比較することが重要です。

例えば、現在の借り入れ先が金利が低く優秀なところの場合、現在の借り入れ先より金利の低いところを利用しないと金利が高くなる可能性があります。

おまとめローンを提供している消費者金融や銀行では、事前にシミュレーションができるところも多いため、金利と返済総額が改善できそうか確認しましょう。

追加で借り入れができなくなる可能性がある

おまとめローンを利用してしまうと、まとめた金額次第では追加で借り入れができなくなる可能性があります。

おまとめローンは総量規制の対象外のため、年収の1/3を超えても利用することが可能です。

一方で、通常の消費者金融での借り入れの場合、総量規制の対象となるため借り入れ金額は現在の分も含めて年収の1/3におさえる必要があります。

もし、おまとめローン利用時に年収の1/3に到達してしまうと、新規で借り入れすることはできません。

そのため、おまとめローン利用時は賃金業者以外の方法での借り入れを検討する必要があります。

借り入れ額が多くなるため審査ハードル高くなる傾向がある

おまとめローンを利用すると借り入れ額が多くなるため、審査のハードルが高くなる傾向があります。

おまとめローンも通常の借り入れ時と同様に、借り入れ額が大きくなるほど返済能力が必要なため、審査に通過するのが難しいです。

そのため、借り入れ先が多い方やまとめた際の金額が大きくなる方は、事前に対策を練ったうえで申し込みする必要があります。

例えば、複数ある借り入れ先のうち、完済できそうなものだけでも返済しておくと審査に通過できる可能性を上げることが可能です。

何も対策しないと審査に通過できないリスクも高いですが、対策次第では希望するおまとめローンを利用できる可能性も上がります。

他社への返済後は解約が条件のおまとめローンがある

おまとめローンによっては、返済後に元々利用していた借り入れ先を解約しなければいけない場合もあります。

利用するおまとめローンによって決まりが異なるため、事前に確認しておくことが重要です。

例えば、おまとめローン利用開始と同時にそれぞれの借り入れ先に一括返済する場合、解約しないと新たに借り入れできてしまう可能性があります。

新たに借り入れできてしまうと、返済負担が大きくなり、おまとめローン分の返済が滞りかねません。

そのため、おまとめローンの中には、他社の解約が条件として設定されているところもあります。

おまとめローンに関してよくある質問

最後におまとめローンに関してよくある質問について、4つ解説します。

- おまとめローンの審査はどのくらいかかる?

- おまとめローンは多めに借りられるの?

- おまとめローンで300万円を借りた場合の返済額は?

- おまとめローンと債務整理はどっちがいい?

細かい部分ではあるものの、わからないことを放置して申し込みに移らないためにも、事前に確認しておくのがおすすめです。

おまとめローンの審査はどのくらいかかる?

おまとめローンの審査にかかる期間は、当日から数週間と利用先によって異なります。

特に、銀行のおまとめローンの場合は時間がかかる傾向があるため、早めに利用したい場合は比較的審査が早い消費者金融の利用がおすすめです。

また、審査終了から実際に融資が行われるまでも時間がかかります。

中でもローンカードが届いてから融資をしているところは、より時間がかかるため注意が必要です。

おまとめローンは多めに借りられるの?

それぞれの借り入れ先によって方針が異なるため、多めに借りられない場合もあります。

利用する借り入れ先によっては多めに借りられる可能性もありますが、その際は公式サイトや問い合わせなどで確認するのがおすすめです。

例えば、申し込み時に本人確認書類や収入証明書類と一緒に、借り入れ先の明細書などの提出を求められる場合があります。

このような借り入れ先の場合、借り入れ先をまとめた際の金額が上限となる可能性が考えられるでしょう。

おまとめローンで300万円を借りた場合の返済額は?

300万円を借りた場合の返済額は、借り入れ時の金利と返済期間によって異なります。

例えば、金利15.0%で72ヶ月(6年)かけて返済する場合は、毎月63,435円ずつ返済しなければいけません。

もし、月々の返済額を低くしたい場合は、金利は審査で決定することから変更できないため返済期間を延ばす必要があります。

ただし、返済期間が伸びるほど利息が増えるため注意が必要です。

おまとめローンと債務整理はどっちがいい?

おまとめローンと債務整理でどちらを選ぶかは、利用者の状況次第です。

もし、返済する余裕があるものの負担を少しでも減らしたい場合は、おまとめローンの方が適しているといえます。

債務整理をしてしまうと信用情報が傷つくため、できる限り利用するのは避けるべきです。

しかし、おまとめローンを利用しても返済できる目処がない方は、債務整理も1つの選択肢として考える必要があります。

実際に検討・実行する際は、弁護士などの専門家に相談しつつ考えるのがおすすめです。

おまとめローンおすすめまとめ

本記事では、おまとめローンを提供している消費者金融や銀行の紹介、利用する際のメリット・デメリットを中心に解説しました。

おまとめローンを提供しているところは数が多いため、ある程度自分が利用先に何を求めるのか定めたうえで探すことが重要です。

また、利用する際には注意点もいくつかあります。

利用開始後に、思ったより金利が下がらなかったなどの失敗をしないためにも、事前に確認しておくのがおすすめです。

どのおまとめローンを利用するか、本記事の内容を参考に探してみてください。

BUSINESS TIPSでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。