この記事を読んでいるあなたは、

- おすすめのファクタリング優良会社を知りたい

- ファクタリング会社の手数料や入金速度を知りたい

- 即日入金・審査なしのファクタリング会社はあるの?

上記のように考えているかもしれません。

今回は、そんなあなたに向けて「ファクタリングでおすすめ優良企業の特徴や選び方、注意点や流れ」などをお伝えしていきます。

ローコスト&即日資金調達可能なおすすめファクタリング会社!

| ファクタリング会社名 | 特徴 | 公式サイト |

|---|---|---|

ビートレーディング |

|

公式サイト |

QuQuMo(ククモ) |

|

公式サイト |

日本中小企業金融サポート機構 |

|

公式サイト |

おすすめのファクタリング優良会社比較表

おすすめのファクタリング優良会社を表にまとめました。

| ファクタリング会社 | 特徴 | 公式サイト |

|---|---|---|

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

|

|

公式サイト |

おすすめのファクタリング優良会社26選

おすすめのファクタリング優良会社は、以下の通りです。

- ビートレーディング

- QuQuMo(ククモ)

- 日本中小企業金融サポート機構

- PayToday

- PMG ファクタリング

- アクセルファクター

- ベストファクター

- 株式会社JBL

- ペイトナー

- labol(ラボル)

- 資金調達プロ

- ファクタリングのTRY

- FREENANCE(フリーナンス)

- えんナビ

- 株式会社No.1

- 西日本ファクター

- ジャパンマネジメント

- KKT

- ファクタリングのZERO

- Easy factor

- MSFJファクタリング

- トップ・マネジメント

- 三共サービス

- プロテクト・ワン

- GMO BtoB早払い

- マネーフォワード アーリーペイメント

会社ごとの特徴や概要を紹介していきます。

ビートレーディング

出典:https://betrading.jp/

ビートレーディングとは、2012年に設立された全国に拠点を持つ大手のファクタリング業者です。

取引件数は業界最多級の7.1万社、累計取引高は1,550億円※2025年3月時点と、優秀な実績が残されています。

通常のファクタリング業者は関東に拠点が集中しており、地方では利用しづらい点がありますが、ビートレーディングは仙台・名古屋・大阪・福岡に支店があるため、地方でも対面の契約をすることが可能です。

オンライン契約も導入しているため、来社が難しい場合でも契約が行えます。

また、受付時間内に申し込み、且つ必要書類が全て揃っている状態で17時までに契約完了すれば資金調達ができます。

>>取扱件数や累計取扱高は業界トップクラス!

申込から契約まではオンライン完結&入金まで最短2時間!<<<

※公式サイトに遷移します。

特徴

ビートレーディングの特徴は、以下の通りです。

- 取引件数、累計取引高の実績が業界最多級のため安心して契約できる

- 関東だけでなく、仙台・名古屋・大阪・福岡にも支店があるため地方でも対面契約可能

- 必要書類がそろっていれば最短2時間で資金調達をすることができる

概要

ビートレーディングの概要は、以下の表の通りです。

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 最短入金日 | 最短2時間 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 下限上限なし |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面・オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | ビートレーディング公式 |

QuQuMo(ククモ)

出典:https://ququmo.com/

QuQuMo(ククモ)とは、2社間取引に特化しており、全国どこからでもオンラインで契約締結が可能なファクタリングサービスです。

全てオンラインでの手続きとなるため、面談の手間や事務手数料がかからずにファクタリングすることができます。

申し込みから審査までは最短40分とスピーディー、最短2時間で入金が可能で、売掛金があれば、法人・個人問わずに利用できます。

>>金額上限なく少額でも対応してもらえる!

手数料は1%〜とコストを抑えて資金調達が可能!<<<

※公式サイトに遷移します。

特徴

QuQuMo(ククモ)の特徴は、以下の通りです。

- 申し込みから契約まで全てオンラインで完結するため全国どこからでも利用可能

- 申し込みから審査まで最短40分、入金は最短2時間と急いでいる方にもおすすめ

- 手数料は下限が1%~となっており、業界最安級の手数料で抑えられる

概要

QuQuMo(ククモ)の概要は、以下の表の通りです。

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 最短入金日 | 2時間 |

| 取り扱いファクタリング | 二社間 |

| 手数料 | 二社間:1%~ |

| 買取可能金額 | 無制限 |

| 取引対象者 | 法人・個人 |

| 契約方法 | オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | QuQuMo(ククモ)公式 |

日本中小企業金融サポート機構

出典:https://chushokigyo-support.or.jp/

日本中小企業金融サポート機構とは、他の業者とは異なり非営利団体により運営されるファクタリングサービスです。

非営利団体による運営ということもあり、手数料は1.5%~と低く設定されています。

2社間、3社間のいずれも対応しており、オンラインで申し込みから審査まで完結することが可能です。

>>最短30分で審査結果が分かりスピーディーに資金調達が可能!

買取金額に下限上限なし!<<<

※公式サイトに遷移します。

特徴

日本中小企業金融サポート機構の特徴は、以下の通りです。

- 非営利団体によって運営されているため手数料が1.5%~と低く設定されている

- 買取金額は下限上限がないため気軽に利用できる

- オンラインで申し込みから審査まで完結するため全国どこからでも利用可能

概要

日本中小企業金融サポート機構の概要は、以下の表の通りです。

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 最短入金日 | 最短3時間 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 | 1.5%〜 |

| 買取可能金額 | 下限上限なし |

| 取引対象者 | 法人・個人 |

| 契約方法 | 電話・オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | 日本中小企業金融サポート機構公式 |

PayToday

出典:https://paytoday.jp/

PayTodayとは、その名前の通り最短即日で着金が可能で、オンラインで申し込みから契約まで完結するファクタリング業者です。

電話確認なども一切なく、誰とも電話をせずに完結させたいという方におすすめです。

必要書類が揃っていて、営業日内の申請であれば最短45分で着金が可能なため、なるべく早くファクタリングを行いたいという方は、営業日内に必要書類を申請してください。

>>累計申込額100億円突破&最短30分で即日振込も可能!

AI審査なため面談不要で手数料も1〜9.5%のみ!<<<

※公式サイトに遷移します。

特徴

PayTodayの特徴は、以下の通りです。

- 名前の通り最短即日、早ければ45分後に着金するスピーディーなサービス

- 申請から契約まで全てオンラインで完結するため、煩わしい電話をせずにファクタリングできる

- 手数料は1%~9.5%と業界最安水準でファクタリングが可能

概要

PayTodayの概要は、以下の表の通りです。

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 最短入金日 | 30分 |

| 取り扱いファクタリング | 二社間 |

| 手数料 | 二社間:1~9.5%

|

| 買取可能金額 | 10万~上限なし |

| 取引対象者 | 法人・個人 |

| 契約方法 | オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | PayToday公式 |

PMG ファクタリング

出典:https://p-m-g.tokyo/

PMG ファクタリングとは、東京・大阪・福岡をはじめとする様々な都市に営業所を構え、全国的にサービスを展開しているファクタリングサービスです。

製造業や卸売業など、幅広い業種でファクタリングに対応しており、中でも建設業は全体の35%を占めています。

資金調達や経営など、長期的に見たコンサルティングサービスも充実しているため、起業したばかりの方はフリーランスの方にもおすすめです。

>>最短2時間のスピード入金と5,000万円以上の現金化が可能!

他社からの乗り換えとリピート率の高さで支持を獲得!<<<

※公式サイトに遷移します。

特徴

PMG ファクタリングの特徴は、以下の通りです。

- 来社契約のほかに、WEBや電話などでも申し込みから契約ができるため全国対応可能

- 顧客満足度・スタッフ対応満足度等で3年連続1位を獲得しているため信頼性が高い

- プライバシーマークの付与が認められているため個人情報の観点からも安心

概要

PMG ファクタリングの概要は、以下の表の通りです。

| 運営会社 | ピーエムジー株式会社 |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 10万~2億円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面・WEBサイト・電話 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | PMG ファクタリング公式 |

アクセルファクター

出典:https://accelfacter.co.jp/

アクセルファクターとは、中小企業から個人事業主まで幅広い方にファクタリングを手掛けている業界トップクラスのファクタリング会社です。

審査通過率は93%以上となっており、業界の中でも比較的審査が通りやすくなっています。

利用金額は下限を設けておらず、少額の申し込みもできるため、小さな事業をしている個人事業主にもおすすめです。

>>年間15,000件以上の相談と買取申込額は290億円を超える実績あり!

見積もりと審査結果が同時に出るためすぐに現金化できる!<<<

※公式サイトに遷移します。

特徴

アクセルファクターの特徴は、以下の通りです。

- 審査通過率は93%と業界の中では高く、個人事業主でも審査が通りやすい

- 利用金額に下限がなく、少額の申し込みにも対応している

- 書類の準備や申請タイミングによっては即日契約、即日着金も可能

概要

アクセルファクターの概要は、以下の表の通りです。

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 30万~1億円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | メール・オンライン・FAX |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | アクセルファクター公式 |

ベストファクター

出典:https://bestfactor.jp/

ベストファクターとは、審査通過率が92%とかなり高い水準で、法人から個人事業主まで全ての方におすすめのファクタリングサービスです。

必要書類等が揃っていて、営業時間内に申請をすれば最短1時間で入金も可能です。

利用可能額は最低額が30万と決められており、少額の資金を必要としている方にはあまり向きませんが、上限はないため多くの資金を必要とする方にはおすすめです。

>>担保や保証人が不要!

償還請求権がない完全買取で安心!<<<

※公式サイトに遷移します。

特徴

ベストファクターの特徴は、以下の通りです。

- 審査通過率は92%と比較的高い水準のため、個人事業主やフリーランスでも利用可能

- 必要書類をそろえた上で営業時間内に申請すれば、最短1時間で入金される

- 利用額の上限がなく、より多くの資金を必要とする方でも問題なく利用可能

概要

ベストファクターの概要は、以下の表の通りです。

| 運営会社 | 株式会社アレシア |

|---|---|

| 最短入金日 | 1時間 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 30万~上限なし |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面・電話・出張訪問・オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | ベストファクター公式 |

株式会社JBL

出典:https://jbl.tokyo/

株式会社JBLは、最短2時間で請求書を資金化することが可能な、スピード面で他社よりも優れていると定評のあるオンラインファクタリングです。

株式会社JBLは手数料が低く、2%から始められるため他社から乗り換える方が多いことが特徴です。

また、契約方法も手間のかかる対面や郵送ではなく、オンラインで完結できるため、全国どこからでも申し込めることが強みです。

>>手数料以外の請求は一切なし!

最短2時間で資金調達が可能!<<<

※公式サイトに遷移します。

特徴

株式会社JBLの特徴は、以下の通りです。

- 最短2時間で請求書を資金化することが可能

- 手数料が低いため、他社からの乗り換えを希望する人が多い

- 手数料以外の請求は一切なし

概要

株式会社JBLの概要は、以下の表の通りです。

| 運営会社 | 株式会社JBL |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 | 2%~14.9% |

| 買取可能金額 | 1億円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | オンライン・電話 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | なし |

| 対応エリア | 全国 |

| 公式サイト | 株式会社JBL公式 |

ペイトナー

出典:https://paytner.co.jp/factoring

ペイトナーとは、最短10分というスピードで入金がされて、全てオンラインで完結できるファクタリングサービスです。

面談や事業計画書等の書類の提出が一切不要で、必要書類を3点提出するだけで、法人・個人事業主問わず利用可能です。

最短入金は業界内でもかなり早く、一刻も早く資金調達をしたいという方におすすめのファクタリングサービスです。

>>請求書があれば最短10分で着金!

取引先には知らされずスピーディーに資金調達ができる!<<<

※公式サイトに遷移します。

特徴

ペイトナーの特徴は、以下の通りです。

- 営業時間内に必要書類をそろえて申請すると、最短10分で入金される

- 利用手数料は売掛債権の額面の10%と明確に決められているため分かりやすい

- 電話や書類郵送等の手間がなく、すべてオンラインで申し込みから契約まで完結する

概要

ペイトナーの概要は、以下の表の通りです。

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 最短入金日 | 10分 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 1万~100万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | ペイトナー公式 |

labol(ラボル)

出典:https://labol.co.jp/

labol(ラボル)とは、24時間365日入金対応している二社間取引に特化したファクタリングサービスです。

支払い期日は請求書期限の3日後となっており、取引先からの入金確認後に落ち着いて支払いができます。

また、決算書や入出金明細が不要なため、起業したばかりの法人や独立直後のフリーランスの方でも利用可能です。

>>利用可能額は1万円〜と個人事業主でも利用できるサービス!

面談不要でWeb完結&最短30分で入金!<<<

※公式サイトに遷移します。

特徴

labol(ラボル)の特徴は、以下の通りです。

- 24時間365日請求書の買取を行っており、時間が不規則な方でも利用できる

- 買い取ってもらった請求書の期日の3日後が支払期日のため余裕がある

- 直近で起業した法人や、独立したてのフリーランスでもサービス利用ができる

概要

labol(ラボル)の概要は、以下の表の通りです。

| 運営会社 | 株式会社ラボル |

|---|---|

| 最短入金日 | 60分 |

| 取り扱いファクタリング | 二社間 |

| 手数料 | 二社間:10%

|

| 買取可能金額 | 1万~70万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | WEBサイト・電話 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | labol(ラボル)公式 |

資金調達プロ

出典:https://shikin-pro.com/

資金調達プロとは、ファクタリング業者を様々な条件から紹介を行っているサービスです。

資金調達プロが直接請求書等を買取りするのではなく、希望額や売掛金の金額に応じて、希望にあったファクタリング業者を紹介してくれます。

提携業者は1,000社以上となっており、小口から数千万円以上の大口取引まで、幅広い範囲でマッチング可能です。

>>提携事業者が1,000社以上あるため最適なファクタリングが見つかる!

たった10秒でいくら資金調達できるかすぐに分かる!<<<

※公式サイトに遷移します。

特徴

資金調達プロの特徴は、以下の通りです。

- 直接ファクタリングを行うのではなく、希望にあったファクタリング業者を紹介してくれる

- 1,000社以上の提携業者から紹介先を探してくれるため、選択肢が幅広い

- 希望を送ればマッチングする業者を紹介してくれるため、数社に問い合わせをする手間が省ける

概要

資金調達プロの概要は、以下の表の通りです。

| 運営会社 | 株式会社ラボル |

|---|---|

| 最短入金日 | 紹介先による |

| 取り扱いファクタリング | 紹介先による |

| 手数料 | 紹介先による |

| 買取可能金額 | 紹介先による |

| 取引対象者 | 紹介先による |

| 契約方法 | 紹介先による |

| 必要書類 | 紹介先による |

| 償還請求権の有無 | 紹介先による |

| 債権譲渡登記 | 紹介先による |

| 対応エリア | 紹介先による |

| 公式サイト | 資金調達プロ公式 |

ファクタリングのTRY

出典:https://sko-tokyo.com/

ファクタリングのTRYとは、2社間ファクタリングに特化しており、最短即日で現金化可能なファクタリングサービスです。

東京都内に本社を構え、都内の法人や個人事業主はもちろん、遠方でも出張対応をしてくれるため幅広い地域で利用が可能です。

また、コンサルティングサービスやマッチングサービスなどのアフターフォローにも力を入れているためファクタリング後の資金繰りなども改善できるサービスです。

>>2社間ファクタリング特化で誰にもバレずに資金調達ができる!

資金繰り改善のアフターフォローも充実している!<<<

※公式サイトに遷移します。

特徴

ファクタリングのTRYの特徴は、以下の通りです。

- 二社間ファクタリングに特化しているサービスのため、取引先に知られずにファクタリングできる

- 首都圏以外でも担当者が出張対応してくれるため、全国から利用可能

- コンサルティング・マッチングサービスといったファクタリング後の資金繰りを改善していくアフターフォローに力を入れている

概要

ファクタリングのTRYの概要は、以下の表の通りです。

| 運営会社 | 株式会社SKO |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間 |

| 手数料 | 二社間:5~13% |

| 買取可能金額 | 10万~5,000万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国(沖縄・離島除く) |

| 公式サイト | ファクタリングのTRY公式 |

FREENANCE(フリーナンス)

出典:https://freenance.net/

FREENANCE(フリーナンス)とは、その名の通りフリーランス・個人事業主のためのファクタリングサービスです。

屋号やペンネーム等でも口座開設が可能で、書類がそろっていれば即日入金も可能です。

>>フリーランス・個人事業主向けのサービス!

資金調達だけでなく、口座開設や保険などのサービスも充実!<<<

※公式サイトに遷移します。

特徴

FREENANCE(フリーナンス)の特徴は、以下の通りです。

- フリーランス、個人事業主の方向けのサービスで屋号やペンネーム等でも口座開設が可能

- 報酬受け取り用のフリーナンス口座を介して資金のやり取りをする形態

- 請求書などの必要書類がそろっていれば最短即日の入金も可能

概要

FREENANCE(フリーナンス)の概要は、以下の表の通りです。

| 運営会社 | フリー株式会社 |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間 |

| 手数料 | 二社間:3~10%

|

| 買取可能金額 | 下限なし~5,000万円 |

| 取引対象者 | 個人 |

| 契約方法 | WEBサイト・電話 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 必要 |

| 対応エリア | 全国 |

| 公式サイト | FREENANCE(フリーナンス)公式 |

えんナビ

出典:https://ennavi.tokyo/

えんナビとは、二社間・三社間のいずれにも対応しており、オンラインでも申し込みが可能なファクタリングサービスです。

手数料は業界最低水準となっており、最短即日で資金化を目指すことも可能です。

オンラインや郵送の手続き以外にも、スタッフが出張訪問して契約を進めることもでき、全国どこからでも申し込みができます。

>>土日や深夜でも24時間365日対応可能!

赤字でも決算でも最短即日で資金調達が可能!<<<

※公式サイトに遷移します。

特徴

えんナビの特徴は、以下の通りです。

- 申し込みから契約までオンラインで完結できるため、無駄な電話等なくファクタリングできる

- 24時間365日対応しているため、訪問契約等の手続きの都合がつけやすい

- 50万円からファクタリングできるため、小口利用も可能

概要

えんナビの概要は、以下の表の通りです。

| 運営会社 | 株式会社インターテック |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 50万~5,000万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面・オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | えんナビ公式 |

株式会社No.1

出典:https://www.number-1.co.jp/

株式会社No.1とは、二社間取引に力を入れており、審査通過率は90%以上と高水準のファクタリングサービスです。

来社や訪問の他にオンライン手続きも可能なため、全国どこからでも申し込みが可能です。

建設業に特化したファクタリングも提供しており、建設業特化型ファクタリングは、売掛金の買取率No.1となっています。

>>業界初の建設業に特化したファクタリング!

手数料の低さが特徴で他社からの乗り換えも可能!<<<

※公式サイトに遷移します。

特徴

株式会社No.1の特徴は、以下の通りです。

- 法人だけでなく、小規模事業者や個人事業主へのファクタリングも可能

- 業界最低水準の手数料の安さで、費用を抑えてファクタリングできる

- 建設業に特化したファクタリングを提供しており、売掛金の買取率はNo1

概要

株式会社No.1の概要は、以下の表の通りです。

| 運営会社 | 株式会社 No.1 |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 10万~5,000万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 電話・オンライン・FAX |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | 株式会社No.1公式 |

西日本ファクター

出典:https://nishinihonfactor-kansai.jp/

西日本ファクターとは、九州・四国・中国エリアの小規模事業者向けのファクタリングサービスです。

二社間取引・三社間取引のいずれも対応しており、手数料は2.8%~と低めに設定されています。

法人だけでなく、フリーランス・個人事業主でも利用可能で、最短即日の入金が可能です。

>>西日本で資金繰りに困ってるなら西日本ファクター!

高額な売掛債権でも最短1日で現金化!<<<

※公式サイトに遷移します。

特徴

西日本ファクターの特徴は、以下の通りです。

- 九州・四国・中国地方の小規模事業者向けのサービスでありながら二社間取引にも対応

- 手数料は最低2.8%~と、業界の相場よりも低く設定されている

- 書類準備や申請日時等によっては最短即日の入金も可能

概要

西日本ファクターの概要は、以下の表の通りです。

| 運営会社 | 株式会社西日本ファクター |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 30万~3,000万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 電話・オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 九州・四国・中国 |

| 公式サイト | 西日本ファクター公式 |

ジャパンマネジメント

出典:https://jamane.co.jp/

ジャパンマネジメントとは、最安20万円からでも利用可能な東京と福岡を中心にサービスを展開するファクタリングサービスです。

法人との取引をしていれば、個人事業主やフリーランスでも利用することができます。

二社間ファクタリングにも対応しているため、取引先へファクタリングの利用を知られる心配もなくサービスを利用できます。

>>医療や介護のファクタリングにも対応!

保証人や担保が不要で最短即日で入金可能!<<<

※公式サイトに遷移します。

特徴

ジャパンマネジメントの特徴は、以下の通りです。

- 東京と福岡にそれぞれ拠点があり、主要都市で幅広くサービスを利用できる

- 個人事業主やフリーランスであっても、法人と取引をしていればファクタリング可能

- 審査が厳しく、手数料はやや高めだが入金は最短即日でスピーディー

概要

ジャパンマネジメントの概要は、以下の表の通りです。

| 運営会社 | 株式会社ラインオフィスサービス |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 20万~5,000万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 東京都・福岡県・他隣接地域 |

| 公式サイト | ジャパンマネジメント公式 |

KKT

出典:https://kkt-f.com/

KKTのファクタリングは、入金がとにかく早い点が特徴的です。

オンライン完結で入金まで最短15分となっており、入金スピードを重視する人におすすめです。

また、手数料が1%〜となっており、業界最安レベルです。

公式サイトでは、3分で完了する無料見積もりができるため、他社で断られた人も試してみましょう。

>>KKTなら最短15分で入金完了!

完全オンライン完結で手数料が超安い!<<<

※公式サイトに遷移します。

特徴

KKTの特徴は、以下の通りです。

- 入金まで最短15分で超早い

- 手数料は1%〜と業界最安レベル

- リピート率90%近くで信頼性が高い

概要

KKTの概要は、以下の表の通りです。

| 運営会社 | KKT株式会社 |

|---|---|

| 最短入金日 | 最短15分 |

| 取り扱いファクタリング | 2社間ファクタリング |

| 手数料 | 1%〜 |

| 買取可能金額 | 要問い合わせ |

| 取引対象者 | 法人・個人 |

| 契約方法 | WEB・電話・メール |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | KKT公式 |

ファクタリングのZERO

出典:https://factoringzero.jp/

ファクタリングのZEROとは、大阪から福岡まで、西日本地域に特化したファクタリングサービスです。

WEB上やLINEでの申し込みにも対応しており、契約まで完全オンラインで完結することもできます。

二社間取引・三社間取引に対応しており、手数料は1.5%~10%とかなり低く設定されています。

>>買取手数料は1.5%〜と業界トップレベル!

審査通過率は96%で幅広い業種に対応!<<<

※公式サイトに遷移します。

特徴

ファクタリングのZEROの特徴は、以下の通りです。

- 売掛債権さえあれば、法人・個人問わずサービスを利用できる

- 医療ファクタリングの提供もしており、幅広い業種で利用できる

- WEBやLINEで申し込みから契約でき、オンラインで全て完結できる

概要

ファクタリングのZEROの概要は、以下の表の通りです。

| 運営会社 | 株式会社スリートラスト |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 20万~5,000万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面・WEB・LINE |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 西日本 |

| 公式サイト | ファクタリングのZERO公式 |

Easy factor

出典:https://no1service.co.jp/easyfactor/

Easy factorとは、最短60分で入金が可能な上、手数料が2%~8%とかなり低く設定されており、使いやすいファクタリングサービスです。

法人だけでなく、個人事業主・フリーランスでも利用することができます。

必要書類は最低限の3つだけで全てオンラインで手続きが完結するため全国で利用可能です。

>>申込〜契約までオンラインで簡単に完結!

スピーディーな見積もりと振込でスムーズな資金調達が実現!<<<

※公式サイトに遷移します。

特徴

Easy factorの特徴は、以下の通りです。

- 必要書類が揃っていて、スムーズに審査まで完了すれば最短60分で入金可能

- 審査の際に必要な書類は最低限の3つで、事前準備が比較的楽

- 申し込みから審査、契約まですべてオンラインで完結するため無駄な電話等が必要ない

概要

Easy factorの概要は、以下の表の通りです。

| 運営会社 | 株式会社 No.1 |

|---|---|

| 最短入金日 | 60分 |

| 取り扱いファクタリング | 二社間 |

| 手数料 | 二社間:2~8%

|

| 買取可能金額 | 1万~上限なし |

| 取引対象者 | 法人・個人 |

| 契約方法 | オンライン |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | Easy factor公式 |

MSFJファクタリング

出典:https://msfj.co.jp/

MSFJファクタリングとは、売掛金の資料があれば最短3時間で入金可能なスピーディーなファクタリングサービスです。

5,000万円までの売掛金買取を行っており、100万円までの申し込みであれば最短1時間で入金されます。

税金滞納者や赤字の法人でも即日対応してくれる、審査に比較的通りやすいサービスです。

>>法人やフリーランス、乗り換え用など様々なプランが用意されてる!

少額〜高額の債権に対応可能で審査通過率も90%超え!<<<

※公式サイトに遷移します。

特徴

MSFJファクタリングの特徴は、以下の通りです。

- 手数料は1.8%~9.8%と低い範囲での設定となっているため利用しやすい

- 電話や専用フォームからの申し込み以外にLINEでも申し込みできる

- 保証人や担保は必要ないため、大口でも書類さえ揃っていれば早急な現金化が可能

概要

MSFJファクタリングの概要は、以下の表の通りです。

| 運営会社 | MSFJ株式会社 |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 10万~5,000万円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | WEBサイト・電話・LINE |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | MSFJファクタリング公式 |

トップ・マネジメント

出典:https://top-management.co.jp/

トップ・マネジメントとは、主に企業・法人を対象とし、平成21年創業の老舗ファクタリングサービスです。

最短即日で売掛金を現金化することが可能で、老舗であるからこそ経験からセキュリティ面などの対策はしっかりされています。

二社間取引・三社間取引のいずれにも対応しており、オンラインで完結できます。

>>最大1億円まで対応可能なファクタリングサービス!

専用口座を開設すると利用手数料をさらに少なくできる!<<<

※公式サイトに遷移します。

特徴

トップ・マネジメントの特徴は、以下の通りです。

- 申し込みから審査まで最短30分、面談後に問題なければその場ですぐに契約可能

- 手数料は3.5%~12.5%と上限手数料が比較的低く設定されている

- コンサルティングサービスやリースバックなどのアフターフォローも充実している

概要

トップ・マネジメントの概要は、以下の表の通りです。

| 運営会社 | 株式会社トップ・マネジメント |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 30万~3億円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | 対面・WEBサイト |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | トップ・マネジメント公式 |

三共サービス

出典:https://sankyo-fs.jp/

三共サービスとは、手数料の業界最低水準を謳っており、2001年から運営されている比較的古いファクタリングサービスです。

運営歴が長いため、専門性の高いスタッフからファクタリングのみではなく、様々な経営改善案などを受ける事こともできます。

さらに、初めてのファクタリングで事務手数料が無料になるお得なサービスもあるため、はじめてファクタリングする方にもおすすめです。

>>2社間平均手数料は8%〜で最短翌日入金!

初めて利用する方は事務手数料が初回無料!<<<

※公式サイトに遷移します。

特徴

三共サービスの特徴は、以下の通りです。

- 他社の相場と比較すると手数料が圧倒的に安く、お得にファスタリングできる

- 初めてファスタリングをする際に事務手数料が無料になるため、初期費用が抑えられる

- コンサルティング事業も行っている会社のため、アフターフォローも充実している

概要

三共サービスの概要は、以下の表の通りです。

| 運営会社 | 株式会社三共サービス |

|---|---|

| 最短入金日 | 即日 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 50万~3,000万円 |

| 取引対象者 | 法人 |

| 契約方法 | 対面・電話 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国(沖縄・離島除く) |

| 公式サイト | 三共サービス公式 |

プロテクト・ワン

出典:https://protect1.co.jp/

プロテクトワンとは、審査率が96%以上であり、少額の小口取引から対応可能なファクタリングサービスです。

来店等は一切不要で完全WEB完結型となっており、全国どこからでも利用可能です。

公式サイトのチャットか電話で申し込みを受け付けており、最短60分で入金も可能です。

>>原則振込は即日!

審査通過率96%以上&低額から資金調達可能!<<<

※公式サイトに遷移します。

特徴

プロテクトワンの特徴は、以下の通りです。

- 法人・個人問わず利用可能で、審査通過率は業界トップクラスの96%となっている

- 完全WEB完結型となっているため、店舗や会社にわざわざ足を運ぶ必要がない

- 二社間取引・三社間取引のいずれにも対応している

概要

プロテクトワンの概要は、以下の表の通りです。

| 運営会社 | 株式会社PROTECT.ONE |

|---|---|

| 最短入金日 | 60分 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 10万~1億円 |

| 取引対象者 | 法人・個人 |

| 契約方法 | WEBサイト・電話 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | プロテクトワン公式 |

GMO BtoB早払い

出典:https://www.gmo-pg.com/lpc/hayabarai/

GMO BtoB早払いとは、インターネット業界では最大手のGMOグループが運営している信頼性の高いファクタリングサービスです。

二社間取引に特化しており、最短2営業日で資金調達が可能です。

通常、請求書のみ買取を行っているサービスも多い中、GMO BtoB早払いでは注文書買取も行っています。

>>リピート率86%以上!

ファイナンス専門担当者のサポートがあるため安心!<<<

※公式サイトに遷移します。

特徴

GMO BtoB早払いの特徴は、以下の通りです。

- 大手企業による運営のため、セキュリティ面をはじめ信頼性が高い

- 二社間取引のみの対応のため、取引先にファクタリングがバレる可能性がない

- 請求書だけではなく注文書の買取も行っているため、早急な資金繰りが可能

概要

GMO BtoB早払いの概要は、以下の表の通りです。

| 運営会社 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 最短入金日 | 最短2営業日 |

| 取り扱いファクタリング | 二社間 |

| 手数料 |

|

| 買取可能金額 | 100万~1億円 |

| 取引対象者 | 法人 |

| 契約方法 | 対面・WEBサイト・電話 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 東京・大阪・福岡 |

| 公式サイト | GMO BtoB早払い公式 |

マネーフォワード アーリーペイメント

出典:https://mfkessai.co.jp/ep/top

マネーフォワード アーリーペイメントとは、大手企業の株式会社マネーフォワードの子会社が運営しているファクタリングサービスです。

法人向けのサービスとなっており、買取可能金額は50万円~数億円までと大きな金額でもファクタリング可能です。

二社間ファクタリングも対応しており、取引先にファクタリング利用を知られることもありません。

>>手数料が業界最安水準の1.0%~!

資金は最高数億円まで調達可能!<<<

※公式サイトに遷移します。

特徴

マネーフォワード アーリーペイメントの特徴は、以下の通りです。

- 大手企業の子会社によって運営されているため、信頼性が高く安心して利用できる

- 大きな金額でも審査内容によっては最短2営業日で入金される

- 請求書だけでなく発注書の買取も可能なため、早急に資金が必要な人でも利用可能

概要

マネーフォワード アーリーペイメントの概要は、以下の表の通りです。

| 運営会社 | マネーフォワードケッサイ株式会社 |

|---|---|

| 最短入金日 | 2日後 |

| 取り扱いファクタリング | 二社間・三社間 |

| 手数料 |

|

| 買取可能金額 | 50万~数億円 |

| 取引対象者 | 法人 |

| 契約方法 | オンライン・対面 |

| 必要書類 |

|

| 償還請求権の有無 | なし |

| 債権譲渡登記 | 不要 |

| 対応エリア | 全国 |

| 公式サイト | マネーフォワード アーリーペイメント公式 |

【目的別】おすすめのファクタリング会社

おすすめのファクタリング会社を目的別に紹介します。

即日に入金されやすいファクタリング会社

即日に入金されやすいファクタリング会社を表にまとめました。

| ファクタリング会社 | 特徴 | 公式サイト |

|---|---|---|

|

|

ビートレーディング公式 |

|

|

QuQuMo公式 |

|

|

アクセルファクター公式 |

個人におすすめのファクタリング会社

個人におすすめのファクタリング会社を表にまとめました。

| ファクタリング会社 | 特徴 | 公式サイト |

|---|---|---|

|

|

QuQuMo公式 |

|

|

labol(ラボル)公式 |

|

|

ペイトナー公式 |

審査が通りやすいファクタリング会社

個人におすすめのファクタリング会社を表にまとめました。

| ファクタリング会社 | 特徴 | 公式サイト |

|---|---|---|

|

|

ビートレーディング公式 |

|

|

日本中小企業金融サポート機構公式 |

|

|

ベストファクター公式 |

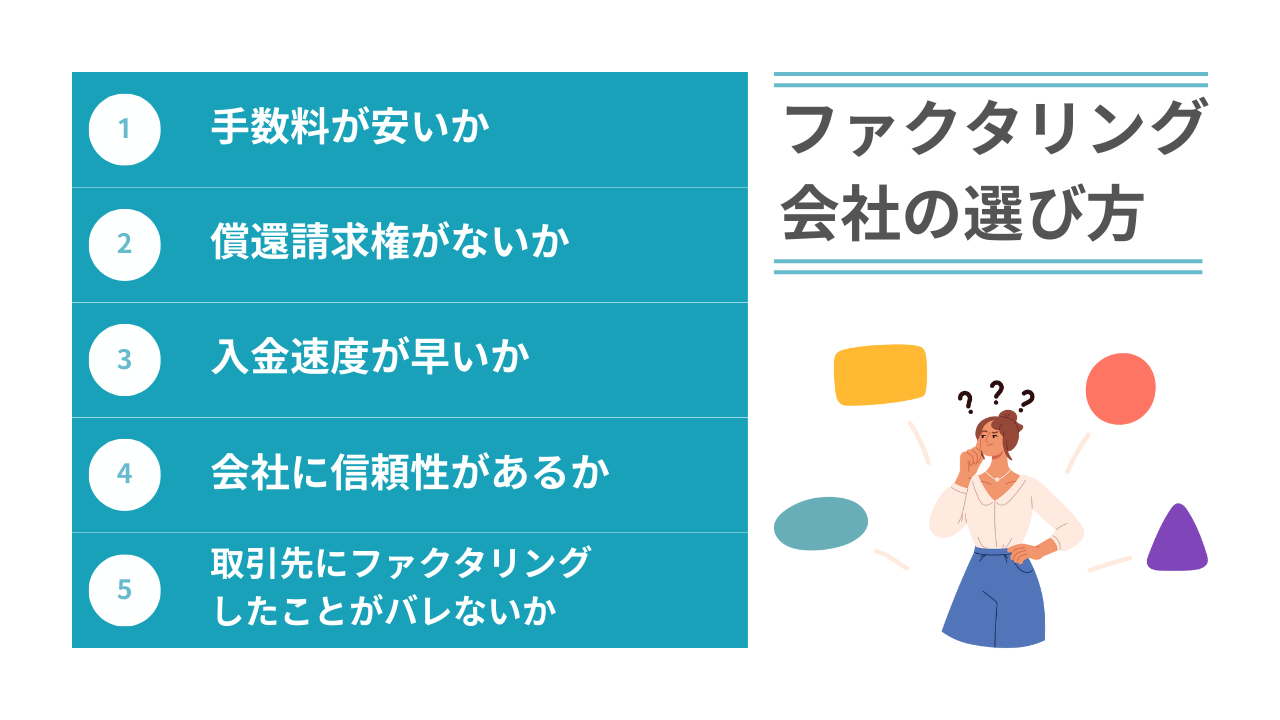

ファクタリング会社の選び方

ファクタリング会社を選ぶ際は、以下の点に注目しましょう。

- 手数料が安いか

- 償還請求権がないか

- 入金速度が早いか

- 会社に信頼性があるか

- 取引先にファクタリングしたことがバレないか

それぞれの選び方について、詳しく解説していきます。

手数料が安いか

ファクタリング会社を選ぶ際は、手数料が安いかを確認しましょう。

ファクタリングをする際、業者や取引形態によって手数料が異なります。

ほとんどの業者で、三社間取引より二社間取引のほうが手数料が高くなりますが、手数料のパーセンテージは業者により大きく異なります。

手数料は公式ホームページに書いてある場合や、見積り時に知らされる場合などがあり様々です。

数パーセントとは言え、大きい金額の取引であればあるほど手数料もかさむためしっかり事前に確認しましょう。

償還請求権がないか

ファクタリング会社を選ぶ際は、償還請求権がないかを確認しましょう。

償還請求権とは、金銭債権などが債務者から支払われない場合、金銭債権を遡って直接請求できる権利のことを言い、リコースとも呼ばれます。

例えば、売却した請求書や注文書が、経営難や倒産などによって売掛先から入金がされなかった場合、償還請求権があると弁済義務が自社へあるということになります。

売掛先が必ず支払いをしてくれるとは限らないため、償還請求権がないファクタリングサービスを利用することをおすすめします。

入金速度が早いか

ファクタリング会社を選ぶ際は、入金速度が早いかを確認しましょう。

通常、ファクタリングサービスでは1~2営業日で入金がされるサービスがほとんどです。

近年ではオンライン契約などの対面以外の契約が主流になっており、最短数十分~数時間後に入金されるサービスも増えています。

そこまで早急に資金を必要としていない方でも、申請から入金まで時間がかかるファクタリング業者は信用性が低いためおすすめできません。

最短即日~2営業日以内に入金可能なファクタリングサービスを利用することをおすすめします。

会社に信頼性があるか

ファクタリング会社を選ぶ際は、会社に信頼性があるかを確認しましょう。

この記事で紹介した、おすすめのファタリング業者のそれぞれの運営会社を記載しました。

膨大な金額のやり取りをするファクタリングは、運営元の会社の信頼性はかなり重要となります。

大手の企業なのか、より慎重に取引をしたい方は公式ホームページから資本金等の規模も確認しておくと安心です。

取引先にファクタリングしたことがバレないか

ファクタリング会社を選ぶ際は、取引先にファクタリングしたことがバレないかを確認しましょう。

借り入れではないとは言え、請求書や発注書をファクタリング業者へ売却しているということは、取引先にとってはあまり良いイメージが持てません。

二社間取引が可能な業者であれば、取引先を介さず、自社とファクタリング業者のみでのやり取りとなり、取引先にバレることはありません。

そのため、ファクタリング業者を選ぶ際には、二社間取引に対応している業者を選ぶことをおすすめします。

そもそもファクタリングとは?

そもそもファクタリングとは、利用者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービスです。

利用者の資金調達手段であり、法的には債権の売買すなわち、債権譲渡契約となります。

ファクタリングを利用することで、以下のようなメリットがあります。

- 売掛債権を迅速に現金化できる

- 売掛先が支払い不能になっても返金する必要がない

- 自社の財政状態に影響受けずに資金調達が可能

一方、以下のようなデメリットもあります。

- 契約に手間がかかる

- 契約形態によっては手数料が高くつく場合がある

- 資金繰りが悪化していると思われる可能性がある

また、ファクタリングには2社間ファクタリングと3社間ファクタリングの2種類の仕組みがあります。

2社間ファクタリング

2社間ファクタリングとは、ファクタリング会社と利用者のみで行う2社間契約のことです。

売掛先に承諾を得る必要がなく、売掛先がファクタリングに直接関与しないため、ファクタリングを利用したことを売掛先に知られることはありません。

ファクタリング会社と利用者の2社間で、売掛金を譲渡するため、売掛金は売掛先から利用者に入金されますが、そのお金はファクタリング会社が受け取る権利を所有します。

2社間ファクタリングには、以下のようなメリットとデメリットがあります。

| 2社間ファクタリングのメリット | 2社間ファクタリングのデメリット |

|

|

上記のメリットとデメリットから、2社間ファクタリングはスピーディーに資金を調達したい場合や売掛先からファクタリング利用の承諾を得るのが難しい場合に利用するのがおすすめです。

また、自社の資金力に自信がなくても、償還請求権がないので利用しやすいです。

3社間ファクタリング

3社間ファクタリングとは、サービス利用者、ファクタリング会社、売掛先の3社間で契約を締結するファクタリングです。

決済期日に売掛先から直接ファクタリング会社に支払ってもらう承諾が必要になります。

そのため、回収不能のリスクが低くなり、手数料が安くなる傾向にあります。

ただし売掛先への通知や承諾など手続きに時間がかかるため、現金化するのに時間がかかります。

3社間ファクタリングには、以下のようなメリットとデメリットがあります。

| 3社間ファクタリングのメリット | 3社間ファクタリングのデメリット |

|---|---|

|

|

上記のメリットとデメリットから、3社間ファクタリングは手数料が安く設定されるため、売掛先の理解があれば資金調達の方法としては大きなメリットを持っています。

売掛先が大手企業であれば審査に通りやすく、個人でも申し込みができるという利点もあります。

ただし、売掛先から承諾を得るため、売掛先にマイナスイメージを持たれる可能性があります。

また、資金調達まで日数がかかることもあるため、資金調達に時間的な余裕がある場合はおすすめです。

ファクタリングは違法?悪徳業者がいる?

ファクタリングは、違法ではありません。

法的根拠として債権譲渡は法律で認められている行為であり、民法にも記載されています。

ファクタリングは金銭の貸し借りではなく、売買契約に基づいた債権譲渡による資金調達という行為です。

債権を譲渡して金銭を受け取るという民法555条における売買契約の条項、物を借りたら同種のものを同じ分返すという民法587条の消費貸借契約の条項がファクタリング契約にも当てはまります。

(売買)

第五百五十五条 売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

(消費貸借)

第五百八十七条 消費貸借は、当事者の一方が種類、品質及び数量の同じ物をもって返還をすることを約して相手方から金銭その他の物を受け取ることによって、その効力を生ずる。

ただ、ファクタリング会社を謳う悪徳会社にもいるため注意が必要です。

以下の特徴のファクタリング会社は、悪徳業者の可能性が高いため注意してください。

- 売掛金を買い取らず、売掛金を担保にして融資を行う

- 売掛金が回収不能となった時に利用者にリスクを背負わせる

- 事業所がなく、固定電話や公式サイトがない

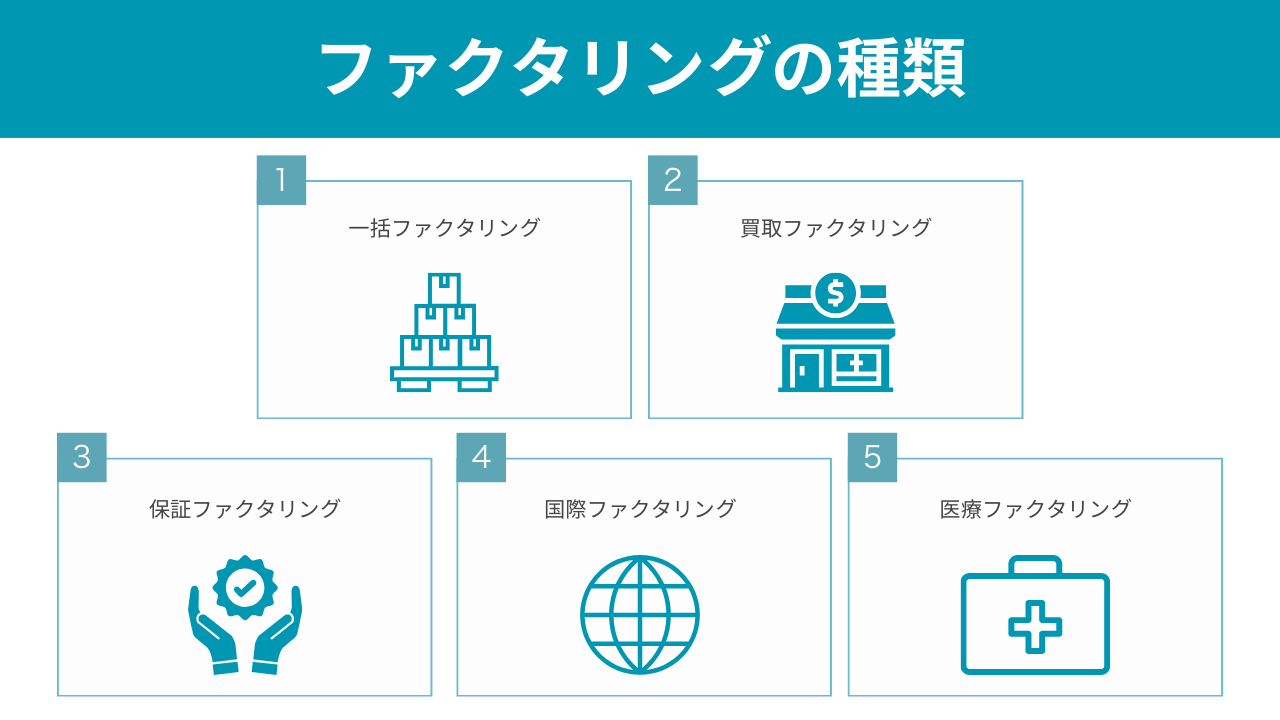

ファクタリングの種類

ファクタリングの種類について解説していきます。

一括ファクタリング

一括ファクタリングとは、利用者・取引先・金融機関の三社間で契約締結をし、売却した請求書や注文書を任意のタイミングで現金に換えるという取引方法です。

早期の現金化が必要な場合は、取引先への通知が必要となります。

三社間ファクタリングと類似していますが、厳密に言うと一括ファクタリングは電子債権の割引になるため、融資となります。

任意のタイミングで現金化できるというメリットがありますが、審査が厳しいため企業によってはハードルが高い場合もあります。

買取ファクタリング

買取ファクタリングとは、一般的な請求書や注文書の売却を行うファクタリング方法のことで、本記事で紹介したものは全て買取ファクタリングです。

請求書や注文書を買取し現金化するという仕組みのため、融資や借入には該当しません。

審査通過率や資金繰りのスピード等から、多くの企業にマッチするファクタリング方法です。

保証ファクタリング

保証ファクタリングとは、取引先企業が倒産・転変地変等で支払い不能になった際に、貸倒リスクを回避するために利用されるファクタリング方法です。

ファクタリング業者が事前に厳しい与信審査を行います。

保証ファクタリングでは、取引先が支払不能になった場合にのみ現金化が可能で、支払い不能になるまでは保証料を払わなければいけません。

国際ファクタリング

国際ファクタリングとは、自社・海外の売掛先・日本国内のファクタリング業者・売掛先の国のファクタリング業者で実施されるファクタリング方法です。

取引をする海外企業が倒産や債務不履行があった際、国際ファクタリングをおこなっている場合は売買代金が保証されます。

ただし、国際問題や戦争などのカントリーリスクや時価下落での未払いは保証外になります。

医療ファクタリング

医療ファクタリングとは、病院や薬局など健康保険が適用される事業で、個人負担分を除いた分をレセプト請求するファクタリング方法です。

請求された診療報酬の支払いは一般的には2か月程度先となりますが、医療ファクタリングを利用することにより即時現金化することが可能です。

審査に通りやすく、手数料も他のファクタリングに比べると低く設定されています。

ファクタリングを利用するメリット

ファクタリングを利用すると、以下のようなメリットがあります。

- すぐに現金を調達できる

- 借入にならない

- 担保や保証人が不要

- 取り立てされない

それぞれのメリットについて、詳しく解説していきます。

すぐに現金を調達できる

ファクタリングを利用する際は、すぐに現金を調達できるというメリットがあります。

取引先との請求書・注文書をやり取りする際、ファクタリングを利用しない場合はもちろん支払い期日まで支払いされるのを待たなければなりません。

しかし、ファクタリングは、請求書や業者によっては注文書などを買取して現金化することができるため、取引先からの入金を待たずに売掛金を現金化することができます。

借入にならない

ファクタリングを利用する際は、借入にならないというメリットがあります。

ファクタリングは、あくまで売掛先からの請求書や注文書を買い取り、買取代金を払うため、借入や融資には当たりません。

二社間取引のファクタリングであれば、取引先へファクタリングの事実がバレることもなく、取引先から入金されたらファクタリング業者へスムーズに返還をすれば安全にファクタリングが完了します。

担保や保証人が不要

ファクタリングを利用する際は、担保や保証人が不要というメリットがあります。

ファクタリングはあくまで売掛債権の売却で借入や融資ではないため、担保も保証人も必要ありません。

ただし、審査などが一切ないというわけではなく、売掛先の信用力なども事前に審査をした上でファクタリング契約できるかどうかは確認されるため、どんな取引先でもファクタリングできるという意味ではないため注意してください。

取り立てされない

ファクタリングを利用する際は、取り立てされないというメリットがあります。

ファクタリングは融資ではなく、債権譲渡契約に該当するため資金業法が適用されません。

資金業法は消費者金融等の貸金業者に向けた法律で、ファクタリングには適用されないため、取り立ての権利はありません。

ただし、厳しい取り立てを行う悪徳なファクタリング業者もいるため注意が必要です。

ファクタリングを利用するデメリット

ファクタリングを利用すると、以下のようなデメリットがあります。

- 手数料がかかる

- 取引先の信頼度によっては審査に落ちる

- 取引先に通知しなければいけない場合もある

それぞれのデメリットについて、詳しく解説していきます。

手数料がかかる

ファクタリングを利用する際は、手数料がかかるというデメリットがあります。

ファクタリングを行う際、どの取引形態でも基本的には手数料が発生します。

ファクタリングを利用しなければ売掛をしている取引先からは、当然売掛金の全額が支払われます。

しかし、ファクタリング業者へ請求書を買い取ってもらうにあたり、数パーセントとはいえ手数料が発生し、その分はマイナスとなってしまいます。

早急に現金化できるといいメリットの裏で、このようなデメリットも発生してしまうことは理解しておいてください。

取引先の信頼度によっては審査に落ちる

ファクタリングを利用する際は、取引先の信頼度によっては審査に落ちるというデメリットがあります。

ファクタリングを行う際は、ファクタリングを行う企業・個人のみではなく、取引先の信用情報等も審査に入ります。

ファクタリング業者は、取引先の代わりに売掛金を買い取って支払うため、支払い能力の低い取引先の代わりに買取をするということはファクタリング業者にとってはリスクでしかありません。

取引先の信頼度によっては審査落ちしてしまう可能性もあるため、注意してください。

取引先に通知しなければいけない場合もある

ファクタリングを利用する際は、取引先に通知しなければいけない場合もあるというデメリットがあります。

二社間取引のファクタリングであれば、ファクタリングを行う企業とファクタリング業者の二社間のみでの取引となるため、取引先へファクタリングの事実を知られることはありません。

しかし、三社間取引のファクタリングだと、取引先への通知は必須となっており、資金繰りや経営状況の悪化が懸念され、今後の取引への悪影響も考えられます。

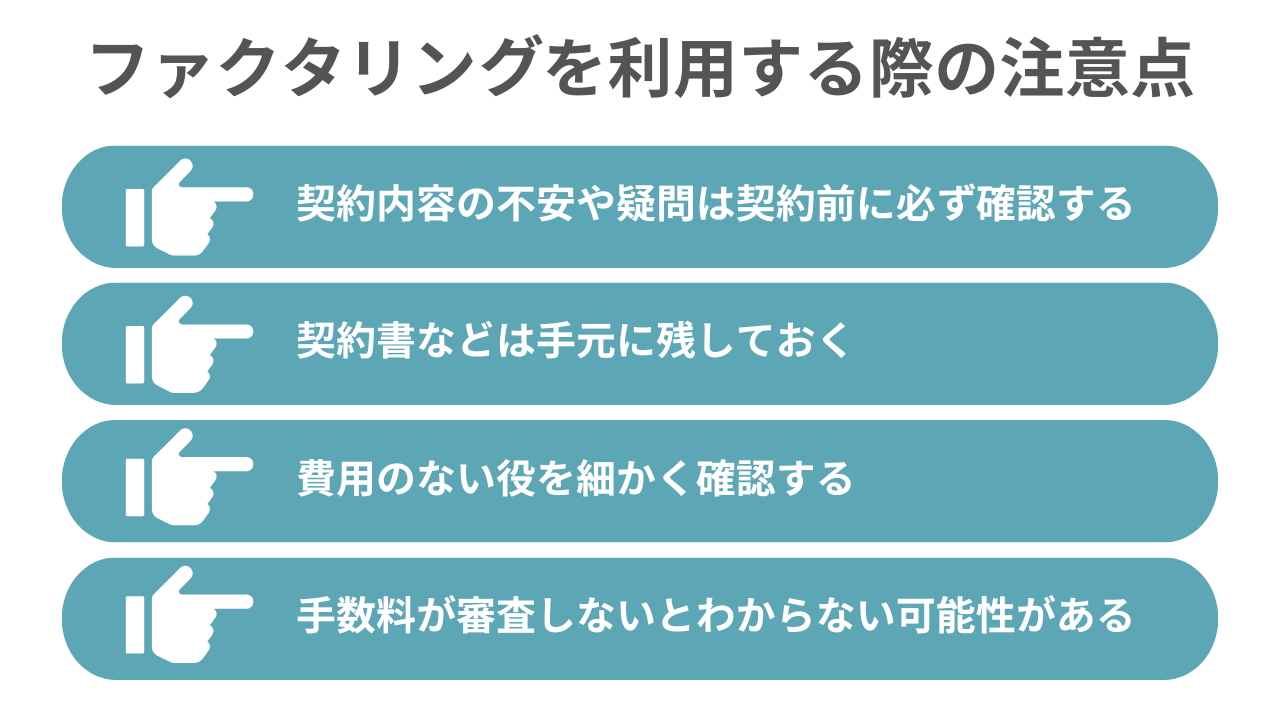

ファクタリングを利用する際の注意点

ファクタリングを利用する際は、以下の点に注意しましょう。

- 契約内容の不安や疑問は契約前に必ず確認する

- 契約書などは手元に保管しておく

- 費用の内訳を細かく確認する

- 手数料が審査しないとわからない可能性がある

契約内容の不安や疑問は契約前に必ず確認する

ファクタリングを利用する際は、契約内容の不安や疑問は契約前に必ず確認しましょう。

償還請求権の有無や手数料、入金スピードなどはもちろん、返還についての日数や詳細、期限等、返すことまで考えて疑問や不安は全て契約前に確認してください。

ファクタリングに限らず、契約に同意したあとに企業の希望に沿わない点があっても契約を取り消すことはできません。

ファクタリングは大きな資金が動くため、慎重に確認をするようにしてください。

契約書などは手元に保管しておく

ファクタリングを利用する際は、契約書などは手元に保管しておくようにしてください。

基本的には契約書の控えは契約完了した際に渡されますが、近年では経費削減などの理由で契約書自体を作成しない業者もまれにあります。

契約書には重要な事項が記載されているのはもちろんのこと、後々トラブルになった際にどのような契約を結んだかが分かる書類がないと正当な主張ができないため、契約書は必ず手元に保管をしておいてください。

費用の内訳を細かく確認する

ファクタリングを利用する際は、費用の内訳を細かく確認するようにしてください。

ファクタリングを行う際、どんな取引であっても数パーセント程度の手数料が発生します。

その他、業者や契約方法などによっては事務手数料や契約手数料というように、取引手数料以外の費用を請求される可能性があります。

悪徳な方法で手数料と取る業者もいるため、費用の内訳は明確にしておくようにしてください。

手数料が審査しないとわからない可能性がある

ファクタリングを利用する際は、手数料が審査しないとわからない可能性があります。

手数料が一律で何%と決められているファクタリング業者を除き、審査を進めなければ手数料が確定しないことがあります。

ファクタリング業者には必ず審査があり、独自の審査で契約の可否が決まります。

おおまかな手数料の目安はホームページに記載がある業者が多いものの、売掛先の信用力や額面の金額など手数料は変動します。

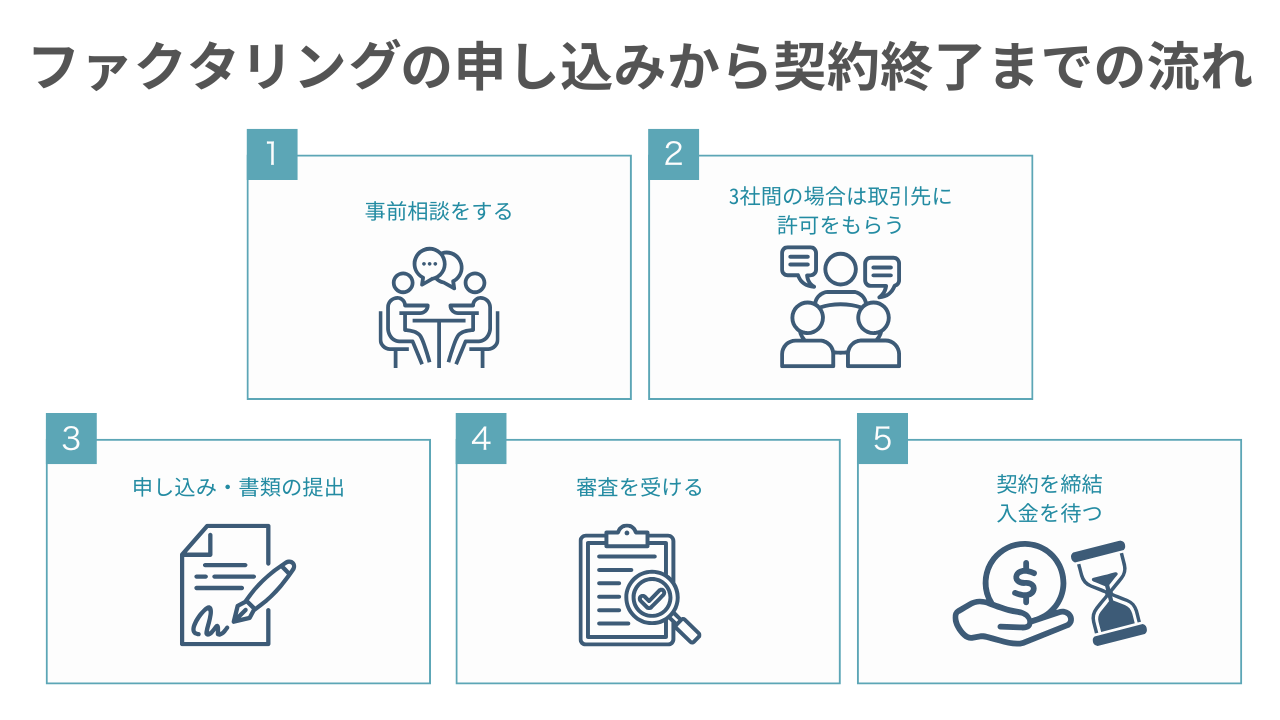

ファクタリングの申込みから契約終了までの流れ

ファクタリングの申込みから契約終了までの流れは、以下の通りです。

- 事前相談する

- 3社間の場合は取引先に許可をもらう

- 申し込み・書類の提出をする

- 審査を受ける

- 契約を締結し、入金を待つ

それぞれの手順について、詳しく解説していきます。

事前相談する

ファクタリングの利用を検討している方は、まず業者へ事前の相談をしましょう。

会社概要や取引先の会社概要、請求書の内容などを把握した上で相談をします。

事前相談の時点では、決算書や入出金明細などの書類の準備は必要ありません。

ファクタリング業者によりメールや電話、LINEなど、事前相談方法は異なりますが、ほとんどの業者は事前相談を無料で行っているため、この段階で複数社に問い合わせをし、入金速度など希望に合う業者を選ぶようにしてください。

3社間の場合は取引先に許可をもらう

三社間取引でファクタリングを行う際は、取引先に許可をもらう必要があります。

二社間の場合は取引先への通知は必要ありませんが、三社間取引の場合は取引先もファクタリング業者と契約を結びます。

資金繰りや経営状況などによって今後の取引に支障がでることもあるため、ファクタリング業者との契約の話を進める前に必ず取引先へファクタリングを利用することを相談し、許可をもらうようにしてください。

申し込み・書類の提出をする

事前相談で契約後の流れなどを確認、三社間取引の場合は取引先への許可をもらったあとは、申し込みに移ります。

この際、決算書や売掛債権の請求書や注文書、直近の入出金明細など、業者によって必要書類が異なります。

代表者の身分証明書のようにすぐ用意できる書類もあれば、決算書など経理部等の専門部署への書類発行の依頼が必要な書類も準備しなければいけない可能性があります。

事前の問い合わせの時点で、最低限必要な書類は確認しておきましょう。

審査を受ける

申し込みと書類の提出が完了したら、あとは審査完了を待ちます。

審査にかかる時間は、業者や申し込み内容によって異なります。

審査は、申し込みをした企業・個人の決算書などの書類を確認するだけでなく、取引先の信用度に関しても審査内容に入ります。

入金タイミングにも関わるため、おおよその審査完了までの時間は申し込み時点で聞いておくといいでしょう。

契約を締結し、入金を待つ

審査が完了して審査通過したら、契約を締結します。

審査前の申し込みの時点では契約は締結しておらず、あくまで仮契約となっています。

契約書を交わす前に少しでも不安な点や疑問点、手数料の内訳などは必ずクリアにした状態で契約締結してください。

契約を締結した際、必ず契約書の控えを受け取るようにしてください。

契約締結後の入金までの日数も資金繰りに大きく影響するため、入金タイミングも必ず確認しておくと安心です。

ファクタリングに関してよくある質問

ファクタリングに関してよくある質問に回答していきます。

審査なしで即日入金の会社はある?

審査なしで即日入金が可能な会社はありません。

融資や借入ではないとは言え、信用度も分からない企業の請求書や注文書を買取してくれる業者はありません。

ほとんどの業者で審査をした上で手数料が決まるため、その点を含めて審査は必須となります。

仮に、審査なしで即日入金できると謳っている業者は間違いなく悪徳業者のため、絶対に利用しないようにしてください。

ファクタリングは複数社を併用して利用できる?

ファクタリングは、複数社を併用して利用することも可能です。

ただし、すでに他社に売却した請求書や注文書を、他の業者に重複して売却することは二重譲渡となるため絶対にしないようにしてください。

複数社を併用して利用する複数契約は、あくまでそれぞれの業者に別の額面の請求書等を売却することを言います。

二重譲渡は、刑事告訴される可能性もあるため注意してください。

銀行の融資との違いは?

銀行の融資は、銀行側が事業者にあくまでお金を貸す行為のことです。

ファクタリングは、取引の際に発生する売掛債権や請求書、注文書をファクタリング業者に買い取ってもらうことで現金化をするという行為です。

また、資金調達の金額にも違いがあり、融資の場合は会社の業績等によって3億円程度まで借りることも可能です。

ファクタリングの場合は、売掛金の金額以上は現金化することができません。

ファクタリングができない業種はある?

明確に、ファクタリングができない業種というのはありません。

しかし、飲食業と小売業は一般的にファクタリングを利用しにくいと言われています。

理由としては、飲食業や小売業は現金払いが多く売掛債権が少ない点や、個人相手が多く、売掛金がファクタリングの対象にならないことが多い点から、飲食業と小売業はファクタリングの利用がしにくいです。

ファクタリングの審査で必要になる書類は?

ファクタリングの審査では、どの業者でも提出書類があります。

業者により必要書類は異なりますが、代表者の身分証明書、売掛金に関する資料、直近の入出金明細、直近の決算書、直近の確定申告書などが必要となります。

必要な書類は事前問い合わせや申し込みの時点で確認し、スムーズな契約ができるよう準備をしましょう。

給与ファクタリングとは?

給与ファクタリングとは、給与を対象とした個人向けのファクタリングです。

給与を再建として買取してもらうことで、給料日前に現金化するサービスです。

現在、給与ファクタリングは貸金業法にあたるため、信用情報の審査なども必要になります。

しかし、数日から数週間待てば手に入る給料を手数料を払ってファクタリングすると、毎月ファクタリングで給与を現金化することになる可能性もあります。

おすすめのファクタリング優良企業まとめ

この記事では、「ファクタリングでおすすめ優良企業の特徴や選び方、注意点や流れ」などをお伝えしました。

売掛額面を売却することで本来の支払い期日より先に資金調達をすることが可能なファクタリングは、数々の法人・個人事業主に利用されています。

様々あるファクタリング業者の中で、手数料や審査基準、入金速度は業者によって全く異なります。

希望のファクタリング額面金額、取引形態などによっておすすめの業者があるため、この記事を参考にファクタリング業者へ問い合わせ、申し込みをしてみてはいかがでしょうか。