この記事を読んでいる方は、

- 海外FXでの収益に関する税金について知りたい

- 海外FXで発生した税金の申告方法を知りたい

- 海外FXの収益における節税方法について知りたい

上記のようにお考えではないでしょうか。

この記事では、海外FXをしているサラリーマンに向けて、気になる税金事情や注意点、節税方法などについて解説します。

特におすすめな海外FX業者は以下の3つなので、ぜひ参考にしてみてください。

【定番・人気】おすすめの海外FX業者!

| 海外FX業者名 | 特徴 | 公式サイト |

|---|---|---|

XMTrading XMTrading |

| 公式サイト |

Vantage Trading Vantage Trading |

| 公式サイト |

BigBoss BigBoss |

| 公式サイト |

なお、以下の記事でおすすめの海外FX業者のランキングを紹介していますので、ぜひ参考にしてみてください。

海外FXでサラリーマンがした際の税金

海外FXをおこなっているサラリーマンの税金について、以下のポイントから解説していきます。

- 税金は確定した利益に対してかかる

- 利益の税率

- 利益の計算例

現在サラリーマンの方でトレードをしている方は、今後の確定申告の参考にしてみてください。

税金は確定した利益に対してかかる

サラリーマンが支払わなくてはいけない税金は、決済が確定した利益に対してかかります。

保有し続けているポジションで利益が出たいたとしても、決済注文をしなければ税金は発生しません。

たとえば、合計で100万円の利益が出ている状態で30万円だけ決済した場合、30万円のみ税金と対象となります。

また、海外FXでの利益にかかる税金は、所得税と復興特別所得税、住民税の3つです。

海外FXの利益は雑所得に含まれるため、サラリーマンの場合は、給与所得にプラスされた合計の金額に対して税金が発生する「総合課税」の仕組みとなっています。

ただ注意点として、雑所得の年間所得が20万円以上の場合に確定申告が必要であるため、現在トレードで20万円以上の利益をあげている人は、確定申告の手続きについて確認しておきましょう。

利益の税率

海外FXの利益にかかる所得税の税率は、5%から45%で設定されています。

また海外FXは総合課税のため、給与所得と合わせた金額に対して税率が適用されることを理解しておきましょう。

具体的な税率に関しては以下のとおりです。

- 195万円以下:5%

- 196万円以上 330万円以下:10%

- 331万円以上 695万円以下:20%

- 696万円以上 900万円以下:23%

- 901万円以上 1,800万円以下:33%

- 1,801万円以上 4,000万円以下:40%

- 4,001万円以上:45%

対して、国内FXで発生した利益については「申告分離課税」で税金が発生し、一律で20.315%の税率となっています。

自身の給与所得と海外FXトレードで獲得した利益の合計が、どの税率に適用されるのか事前に確認しておくと、納税に備えた資金管理に便利です。

また、復興特別所得税の税率は2.1%で設定されています。

住民税については、市場村民税と都道府県民税の2種類が存在し、合計で10%の税率が適用されています。

利益の計算例

実際にサラリーマンが海外FXで利益を得ているケースでの、税金の計算例について確認していきます。

たとえば、以下の条件下での所得税について考えていきます。

- 給与所得:5,000,000円

- 海外FXトレードの利益(雑所得):500,000円

まず、給与所得に対する控除額を導き出します。

給与所得が5,000,000円の場合、控除額は「収入金額×20%+440,000円」で求められるため、1,440,000円となります。

そのため、税金がかかる給与所得金額は3,560,000円です。

次に、給与所得から控除できる金額を計算します。

控除の種類には、主に以下のものがあります。

- 社会保険料

- 生命保険料

- 基礎控除

- 配偶者控除

ここでは仮に、控除額を1,080,000円とします。

最後に、課税所得金額を導き出すために、給与所得(3,560,000円)+海外FXの利益(500,000円)ー控除額(1,080,000円)の計算をおこない、課税所得金額は2,980,000円となりました。

ここに税率をかけ、さらに控除額を差し引くと、2,980,000円×税率(10%)ー控除額(97,500円)により、納税が必要な所得税は200,500円となります。

また復興所得特別税は、所得税に2.1%をかけて導き出すため、200,500円×2.1%で4,210円となります。

海外FXで納税が発生するタイミング

海外FXで納税が発生するタイミングは、年間の取引を終了し、所得が確定したタイミングです。

年間をとおして大きな値動きが発生した場合でも、年末に所得が確定するまでは税金は発生しません。

また、サラリーマンの場合はFXでの利益が20万円を越えた場合、確定申告が必要となります。

加えて、利益額を減らすために、FXトレードで必要なインターネット通信料やディスプレイなどを経費として計上できます。

年末のタイミングで所得が確定し、税金を低く抑えたい人は、節税対策として経費の計上がおすすめです。

海外FXと国内FXの課税方法の違い

海外FXと国内FXでは、課税方法が異なります。

それぞれの違いについて、以下のポイントから解説していきます。

- 海外FXは累進課税であること

- 海外と国内の双方の損失は合算できないこと

- 損失繰越ができないこと

納税において認識しておかなければいけない重要なポイントです。

確定申告を初めておこなう人は理解しておきましょう。

海外FXは累進課税であること

海外FXは、累進課税が適用されています。

累進課税は、所得が上がるにつれて税率も高くなる仕組みです。

そのため、総合課税でもある海外FXの場合、給与所得と海外FXでの所得が大きくなるにつれて、支払う税金も高くなります。

対して国内FXは、給与所得と合算しない申告分離課税が採用されており、税率は一律で20.315%です。

海外FXでトレードしている人は、利益が少ない間は国内FXよりも支払う税金を抑えられますが、利益が高くなったときに納税額が上がるため注意しましょう。

海外と国内の双方の損失は合算できないこと

海外と国内のFX業者を使用している場合、互いの損失の合算はできません。

課税方法が海外FX業者と国内FX業者で異なるため、損益通算ができない仕組みとなっています。

たとえば、海外FXで100万円の利益が確定し、国内FXで50万円の損失が発生したケースでは、互いの利益を合算できないため、それぞれの損益に応じた納税が必要です。

ただし、複数の海外FX業者を使用している場合は、損益通算が可能です。

その他、トレード以外で副業として雑所得になる事業をしている場合でも、損益の合算ができます。

損失繰越ができないこと

海外FXでは、損失の繰越が認められていません。

損失繰越は、その年に発生した損失を翌年に繰り越し、利益を抑えられる仕組みです。

海外FXでは損失繰越ができないため、節税対策としてはデメリットになります。

対して国内FXの場合は、3年以内であれば損失繰越が可能です。

具体例として、昨年に100万円の損失が発生し、今年50万円の利益が出た場合、損益通算により損失が50万円となり、税金の発生を防げます。

海外FXで利用しているトレーダーは、損益を繰り越せないため、確定申告で申告漏れがないように注意しましょう。

海外FXの税金が会社にバレない方法

海外FXで発生する税金が会社にバレないようにするためには、以下の方法を実施しましょう。

- 源泉徴収から普通徴収に

- 切り替え時の注意点

副業が禁止されている会社に所属するサラリーマンの人は、参考にしてみてください。

源泉徴収から普通徴収に

源泉徴収(特別徴収)から普通徴収に移行することで、会社に海外FXで発生した税金がバレずに済みます。

会社に属するサラリーマンは、企業が社員の代わりに納税する特別徴収がとられています。

海外FXなどの雑所得による所得があると、給与所得以上の税金が課せらえれるため、税金が高くなっていることを不審に思われ、トレードなどの副業がバレる可能性が高いです。

そのため、税金を自分で納める普通徴収に変更することで、会社に怪しまれずにトレードをおこなえます。

普通徴収への切り替えは、確定申告時に住民税の徴収方法を普通徴収に変更すれば完了です。

切り替え時の注意点

普通徴収へ切り替える際は、税金の申告忘れに注意しましょう。

これまで特別徴収で会社に手続きを一任していたのに対し、普通徴収では自分で確定申告をおこなわなくてはいけないため、初めての人は申告漏れが発生する可能性が高いです。

申告の遅延や漏れが発生してしまうと、追徴課税により余分な税金を支払わなくてはいけなくなります。

確定申告の手順を確認し、確実に納税ができるように準備しておきましょう。

サラリーマンが海外FXの申告をする手順

サラリーマンが確定申告でFXでの利益を申告する手順は以下のとおりです。

- 必要な書類を準備する

- 確定申告書類を作成する

- 作成した申告書を提出する

- 必要な分の納税をする

初めて確定申告をおこなう人は参考にしてみてください。

必要な書類を準備する

まず始めに、確定申告で必要な書類を準備します。

主に必要な書類は以下になります。

- 年間損益報告書

- 源泉徴収票

- 領収書

- 生命保険証書

年間損益報告書は、FXでの利益を損益を確認するために必要です。

配布方法はFX業者によって異なるため、確定申告書を作成する前に確認しておきましょう。

また源泉徴収票は、給与所得に確認に必要なため、会社から付与されたら大切に保管しておきましょう。

領収書や生命保険証書は、控除を受けるために必要な書類です。

トレードをおこなう際に使用し通信料などを経費計上できるため、経費の証拠となるように領収書の保管が重要になります。

各書類の準備が済んでいない人は、後から慌てずに済むように早めの準備をおすすめします。

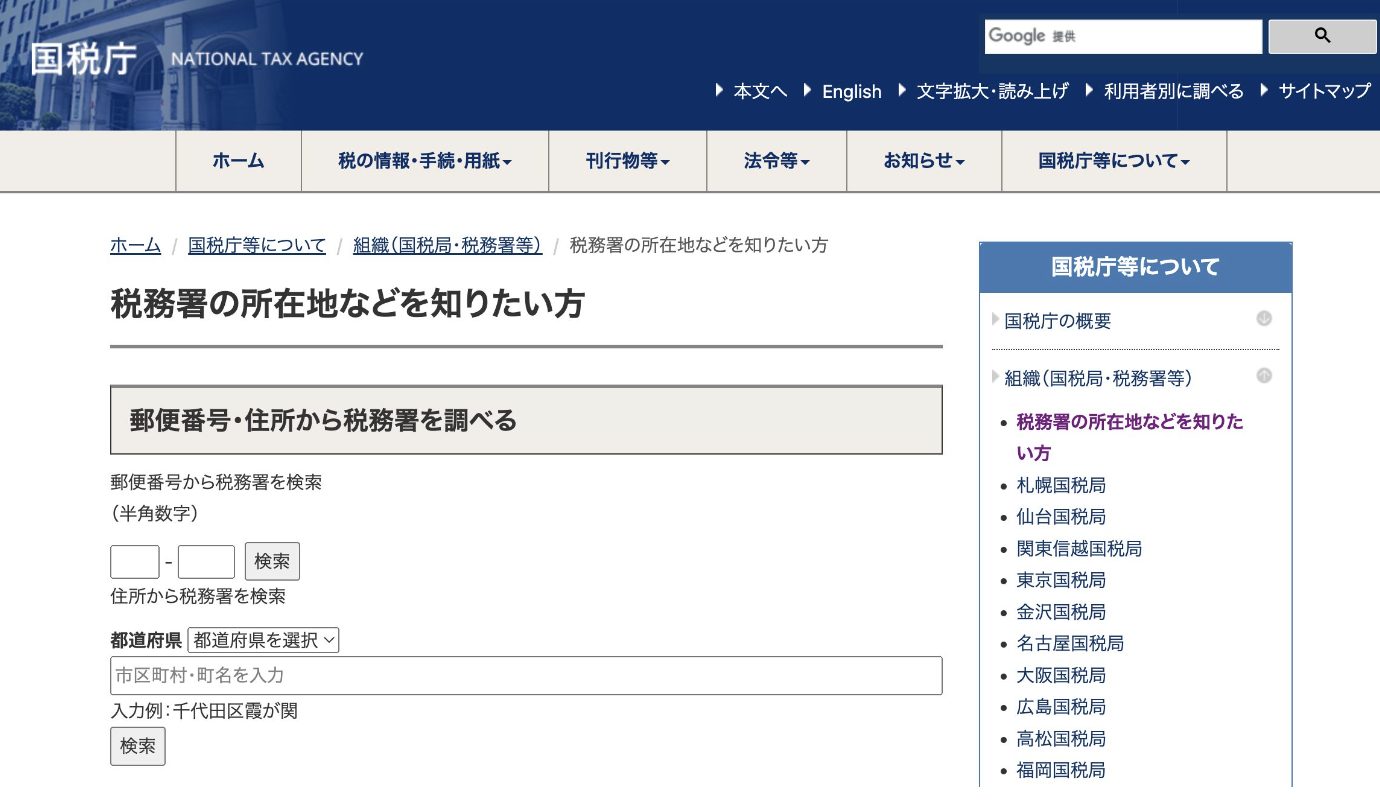

確定申告書類を作成する

確定申告書の作成や申請は、国税庁の公式サイトから作成できます。

出典:https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

「作成開始」をクリックし、用意した書類を参考に、給与所得や雑所得、控除額の入力を進めていきます。

注意点として、保存せずにブラウザを閉じてしまうと、作成したデータは削除されます。

必ずデータを保存してから作成を終了するようにしましょう。

作成した申告書を提出する

作成完了後は、書類を管轄の税務署へ提出します。

管轄の税務署が不明の人は、国税庁の公式サイトから調べられます。

出典:https://www.nta.go.jp/about/organization/access/map.htm

確定申告について不明点がある場合は、管轄の税務署に質問して疑問をすぐに解消するようにしましょう。

必要な分の納税をする

確定申告申告書の提出後は、任意の納税額を納付します。

納付は、振込やクレジットカード支払いにも対応しています。

納付期限が設定されているため、忘れないうちに早めの納付を意識しましょう。

海外FXでサラリーマンでも可能な節税方法

海外FXでの利益を低く抑え、税金を安くするための節税方法には、主に以下の手法があります。

- あえて決済せずポジションを保有したままにする

- 損益通算をする

- 必要な経費を計上する

- サラリーマンが利用できる控除の利用

それぞれの手法について解説していきます。

あえて決済せずポジションを保有したままにする

利益が出ているポジションを決済せず、あえて保有し続けることで節税対策に繋がります。

FXトレードにおける税金は、決済が確定した利益にのみかかります。

たとえば、利益が20万円出ているポジションの場合、決済をしなければ税金を納める必要がありません。

そのため、サラリーマンの確定申告の条件である20万円の利益を確定せずに、確定申告をおこないたくない場合は、保有し続けるのがおすすめです。

損益通算をする

複数の海外FXでトレードをしている人は、互いの損益を合算することで節税になります。

国内FXと海外FXでは損益通算が認められていませんが、海外FX同士であれば損益通算が可能です。

たとえば、A業者で30万円の利益が出ており、B業者で10万円の損失が発生している場合、互いの損益の合算により、利益が20万円となります。

この場合、A業者単独で税金を払うよりも対象の利益額が低いため、税金を低く抑えられます。

複数の海外FX業者で取引をしている人は、損益通算で節税ができないか検討してみましょう。

必要な経費を計上する

確定申告での経費の計上により、節税が可能です。

海外FX業者でのトレードに必要な費用は、すべて経費として計上できます。

具体的には、以下のような費用は経費となります。

- トレードの勉強のための書籍

- 市場の値動きを見るためのディスプレイ

- インターネット通信料

- セミナー受講料

ただし、経費として計上したい場合は、その費用の領収書が必要です。

購入後は紛失しないように、領収書を大切に保管しておきましょう。

またインターネット通信料などは、プライベート用とトレード用で明確にわける必要があります。

どのくらいの割合でトレードに使用していたか記録し、割合に応じて経費になる額を算出しましょう。

サラリーマンが利用できる控除の利用

サラリーマンが利用できる控除を積極的に活用するのも、節税対策の1つです。

具体的には、以下の節税対策を実施する人が多いです。

- ふるさと納税

- iDeCo

- NISA

- 医療費控除

- 生命保険料控除

iDeCoは将来への資金の積み立てに加え、積み立てた額が所得控除の対象となります。

資産形成の手段を検討している人は、iDeCoの活用による節税対策がおすすめです。

海外FXでサラリーマンが納税する際の注意点

海外FXでの納税について、以下の点に注意しましょう。

- 納税のための資金を残しておく

- FX会社発行の年間損益報告書が必要

- 領収書などはきちんと保存しておく

それぞれの注意点について解説していきます。

納税のための資金を残しておく

納税に備えて、あらかじめ資金を残しておくのが大切です。

住民税などの税金は、前年の所得に応じて算出され、翌年に納税の請求おこなわれます。

前年に海外FXトレードで莫大な利益を獲得した人は、翌年に高額の税金を請求される可能性があるため、余剰資金をつくっておく必要があります。

もし資金が足りずに納付しなかった場合、追徴課税により税金が増額する可能性が高いです。

利益が大きく発生した年は、翌年の納付に備えて資金を管理しましょう。

FX会社発行の年間損益報告書が必要

確定申告の際は、FX業者が発行する年間損益報告書が必要です。

年間損益報告書では、その年の利益を損失を確認できます。

確定申告書での記載に必要なため、大切に保管しておきましょう。

また、年間損益報告書の発行方法は、各業者によって異なります。

一般的には取引ツール上から発行の仕方を確認できるため、事前にリサーチしておきましょう。

領収書などはきちんと保存しておく

経費として計上する費用の領収書は、捨てずに保管する必要があります。

確定申告で経費を記入する際に、証拠となる領収書が手元にないと計上ができません。

領収書の保管は義務づけられているため、手元にない人は購入したサイトから発行するなどしてファイル等で保存しておきましょう。

海外FXをする際のよくある質問

海外FXでの税金面でよくある質問と回答について紹介します。

- 税金を減らすための抜け道はあるか

- 普通徴収に切り替えた時、会社から疑われるか

税金を減らすための抜け道はあるか

税金を減らす抜け道は、基本的にはありません。

経費の計上や控除を漏れなく活用することで、税金を低く抑えられます。

また、確定申告をせずに脱税する行為は禁止です。

税務署側は、誰がどのくらいの利益をあげているのか把握できるため、対象者が確定申告を逃れることはできません。

申告漏れによる追徴課税が発生する可能性も高いため、確定申告は確実におこないましょう。

普通徴収に切り替えた時、会社から疑われるか

海外FXで発生した利益分を普通徴収にしても、会社から疑われることはありません。

会社の給与所得は変わらずに特別徴収として天引きされているため、誰かがトレードしている事実を話さない限り、会社にバレる可能性は低いです。

会社から疑われたくない人は、確定申告の際に普通徴収を選択するようにしましょう。

まとめ:海外FXをサラリーマンがする際の税金

今回は、海外FXをしているサラリーマンに向けて、気になる税金事情や注意点、節税方法などについて解説しました。

サラリーマンの中で海外FXで20万円以上の利益が確定している人は、確定申告が必要です。

初めて確定申告をおこなう人は、今回紹介した手順を参考にしてみてください。

また、税金を低く抑える方法として、経費の計上や控除の活用があります。

ただし、脱税などの税金逃れは厳しく禁止されています。

遅延や無申告による追徴課税が課せられないように、確定申告は確実に漏れなくおこないましょう。

なお、以下の記事でおすすめの海外FX業者のランキングを紹介していますので、ぜひ参考にしてみてください。